MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Conozca cómo es la tributación actual en Colombia para las empresas y personas naturales de cara a la nueva Ley de Financiamiento que prepara el Gobierno.

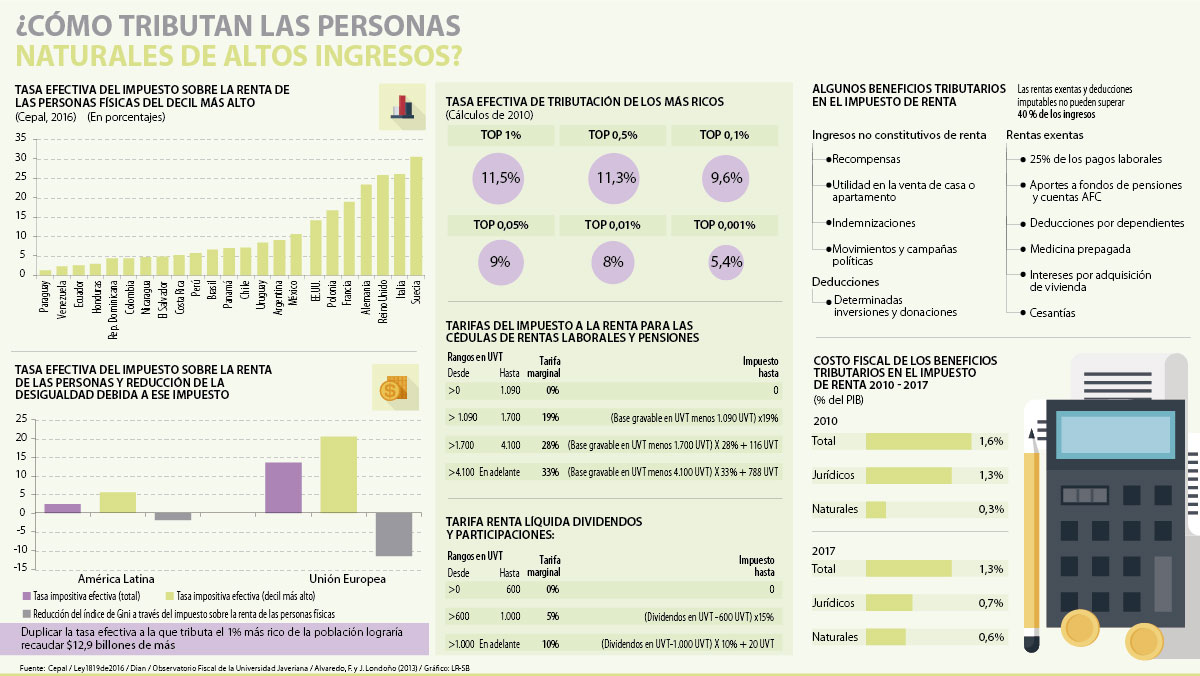

La tasa efectiva de tributación del 1% de los más acaudalados en Colombia es de 11,5%.

El año pasado se produjo el mayor aumento de la historia en el número de personas cuyas fortunas superaron US$1.000 millones. Según Oxfam, el 1% de los más ricos acaparó 82% de la riqueza mundial; en América Latina, ese mismo porcentaje acumuló 37% de los ingresos de la región; y como en Colombia la desigualdad no es la excepción, el 1% de los más acaudalados del país captó 20% de los recursos.

Que el ingreso nacional esté altamente concentrado en muy pocas manos no es noticia para el segundo país de la región con el indicador Gini más elevado (0,53). Sin embargo, lo que realmente genera polémica, sobre todo, entre el 98% de los trabajadores que ganan menos de $3 millones mensuales en el país, y más, ad portas de la presentación de la denominada ley de financiamiento, es que las personas más acaudaladas tributen a tasas más bajas en relación con el monto de su riqueza.

De acuerdo con los últimos cálculos realizados por Facundo Alvaredo y Juliana Londoño Vélez (2013), el top 1% de la población de ingresos más altos tributaba hace unos ocho años a una tasa efectiva de 11,5%; el 0,1% más rico de las personas naturales pagaba alrededor de 9,60%: y 0,001% de los colombianos más acomodados asumía una tasa efectiva de apenas 5,4%.

“Estas cifras siguen estando vigentes a día de hoy. Entran dentro de ese universo de 1% de los contribuyentes de ingresos más altos las personas que ganan más de $15 millones al mes. El nivel de tributación de este grupo es bajo frente a otros países. Por ejemplo, ese mismo 1% más acaudalado en Estados Unidos paga una tasa efectiva de 23%. Además, si se tiene en cuenta que hay asalariados que tributan a tasas más altas; en general, la tarifa efectiva que asumen las personas de más altos ingresos no es elevada”, manifestó Luis Carlos Reyes, director del Observatorio Fiscal de la Universidad Javeriana.

Solo en renta, según el informe “Tributación para un crecimiento inclusivo” (2016) de la Comisión Económica para América Latina y el Caribe (Cepal), las personas de más altos ingresos en Colombia tributan a una tasa de 4,9%, tarifa que supera solo a la registrada en países como República Dominicana u Honduras.

No obstante, este problema persiste en la mayoría de los países de la región pues, en general, en toda Latinoamérica el decil más alto de la distribución de ingresos paga una tasa impositiva efectiva más baja en comparación con los países de Norteamérica y Europa.

De hecho, el documento revela que solo Argentina, México y Uruguay tienen tarifas efectivas que exceden 8% para el decil más alto y únicamente México alcanza 10%. En Estados Unidos, la tasa efectiva para el quintil más alto es de 14,2%; en algunos países europeos como Alemania, Reino Unido e Italia supera 20%; y en Suecia llega hasta 30%.

Elevados beneficios tributarios

Principalmente, esta disparidad de tributación está relacionada con el uso excesivo de alivios tributarios como son los ingresos no constitutivos de renta; las deducciones; las rentas exentas como la medicina prepagada o los aportes a fondos de pensiones y Cuenta de Ahorro y Fomento a la Construcción (AFC); y otros descuentos que erosionan significativamente la base gravable.

De acuerdo con un documento de la Coordinación de Estudios Económicos de la Dian, mientras que el uso de estos beneficios se redujo 0,60 puntos porcentuales en las personas jurídicas en los últimos siete años, se incrementó en las naturales de 0,3% del PIB en 2010 a 0,7% del PIB en 2017.

A estos dineros que dejan de recibir las arcas públicas, también se suman las elevadas tasas de evasión tributaria por las que se llegan a perder alrededor de $40 billones por año. Según evidenció hace unas semanas el director de la Dian, José Andrés Romero, la evasión fiscal en materia de renta estaría cercana a 38,4% y la de IVA a 22,4%.

Por este motivo, la lucha contra este flagelo será uno de los ejes principales de la próxima ley de financiamiento donde la meta será reducir esta problemática hasta 10% en el primer año de Gobierno. Para ello, será fundamental ampliar la planta de personal de la administración tributaria y dotarla de la tecnología necesaria. Según estimaciones del ministerio de Hacienda, las mejoras de la Dian le darían al Gobierno $1,5 billones de ingresos adicionales para 2019.

¿Qué ha propuesto Iván Duque?

Con aras de generar un sistema tributario realmente progresivo en el país, el presidente Iván Duque ha dejado claro en más de una ocasión que no irá tras la pista de los colombianos de clase media o de bajos ingresos. Fue el ministro de Hacienda, Alberto Carrasquilla, el que vio con buenos ojos la idea de bajar el umbral de renta de las personas naturales hasta $1,9 millones al principio de esta discusión.

Al contrario, en la pasada inauguración del XXX Congreso de Analdex en Bogotá, el mandatario aseguró que su foco se centrará en las aproximadamente 10.000 personas naturales que se embolsan cada mes unos $50 millones.

En ese sentido, el Jefe de Estado explicó que si este grupo empezara a pagar una carga más elevada, de los actuales entre $2 y $2,5 billones de ingresos que aportan se pasaría a un recaudo de $4 billones y eso le generaría al país un ingreso cercano a $3 billones. “No estamos diciendo que los vamos a perseguir, pero sí que son parte de la solución, que paguen un poquito más”, dijo en ese momento Duque.

Posteriormente, en las propuestas que el ministerio de Hacienda presentó ante los congresistas de lo que podría llevar la próxima ley de financiamiento se incluyó un aumento en 37% de la tarifa de renta para las personas naturales con ingresos superiores a $450 millones anuales, es decir, las que ganan $30 millones mensuales.

¿Con qué tarifa se grava a los más ricos?

Recordemos que bajo el sistema cedular que originó la pasada Reforma Tributaria de 2016, los ingresos de las personas naturales se dividen en cinco grupos de acuerdo con el origen de los ingresos. Además, estas cédulas se clasifican en tres categorías y en cada una de ellas se aplica una tarifa diferente.

Para la primera de ellas, donde están los ingresos que las personas obtienen por concepto de rentas laborales o de pensiones, la tarifa es progresiva al tener cuatro tramos desde 0% hasta un tope máximo de 33%.

Cuando el valor es inferior a 1.090 UVT, la base gravable queda exenta; si va de 1.090 UVT a 1.700 UVT se le aplica una tarifa de 19%; cuando excede de las 1.700 UVT. hasta 4.100 UVT la tasa será de 28% ; y será gravada a una tarifa marginal de 33% en lo que exceda de las 4.100 UVT en adelante.

En este tipo de rentas, que incluyen las obtenidas por concepto de salarios, comisiones, prestaciones sociales, viáticos, gastos de representación, honorarios más las pensiones, que son exentas, la Tributaria de 2016 limitó las deducciones y rentas exentas a 40% del total del ingreso neto del empleado lo que puso un límite a las rentas más altas.

Este fue uno de los grandes cambios de dicha Ley y por el que muchos los contribuyentes que solo reciben ingresos por concepto de salarios, pasaron tener un saldo a favor a pagar varios cientos de miles o hasta millones de pesos por el año gravable 2017.

Por su parte, la tarifa de la renta no laboral y de capital tiene seis tramos que van de 0% a 35%. Aquí, la tarifa más alta es la que va desde 4.000 UVT en adelante. Mientras que en las no laborales clasifican aquellos ingresos que no estén en el resto como, por ejemplo, los honorarios percibidos por las personas naturales que presten servicios; en las de capital se incluyen los ingresos obtenidos por concepto de intereses, rendimientos financieros, arrendamientos.

En ambas, las rentas exentas y deducciones imputables no deberán exceder 10% del resultado del total.

Por último, la tarifa de renta líquida de los dividendos y participaciones utiliza una tarifa progresiva de tres renglones que va de 0% a 10%. Desde 0 hasta 600 UVT, la tarifa marginal es de 0%; de 600 a 1.000 UVT se gravará con 5%; y de 1.000 UVT en adelante la tarifa será de 10%.

“Si las personas de altos ingresos se ubican en la cédula de dividendos acaban pagando menos impuestos que si están en otras. Los límites que fijaron en las cédulas dispararon la tributación de las personas naturales. Esta medida afectó a los contribuyentes de medianos y mayores ingresos cuando es por rentas de trabajo. Hay que esperar para ver cuánto se subirían las tarifas marginales pues el presidente ha dicho que va a aumentar la tributación de las tasas máximas”, indicó Gustavo Cote, exdirector de la Dian.

Así las cosas, el Observatorio Fiscal de la Universidad Javeriana sostuvo en su ‘Guía ciudadana a la tributación y el gasto del Estado colombiano’ que el hecho de que las tarifas del impuesto de renta de personas naturales sean progresivas no quiere decir que este tributo también lo sea. Ello “a causa de las maneras en que se reduce la base gravable, un impuesto con tarifas progresivas puede terminar siendo, considerado en su totalidad, regresivo”, indica la publicación.

Impuesto a la riqueza desaparece

El impuesto a la riqueza de las personas naturales se trató de un tributo transitorio que se aplicó a los diferentes patrimonios durante los años 2015, 2016 y 2017 y que se cobrará por última vez en 2018.

El impuesto se cobra sobre la diferencia entre el patrimonio bruto y las deudas de las personas naturales, si esta diferencia es igual o superior a $1.000 millones al primero de enero de 2015.

LEA MAÑANA:

Las empresas soportan la carga tributaria del país

Una de las promesas de campaña del presidente Iván Duque fue la de aliviar la carga tributaria que asumen las empresas del país y llevarla a niveles de países de la Organización para la Cooperación y el Desarrollo Económicos (Ocde) de alrededor de 30%.

En total, se estima que las personas jurídicas pueden llegar a soportar en Colombia una carga tributaria que, en algunos casos, asciende a 70% de sus ganancias. Además, mientras que en el terreno local el mayor pago del impuesto de renta recae sobre las empresas con 81% del total; en estos países, esta obligación está más equilibrada entre las compañías y las personas naturales.

Desde el principio, la idea de Duque ha sido la de reactivar el crecimiento económico con menores impuestos a las empresas, menos excepciones y una mayor certidumbre para generar mayor productividad y crecimiento sostenido a mediano y largo plazo.

La decisión de venderlas es motivada por la entrada de Colombia a la Ocde.

Camacol y Asobancaria mostraron su preocupación por la vivienda en el proyecto.

Habrá exenciones para emprendimientos de economía naranja