MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

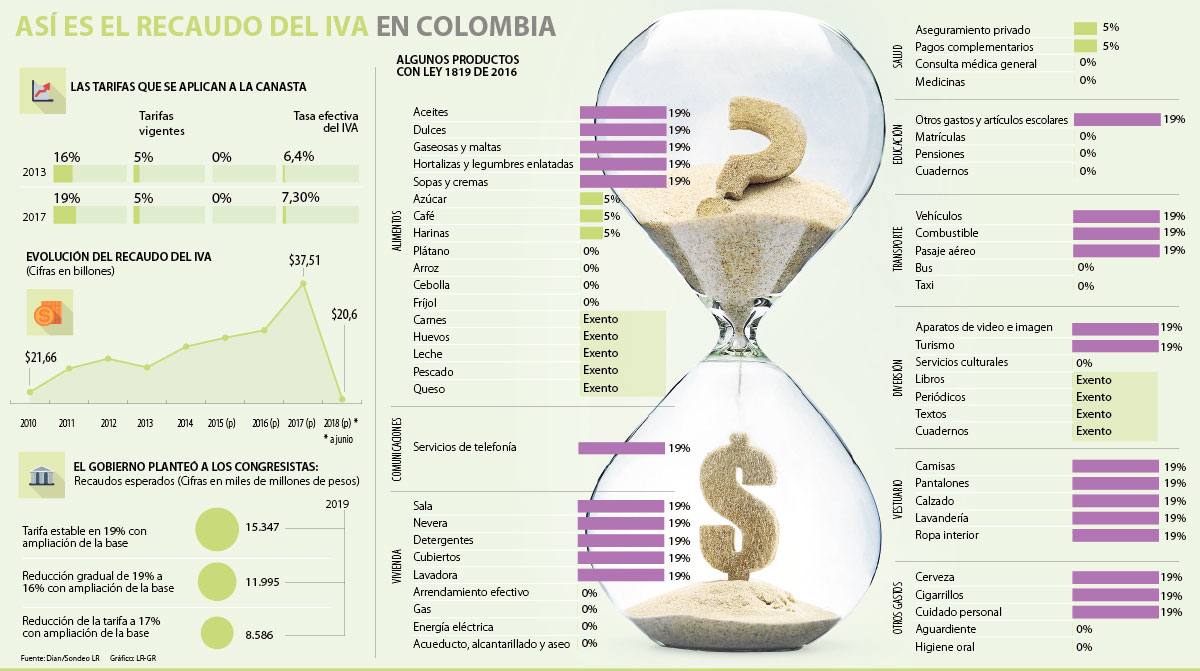

Conozca cómo es la tributación actual en Colombia para las empresas y personas naturales de cara a la nueva Ley de Financiamiento que prepara el Gobierno.

La próxima no será una tributaria, sino una ley de financiamiento que busca los $14 billones que le faltan al Presupuesto de 2019.

El Impuesto al Valor Agregado (IVA) lleva 55 años siendo la columna vertebral del sistema tributario colombiano: es el gravamen más fácil de recaudar, pero a la vez el más injusto para los consumidores, especialmente, para los más vulnerables. De ahí que cada reforma tributaria, de esas que se dan con una media de cada 24 meses, venga acompañada de una polémica sobre la posible alza de este tributo.

La próxima no será una tributaria, sino una ley de financiamiento que busca los $14 billones que le faltan al Presupuesto de 2019, pero también contemplará un cambio en la tarifa del IVA de 19%, en concreto, la propuesta de extender este tributo a todos los productos de la canasta familiar que hoy en día están exentos como el huevo, la leche, la carne o el pescado; excluidos como el arroz, las frutas o el gas; o que se benefician de una tarifa diferencial de 5% como el café, las harinas o las carnes frías.

De acuerdo con un documento del Ministerio de Hacienda puesto a disposición de los congresistas hace unas semanas, de darse una tarifa estable en 19% con ampliación de la base, las arcas públicas ganarían de golpe hasta $15,3 billones en 2019, cifra que se podría elevar hasta $18,3 billones para 2022. (ver combos completos en el link relacionado).

Sin embargo, la posible exoneración de todos los bienes de la canasta familiar pareció no haber convencido en un primer momento ni a los propios congresistas que son quienes deberán dar su apoyo al proyecto del presidente Iván Duque en el Legislativo. Y es que hasta los propios partidos de la coalición de Gobierno como el Centro Democrático, el Partido Conservador o el Partido de la U mostraron su rechazo ante dicha iniciativa.

A pesar de ese rechazo inicial, como esta opción toma más fuerza a medida que pasan los días, algunos senadores y representantes han optado por la posibilidad de reducir la tarifa general de IVA del 19% al 17% o, incluso, hasta el 15% con tal de compensar que todos los productos de la canasta vayan a ser gravados. “La ampliación de la base tiene que ir sí o sí, no hay otra manera de sacar ‘plata’. Esto podría ser compensado al establecer una tarifa general para todos los bienes que sea de 15%, por ejemplo, hasta 2022”, manifestó el senador del Centro Democrático Ciro Ramírez Pinzón.

El mismo Centro de Estudios Económicos Anif, con Sergio Clavijo al frente, ha insistido en la importancia de ampliar la base del IVA, eliminando los tratamientos a tasas preferenciales, pero con la excepción de aquellos bienes y servicios que hoy ya están exentos o tienen una tasa diferencial. De este modo, se mantendrían solo las tres tasas vigentes de 0%, 5% y 19% y las únicas excepciones a la tarifa de 19% serían los productos que cuentan con un tratamiento especial. Así las cosas, 35% de la canasta, que actualmente no está afectada por IVA de ningún tipo, continuaría igual.

De acuerdo con Clavijo, ese ajuste generaría una tributación adicional por alrededor de 0,4% del PIB durante 2019-2022. Esta cifra sería cercana a la mitad del recaudo adicional logrado con el incremento de la tasa de 16% a 19% que se dio en la Tributaria de 2016, cuando el recaudo pasó de 4,9% del PIB en 2016 a 5,5% del PIB el año pasado.

Recordemos que el año pasado el recaudo de este impuesto pasó de representar $25,7 billones en 2016 a $31,9 billones en 2017, lo que representó un incremento de 24% frente al año anterior. (El IVA interno generó $37,5 billones).

Adicionalmente, Anif proyecta que la tasa efectiva de este tributo directo se acercaría a la tasa nominal de 19% respecto del valor actual de 17,9%. De este modo, el recaudo total del IVA se elevaría de ese 5,5% de 2017 hacia 6,4% del PIB entre 2019 y 2022.

Sin embargo, para otros como Bbva Reseach la incertidumbre fiscal podría llevar a postergar decisiones de inversión y de consumo, dado que aún no es clara ni la cantidad de recursos que se recaudarán a través de la ley de financiamiento, ni tampoco la naturaleza de los mismos lo que llevaría a reducir las perspectivas de crecimiento. “Con la ampliación de la base de productos que pagan el IVA, el efecto sobre la confianza inicial se traducirá rápidamente en menor consumo durante el primer semestre de 2019”, indica el más reciente informe del grupo.

Mecanismo de devolución del IVA

Para compensar ese alza del IVA, el ministro de Hacienda, Alberto Carrasquilla, ha repetido en varias ocasiones la idea de devolver este tributo a las personas de los estratos uno y dos a través de diferentes programas sociales.

Según el representante de esta cartera, de cada $100 que se ahorra la sociedad en no gravar los bienes excluidos, los hogares más ricos se benefician en $29 pero los más pobres solo en $4. En cambio, en los bienes exentos, los hogares más ricos se ahorran $17 mientras que los más pobres $5. Es así como la dispersión de las tasas del IVA hace al impuesto más regresivo y, además, facilita la evasión, la cual se ha llegado a estimar en unos $40 billones.

Respecto a este tema, el viceministro técnico de Hacienda, Luis Alberto Rodríguez, presentó hace varias semanas unas cifras con las que argumentó que para el decil de la población con menores ingresos, lo que pagan de IVA representa 11,5% de su entrada mensual, mientras que para el de mayores recursos, el IVA pagado equivale únicamente a 2,2% de sus ingresos mensuales.

En opinión del exministro de Hacienda Rudolf Hommes Rodríguez, solo convendría extender el IVA a toda la canasta familiar si efectivamente se logra devolver a los más desfavorecidos.

“Si sea hace por medio de un Sisbén aumentado, sí sería terrible, pero si los bancos se comprometen a hacer la devolución con responsabilidad, me parece que sí se podría intentar. Deberíamos ser capaces de armar un sistema electrónico. Lo que funcionaría sería una especie de tarjeta de crédito negativa, en la que el Estado ponga la ‘plata’ y las personas gasten de ahí. Sería una especie de bancarización con la que incluso podrían ahorrar. Las posibilidades son grandes y estimulantes, así que valdría la pena intentarlo”, opinó Hommes.

Las tarifas de IVA vigentes

Producto de la Tributaria de 2016, las múltiples tarifas de IVA que existían se recogieron en tres grupos cuyas tasas corresponden a 0%, que grava 62 de los 181 productos de la canasta; a 5%, que se aplica a otros 12 y a 19%, que es la tasa para 95 restante de los bienes. Además, hay 12 que están exentos. (ver archivo adjunto).

La tarifa general de IVA de 19% se aplica para la mayoría de los bienes ubicados en rubros como el vestuario, el transporte o la diversión. De ahí, destacan algunos productos como son los electrodomésticos, los servicios de comunicación, los juegos de azar, el combustible, los cigarrillos, los planes de medicina preparada o los servicios de vigilancia, entre otros. Esta tasa también es impuesta a los servicios y bienes de lujo, que antes contaban con una tarifa impositiva de 25%.

Por otro lado, los que se gravan con la tarifa de 5% son algunos tales como el como el azúcar, el café, las harinas, los fumigadores para uso agrícola, el aseguramiento de salud privado o las compresas y los productos de higiene femenina, entre otros.

Adicionalmente, existen ciertos bienes y servicios que no causan el impuesto o que de lo contrario lo causan a la tarifa de 0% pero con derecho de devolución.

“La diferencia entre los bienes exentos y excluidos radica principalmente en que el primero, al causar el impuesto a las ventas a la tarifa de 0% hace que quien produzca bienes exentos sea responsable del IVA, y por tanto deba declarar el mismo; sin embargo, al estar gravado a la tarifa de 0% genera un saldo a favor susceptible de ser devuelto”, explicó Juan Carlos Valencia, socio del área tributaria de Holland & Knight.

Dentro de los bienes excluidos se encuentran el arroz para el consumo humano, frutas u otros frutos secos, gas natural licuado, caucho natural, máquinas para cosechar y trillar, entre otros. Por su parte, los servicios excluidos del IVA son principalmente los servicios de expendio de comidas y bebidas, y algunas pólizas.

A su vez, los bienes exentos son aquellos tales la carne de animal de la especie bovina, porcina, ovina, aves, los pescados, el queso fresco sin madurar, los huevos de gallina y las demás aves, leche y nata, fórmulas lácteas para niños de hasta 12 meses de edad y preparaciones infantiles a base de leche.

Historia del IVA en Colombia

La aparición del IVA se remonta a 1963 (Decreto Especial 3288) como tributo monofásico (que recae sobre una de las fases del proceso de producción o distribución) aplicado a las actividades manufactureras y de importación con la tarifa de 10%.

Posteriormente, según cuenta Valencia, en el gobierno de César Gaviria (1990-1994) se aumentó a 12% inicialmente y durante su mandato se elevó una segunda vez a 14%. “Después en el gobierno de Ernesto Samper (1994-1998) se incrementó a 16% y en el de Juan Manuel Santos (2010-2018) este se incrementó al 19% que tenemos hoy en día. No obstante lo anterior, siempre han existido tarifas diferenciales frente a algunos productos y servicios”, explicó.

LEA MAÑANA:

Las personas naturales en la próxima reforma

Uno de los temas más difíciles de la ley de financiamiento va a ser el del impuesto de renta a los asalariados, y más después de que muchos de ellos sintieran un golpe en su bolsillo con la reforma tributaria de 2016.

Al principio de la discusión, el ministro Alberto Carrasquilla había sugerido que las personas que ganaran desde $1,9 millones declararían, algo que ha ido perdiendo peso en las declaraciones del presidente Duque y del propio ministro.

Aunque no es una idea popular, esa de aumentar las tasas o hacer que más trabajadores paguen renta, el ministro de Hacienda ha sido reiterativo en su punto de que en Colombia, 80% del pago del impuesto de renta está en manos de las empresas y solo cerca de 20% está a cargo de las personas naturales, mientras en la mayoría de los países la relación es contraria. Además, del universo de 22 millones de trabajadores en el país, solo 2,6 millones declaran.

Representante a la Cámara Oscar Darío Pérez aseguró que "los fondos de los pensionados estarán a salvo de impuestos"

Plenarias de senado y Cámara de representantes discutirán la próxima semana.

La ponencia reduciría el recaudo a $7 billones.