MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Conozca cómo es la tributación actual en Colombia para las empresas y personas naturales de cara a la nueva Ley de Financiamiento que prepara el Gobierno.

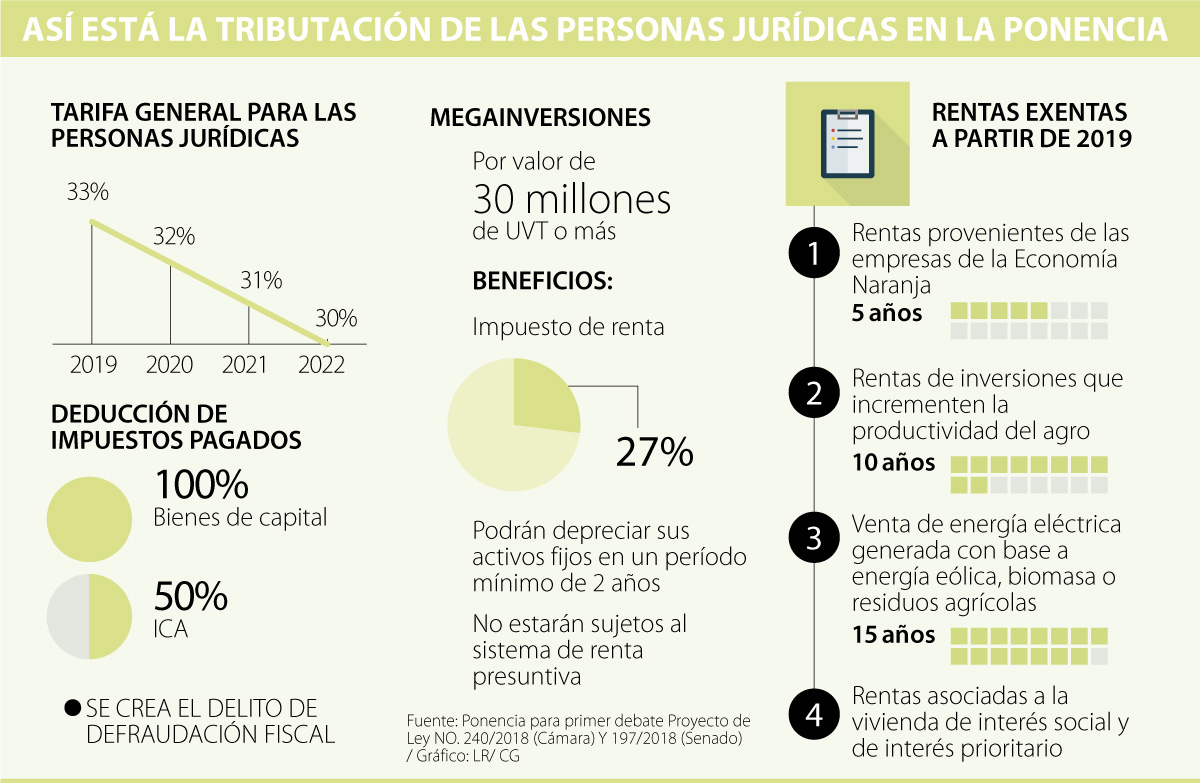

Se mantiene la reducción de renta a 30% en 2022.

A pesar de que el propósito inicial del proyecto de ley de financiamiento era reactivar la economía a través de darle un alivio a la carga tributaria que asumen las empresas, en la ponencia que se debate actualmente en el Congreso se introdujeron una serie de modificaciones que le quitan a las personas jurídicas algunos de los beneficios fiscales planteados inicialmente.

Si bien la propuesta inicial establecía la devolución del 100% del IVA sobre las inversiones que se hacen en bienes de capital y que las compañías podrían descontar hasta 50% del impuesto de Industria y Comercio (ICA) y otro 50% del Gravamen a los Movimientos Financieros (GMF) o 4x1.000, en la ponencia se elimina este último descuento tributario que pretendía reducir la tarifa efectiva de las empresas.

Y es que si bien el nuevo articulado conserva algunas propuestas iniciales como la de reducir gradualmente la tarifa nominal de renta de las empresas del 33% actual a 30% en 2022, la creación del régimen simple de tributación o los alivios tributarios a empresas de la economía naranja, también introduce una serie de cambios.

Por ejemplo, para Juan Guillermo Ruiz, socio de Posse Herrera Ruiz, la modificación que va en contravía de la propuesta inicial se deriva del incremento en la tarifa del impuesto a los dividendos a 15% para los residentes fiscales en Colombia y a 7,5% para los residentes fiscales del exterior.

“En la práctica, esto significa colocar la tributación combinada, en tarifas nominales combinadas empresa y dividendo superiores a 40% para inversionistas colombianos y superiores a 35% para inversionistas no residentes. Este es un mensaje muy negativo para los inversionistas en materia de competitividad tributaria del país”, sentenció.

Además, Ruiz también destacó que en la ponencia se incluye el delito de defraudación tributaria cuyo propósito es facilitar el combate a la evasión y diferentes mecanismos de simplificación y arreglo de diferencias entre la Dian y los contribuyentes.

Igualmente, en la ponencia se modifica la eliminación progresiva de la renta presuntiva que quedaría de la siguiente manera: 2,5% en 2019, 1,5% en 2020 y 0% a partir de 2021.

En materia de rentas exentas, la ponencia establece un beneficio para las nuevas empresas de la economía naranja de cinco años y otro para las inversiones que incrementen la productividad en el sector agropecuario por 10 años. Además, también se mantienen los incentivos de los proyectos forestales y de los proyectos de vivienda de interés social y de interés prioritario.

Respecto a las mega-inversiones, se ajustaron los requisitos para acceder a los beneficios en materia de generación de empleo y monto mínimo de las inversiones. Ahora, a los contribuyentes que generen al menos 250 empleos directos y realicen inversiones iguales o superiores a $30 millones tendrán beneficios como una tarifa de renta de 27%.

Por último, como recuerda el tributarista Javier Hoyos aunque se discutió una tarifa adicional de renta para el financiero, finalmente no quedó en la ponencia pero podría llevarse de nuevo a discusión.

Las penas a las que se enfrenta al no declarar

En el nuevo articulado del proyecto de ley se establece la idea de incluir algunos tipos penales para combatir la evasión y elusión por parte de los contribuyentes.

Si el monto dejado de declarar y/o pagar es igual o superior a 250 smlmv e inferior a 2.500 smlmv, la pena de prisión será de 36 a 60 meses; si es igual o superior a 2.500 smlmv e inferior a 8.500 smlmv, la pena de prisión será de 60 a 120 meses; y si es igual o superior a 8.500 smlmv, la pena de prisión será de 120 a 180 meses.

Además, en todos los casos la multa será equivalente al triple del monto dejado de declarar y pagar, incluidos los intereses moratorios, sin que supere 50.000 smlmv.

Pidieron preservar instrumentos como las AFC.

Representante a la Cámara Oscar Darío Pérez aseguró que "los fondos de los pensionados estarán a salvo de impuestos"

Los precios al consumidor subieron 3,2% en septiembre