MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La Convención Bancaria 57° se vive entre un posible inicio de baja de tasas, desaceleración económica e incertidumbre por tres reformas estructurales

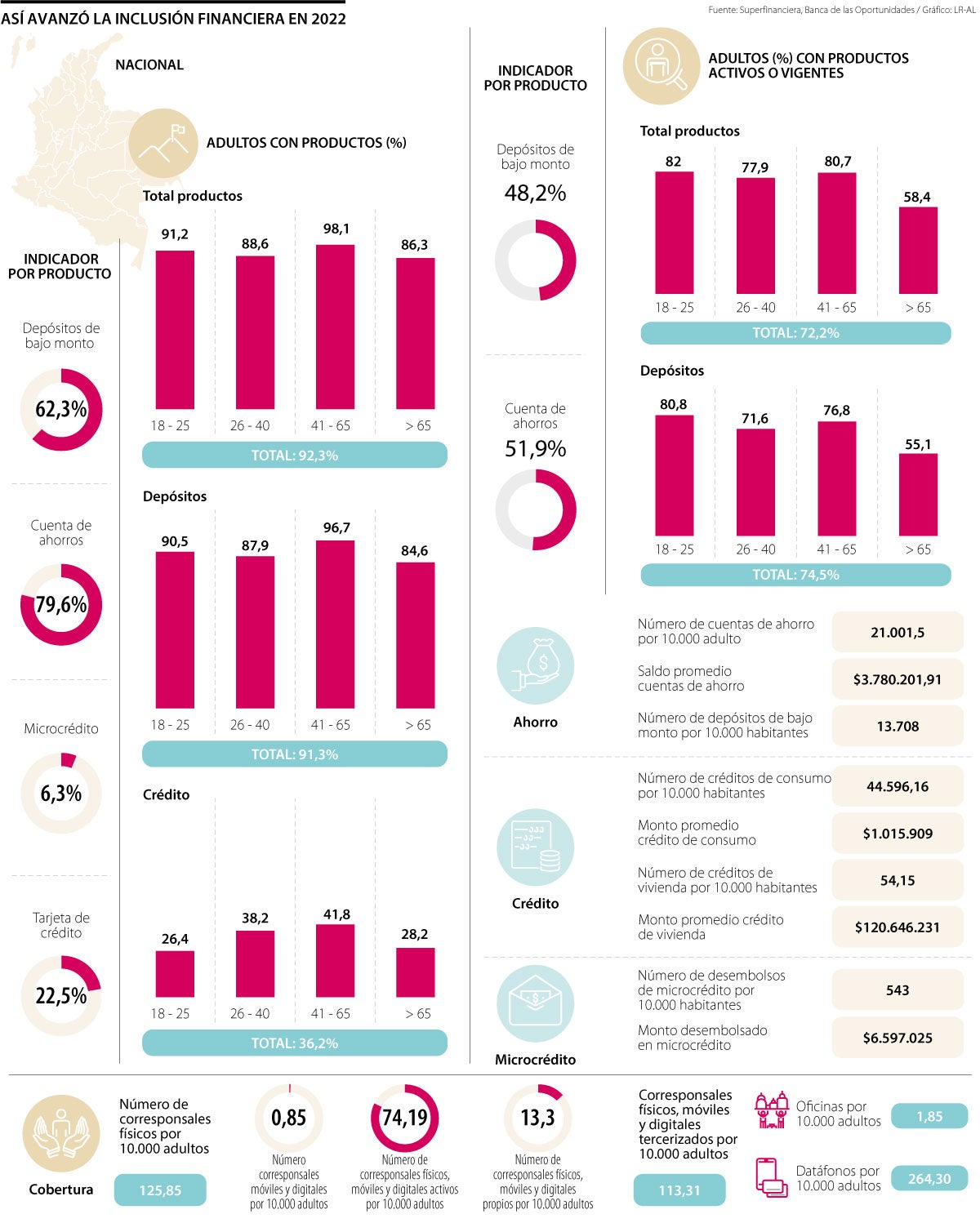

Los indicadores de inclusión financiera siguen subiendo y el acceso al crédito retomó los niveles prepandemia. Los depósitos de bajo monto se destacan

Más de 30 veces se hubiera podido haber llenado el estadio El Campín si las personas que adquirieron por primera vez un producto financiero en 2022 hubieran llegado a la cancha de Bogotá. El sistema continúa creciendo y, a pesar de que en algunos segmentos persisten las brechas, durante el año pasado 1,2 millones de adultos colombianos estrenaron su primer producto de este tipo.

Debido a esta tendencia, 92,3% de los adultos, es decir 34,7 millones de personas, tenía al cierre del año pasado al menos un producto de depósito, transaccional o de crédito. La mayor parte del indicador de acceso está determinado por los productos de depósito o transaccionales, que alcanzaron una penetración de 91,3% entre la población adulta, con un crecimiento de 2,2 puntos porcentuales en comparación a 2021.

En este segmento, destaca el aumento que tuvieron los depósitos de bajo monto, o las llamadas billeteras digitales. Según el informe elaborado por la Superintendencia Financiera y la Banca de las Oportunidades, 62,3% de la población adulta, es decir 23,5 millones de personas, tenía uno de estos depósitos, con un crecimiento de 2,6 millones de personas si se mira la tendencia de 2021.

Como era de esperarse, en este tipo de productos existe una brecha generacional, pues a medida que va subiendo la edad, su acceso y uso disminuyen. Entre los 18 y los 25 años, 78% de las personas tenía este tipo de depósitos, mientras que para los mayores de 65 años la proporción solo llegaba a 25,6%.

No obstante, las cuentas de ahorro continúan jugando un papel fundamental como puerta de entrada al sistema financiero. El número de cuentas de ahorro por cada 10.000 adultos pasó de 19.478 en 2021 a sobrepasar los 20.000 el año pasado.

“Los resultados de 2022 nos impulsan a seguir trabajando para cerrar las brechas de financiamiento. Con la mira en 2026, aspiramos a que un millón de personas de la economía popular tengan acceso a crédito formal, lo que permitirá mejorar su bienestar y el crecimiento de sus negocios”, dijo Paola Arias, directora de la Banca de las Oportunidades.

Según el informe, el indicador de adultos colombianos con un producto de crédito vigente llegó a 36,2%, que no solo muestra un aumento de 1,8 puntos porcentuales en comparación con el año anterior, sino que también retoma los niveles prepandemia, luego de que hubiera habido un deterioro en los dos años anteriores.

Pese a esto, el tipo de obligaciones refleja una brecha, pues prácticamente todas las modalidades de crédito tuvieron una tendencia creciente, salvo el microcrédito que cayó 0,4 puntos porcentuales en 2022.

El indicador de acceso de este segmento, cerró en 6,3%, lo que representa que solo 2,4 millones de adultos adquirieron una obligación de este tipo, que normalmente es utilizada para financiar proyectos de baja escala. Las zonas con el porcentaje más alto de adultos con al menos un microcrédito son Huila, Nariño y Putumayo, mientras que en regiones como Vichada, Bogotá y Guainía menos de 3,5% de los adultos tiene al menos un microcrédito.

Si se observan las tarjetas de crédito, el acceso a este tipo de obligaciones y otros créditos de consumo se recuperó y llegó a 22,5% y a 20,6%, respectivamente. “En otras palabras, cerca de un cuarto de los adultos colombianos cuenta con al menos una tarjeta de crédito, y uno de cada cinco, con otro tipo de crédito de consumo, como un crédito vehicular, uno de libre inversión o una libranza”, destaca el documento.

Durante la presentación del informe, también se destacó el aumento de la cobertura del sistema. Según las cifras presentadas, durante el año pasado hubo una expansión en los puntos de contacto físicos, especialmente los corresponsales en la ruralidad.

Camila Quevedo-Vega, directora de investigación, innovación y desarrollo de la Superfinanciera, destacó que con el tema de cobertura lo más importante para destacar es la gran expansión que tuvieron los corresponsales bancarios, con un aumento de 21,3%. En total, los 1.103 municipios del país cuentan con al menos un corresponsal activo y 78,7% tiene al menos una oficina.

La marca más comentada por los usuarios fue Bancolombia, con 86,2% de la conversación; seguida por Davivienda, con 8,5%

Hausmann dijo que es importante que se use el petróleo para financiar la transición energética

Actualmente, la Cuenta de Ahorros PAC ofrece tasas de interés que varían del 1% al 12% efectivo anual, dependiendo del monto.