MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Se aproxima el peródo para que se realice la dcelaración de renta en el país y en este especial encontrará toda la información sobre este tema

Paso a paso si quiere aplicar a deducciones con factura electrónica en la declaración

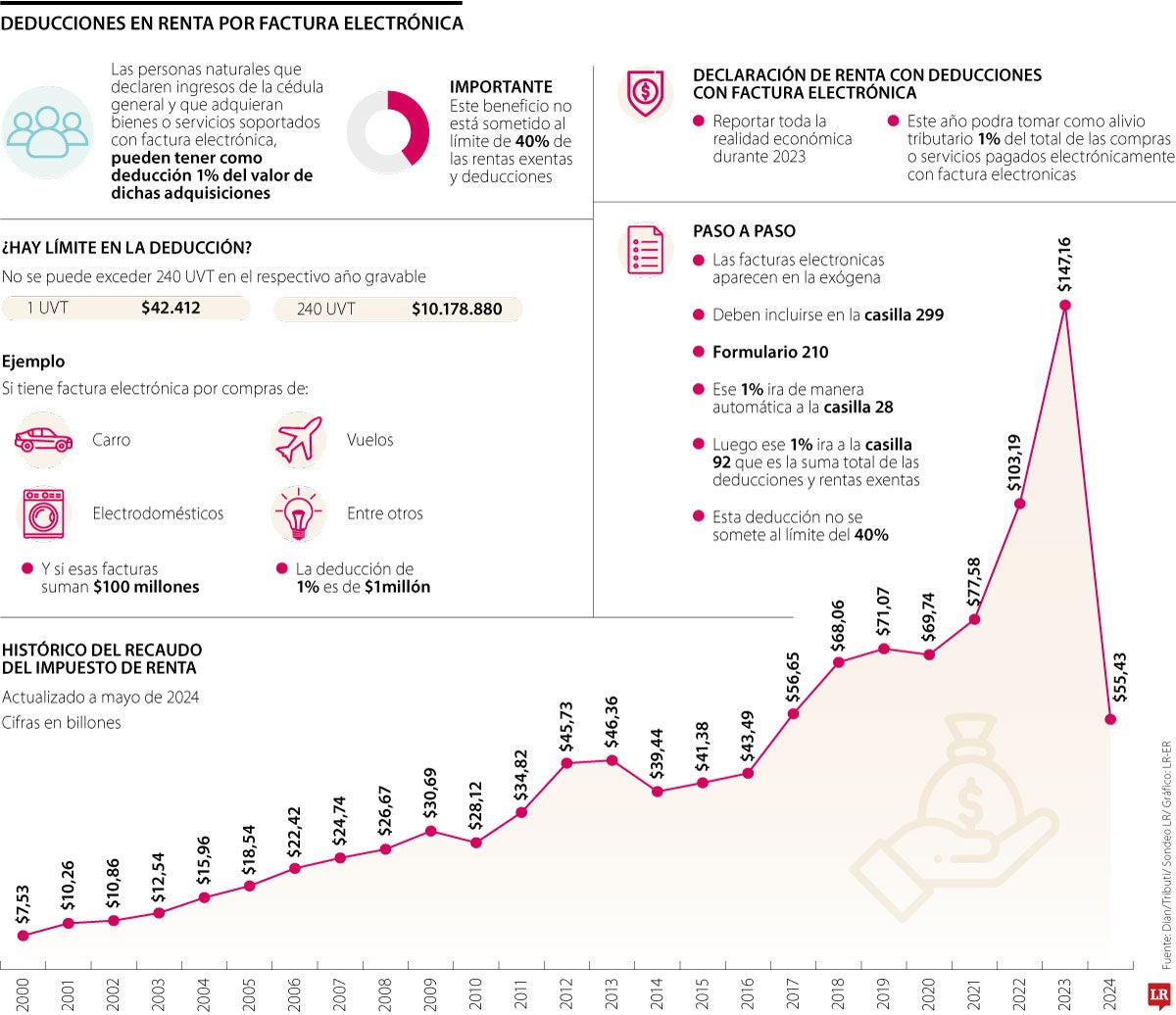

Por cada compra o servicio público en el que haya solicitado una factura electrónica, podrá tener una deducción de 1% en esas adquisiciones

Se acerca la fecha en la que las personas naturales tendrán que declarar renta, una obligación que se deberá llevar a cabo desde el 12 de agosto hasta el 24 de octubre. Seguramente muchos ya deben estar haciendo cuentas para saber cuánto dinero necesitan para cumplir con este pago tributario, y así mismo, cómo pueden reducir un poco el valor a pagar.

La factura electrónica se convertirá en ese aliado para las personas que deseen algunos descuentos en su declaración. Solicitarla en las compras de bienes y servicios permitirá obtener ciertas deducciones. Pero, ¿cómo exactamente funciona este proceso?”.

Andrés Vélez, CEO de Tributi, explicó que el proceso para elaborar una declaración de renta en este año con la nueva deducción de compras con facturas electrónicas es igual que en años anteriores.

“Quiere decir que debe reportar toda su realidad económica durante 2023, solo que en este año podrá tomar como alivio tributario 1% del total de las compras o servicios pagados electrónicamente con factura electrónicas”, dijo el jefe de Tributi.

Por tanto, sigue aplicando que al total de los ingresos se le resta el total de los alivios tributarios que no pasan los limites establecidos y al resultado se le aplica la tarifa del impuesto de renta.

Las facturas electrónicas aparecen en la información exógena de la página de la Dian, en este caso se deben incluir en la casilla 299 cuando se esta diligenciando el formulario 210 y, luego, 1% irá de manera automática a la casilla 28, para luego pasar a la casilla 92, que es la suma total de las deducciones y rentas exentas. Esta deducción no se somete al limite de 40%.

Aunque la realidad de la información exógena que aparece en la Dian es confiable, no es la realidad total del contribuyente. El contador público Hernán Mora explicó que “cada contribuyente debe conocer su realidad económica, nadie más la sabe mejor y esa actividad debe estar soportada por documento”.

Esta información sí puede ser una guía para que cada contribuyente pueda elaborar su declaración de renta. “En la misma información exógena van a encontrar el NIT, la razón social y nombre de la persona a quien fue reportado ese tercero, también encuentran un botón que dice ‘uso de declaración sugerida’, es una opción en la que la Dian le sugiere en qué renglón de la declaración pertenece ese ingreso”, agregó Mora.

No obstante, recalcó que cada contribuyente con su contador están en la obligación de revisar si esa información o declaración sugerida es correcta. Por tanto, a la hora de hacer la declaración de renta, cada contribuyente debe tener todas las certificaciones bancarias, de CDT, de deudas, etc.

“El contribuyente también va a encontrar una parte en la que salen todas las facturas electrónicas que le fueron elaboradas al contribuyente durante 2023”, explicó Mora.

En ese espacio el contribuyente encontrará un botón que dice ‘Observación, cumple con los requisitos’. “Quiere decir que si cumple con los requisitos es porque ese pago fue realizado con medio electrónico y que se podrá descontar 1% de los valores facturados electrónicamente”, agregó Mora.

Ese 1% solo se descontará del valor que se está especificando ese reporte, de lo contrario el contribuyente debe tener la prueba que demuestren que adquirió otra compra con un medio electrónico. Una vez haya validado la información, tanto la exógena como la electrónica, debe proceder a realizar la declaración de renta en el ítem que dice ‘Haga su declaración de renta’.

Un ejemplo de esta deducción es que, si una persona gastó $100 millones en la compra de ropa, alimentos, electrodomésticos, entradas al cine, servicios públicos, mercado, o incluso en la compra de un automóvil, podrá deducir 1% de ese monto en su declaración de renta, lo que equivale a $1 millón. Sin embargo, es importante recordar que esta deducción solo aplicará a las compras para las cuales se solicitó factura electrónica.

Teniendo en cuenta la norma, la persona podrá deducir hasta $10,1 millones de su declaración, ya que ahí llega el tope de los 240 UVT, pues para 2023 cada uno (UVT) equivale a $43.412.

Así, se podrían acumular facturas por hasta $10,1 millones, y lograr la deducción de 1% sin superar los topes establecidos. Según Tributi, este beneficio no está sometido al límite de 40% de las rentas exentas y deducciones, por ende no se enfrenta con los descuentos de Icetex, medicina prepagada, pensión, entre otros.

Estos descuentos son posibles ya que, según la Dian, la Ley 2277 del 13 de diciembre de 2022, que corresponde a la Reforma Tributaria para la Igualdad y la Justicia Social, introdujo una modificación al artículo 336 del Estatuto Tributario a través del artículo 7.

Esta modificación permite que las personas naturales que declaren ingresos en la cédula general puedan deducir 1% del valor de los bienes o servicios adquiridos, siempre que estén respaldados por una Factura Electrónica.

La deducción está limitada a un máximo de 240 UVT por año gravable, sin importar si estos gastos tienen o no relación directa con la actividad productora de renta.

Es fundamental tener en cuenta que esta deducción solo es aplicable a compras realizadas mediante tarjeta débito, crédito, o cualquier otro medio electrónico en el que participe una entidad supervisada por la Superintendencia Financiera de Colombia.

Adicionalmente, según la Dian, otro requisito es que el bien o servicio adquirido no haya sido reclamado previamente como costo o deducción en el impuesto sobre la renta y complementarios, impuesto descontable en el IVA, ingreso no constitutivo de renta ni ganancia ocasional, renta exenta, descuento tributario, o cualquier otro tipo de beneficio o crédito.

Para muchas personas realizar la declaración de renta es una actividad tediosa, sin embargo, la Dian creó un mecanismo para hacer la tarea más fácil. Se trata de la declaración de renta sugerida, un mecanismo gratuito para aprovechar los datos que reportan los terceros (información exógena) sobre cada persona.

Aunque es una ayuda, debe tener en cuenta que la información de declaración de renta sugerida que tiene la Dian es de orientación general, que le permite también a la entidad garantizar el cumplimiento de estas obligaciones tributarias.

“Como su nombre lo indica, no se trata de una declaración definitiva, tampoco se trata de una información que esté escrita sobre piedra y que el contribuyente no pueda modificar”, aseguró Catalina Hoyos, socia de GodoyHoyos- Goh.

Por lo tanto, el hecho de que las personas naturales se acojan a la declaración de renta sugerida no quiere decir que, por eso, la Dian no los vaya a fiscalizar en el evento de que la declaración no refleje la realidad económica del contribuyente, es por eso que debe ser verificada con mucho cuidado.

Así le pueden ayudar los servicios públicos en deducciones se su declaración de renta

Los servicios públicos también generan factura electrónica, por lo que esto podría ayudarle con la deducción en su declaración de renta, siempre y cuando cumplan con los requisitos de estar a su nombre y haber sido pagados electrónicamente.

“Esto incluye servicios como electricidad, agua, y gas, entre otros. La deducción de 1% se aplica sobre el total pagado, y luego este monto se resta de sus ingresos totales como cualquier otra deducción, ayudando a reducir el monto de renta sobre el cual calculará el impuesto final”, explicó Vélez.

A partir de este lunes, las personas naturales deberán presentar el reporte de sus ingresos y patrimonio durante el año pasado

La Dian, también impone sanciones enel caso de que presente la declaración en una fecha diferente a la que le tocaba originalmente