MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Hay más de 300 fintech en el país. Integran un ecosistema robusto que no solo garantiza la inclusión financiera, sino que genera más de 9.000 empleos

El Gobierno lanzó en abril el programa crediticio de bajo monto y corto plazo para el renglón agropecuario y en julio tiene previsto poner en marcha el que beneficiará al no agro

El Gobierno Nacional espera tener estructurado por completo a mediados de julio el programa de inclusión crediticia de la economía popular “Creo, un crédito para conocernos”, el cual estará apalancado por las entidades financieras públicas que hacen parte del Grupo Bicentenario.

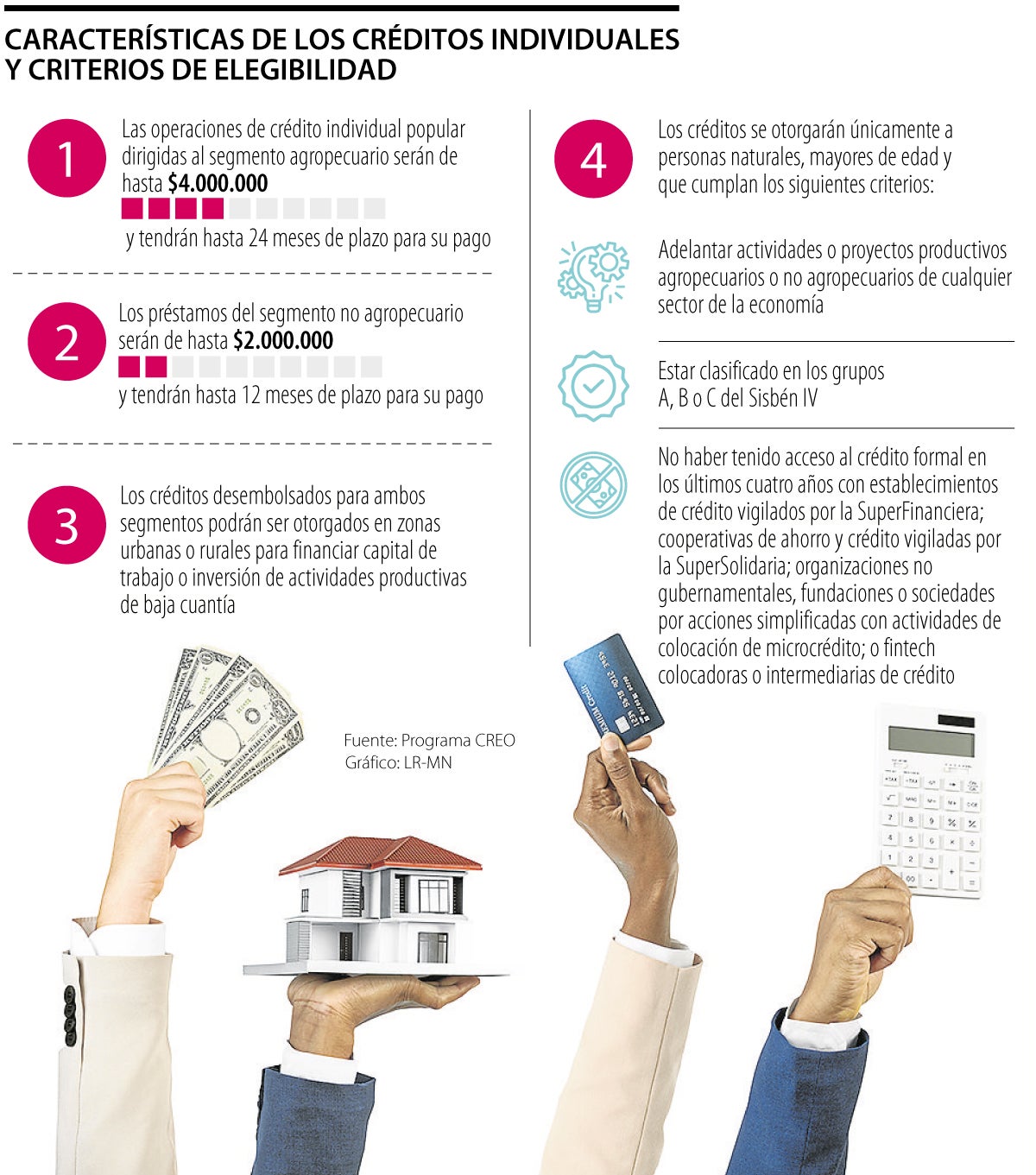

Esta estrategia tendrá dos fases: en la primera, que se lanzó en abril, se ofrece un paquete de incentivos para la economía popular agropecuaria por parte de Finagro, que incluyen fondeo concesional, una garantía silenciosa y abono a capital, para 35.000 operaciones de crédito para unidades productivas de actividad agraria.

Y en la segunda, que se tiene prevista para julio, se pondrá en marcha el paquete de 65.000 operaciones de crédito para la economía popular no agro, cuyos incentivos se activarán por parte de Bancóldex y el Fondo Nacional de Garantías, teniendo los mismos estímulos antes mencionados.

“Esta iniciativa apunta a cumplir la meta que nos hemos trazado de un millón de operaciones en créditos por primera vez, a las personas que hoy no se pueden financiar con el sector bancario tradicional y lo están haciendo con el gota-gota”, destacó Paola Andrea Arias Gómez, directora de Banca de las Oportunidades.

Meta y requisitos

El Gobierno Nacional tiene como meta en este año, colocar 100.000 operaciones de crédito, tanto para el sector del agro como para el sector no agropecuario y los requisitos que deben cumplir quienes requieren de este tipo de financiación son que sean unidades productivas o que tengan un proyecto productivo.

No importa que sean formales o informales, pero sí es necesario que dispongan de un negocio donde produzcan o comercialicen algún bien o servicio. La otra exigencia, es que no hayan tenido crédito financiero formal en los últimos cuatro años.

Una tercera condición es que sean categorizados en el Sisbén como A, B o C, es decir, población en condición de pobreza o de vulnerabilidad. “Estas son las exigencias que deben cumplir los ciudadanos para acceder a estos préstamos de primera vez de la economía popular”, enfatizó Arias.

La idea es que toda la red de proveedores de servicios financieros que operan en el país se sume a este programa con la colocación de créditos para este grupo poblacional.

Los montos a los que pueden acceder las personas que requieran financiación mediante esta modalidad crediticia van en el caso de la economía popular agro hasta $4 millones, con plazos de 24 meses y para la economía popular no agro, van hasta $2 millones y un plazo de 12 meses.

Viviana Araque Mendoza, presidenta ejecutiva de Bancamía S.A., destacó: “La estrategia de inclusión diseñada para la economía popular da herramientas efectivas que, sumadas a las capacidades de la banca y de otros importantes actores, van a favorecer muchísimo más el acceso a ese primer crédito formal y, por ello, debemos celebrarlo, pues es un gran paso que partió del reconocer las necesidades de los emprendedores informales y del interés de derribar barreras para su acceso a productos, servicios y acompañamiento financiero”.

Los retos que tenemos como país en el futuro

El gran reto ahora es hacer que ese esfuerzo consiga resultados a largo plazo, que el mecanismo de financiación formal sea el camino que en adelante adopte la economía popular, para crecer y hacerse sostenible. “Por ello, hay que trazar una ruta que garantice su permanencia, que asegure la renovación de su operación considerando que aún su negocio y él mismo como emprendedor tiene muchos retos por superar”, señaló Araque. Destaca, además, que un modelo efectivo de inclusión financiera no es un fin en sí mismo, es la forma de mejorar la calidad de vida de las personas, de generar bienestar y progreso. “En nuestra experiencia, es todo un modelo de desarrollo productivo que consigue cambios importantes al menos desde el segundo año de relación”, dijo.

La distinción otorgada a la aplicación fue "Service Provider of the Year & Excellence in Digital Transformation Colombia 2023"

La entidad asegura que la Arenera ha atendido 17 proyectos, de los cuales 13 han tenido salida del sandbox y cuatro están en operación

Se trabaja en una nueva manera de realzar pagos y transferencias de forma inmediata y entre diversas entidades bancarias que simplificará las transacciones