MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

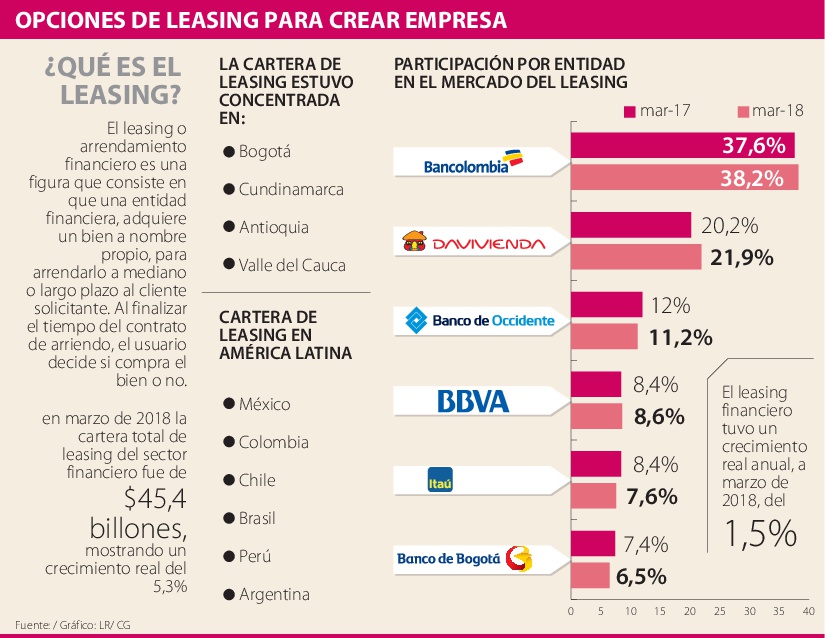

Conozca cuáles son las diferentes alternativas de financiación con las que cuentan actualmente las Pyme en Colombia. Cómo están las ofertas de leasing y cuáles son las diferencias entre factoring y confirming.

Bancolombia lidera la participación en el país de esta herramienta crediticia

A pesar de que el crecimiento de la economía fue de 1,8%, durante 2017 se crearon 323.265 unidades productivas en el país, es decir 7,8 % más que en 2016. De estas, 99,4% fueron microempresas. Por lo anterior, los pequeños empresarios necesitarán invertir en activos que les generen beneficios y los hagan más competitivos. En este sentido, servicios como el leasing son opciones que pueden ayudar a adquirir maquinaria o un inmueble.

Según datos de Asobancaria, la cartera de leasing, durante marzo de este año, reportó $45,40 billones, lo que se tradujo en un crecimiento real de 5,3% respecto al mismo mes en 2017. Sin embargo, la entidad indicó que la penetración (12,5%) sigue baja en comparación con otros servicios financieros.

De acuerdo con la entidad, el leasing o arrendamiento financiero es una figura que consiste en que una entidad financiera adquiere un bien a nombre propio, para arrendarlo a mediano o largo plazo al cliente solicitante. Al finalizar el tiempo del contrato de arriendo, el usuario decide si compra el bien, si renueva el contrato o por el contrario se lo devuelve a la entidad financiera.

Esteban Gaviria, director de Leasing Bancolombia, expresó que los beneficios del arrendamiento financiero está en facilitar el acceso a los activos que requieren las pequeñas empresas para mejorar su capacidad productiva. Lo cual se traduce en competitividad y sostenibilidad a largo plazo.

“En Leasing Bancolombia ofrecemos a nuestros clientes soluciones que les facilitan el acceso a todo tipo de activos, incluyendo oficinas e inmuebles comerciales en general. La financiación se ajusta mucho mejor al flujo de caja del pequeño empresario y tiene unas condiciones de tasa de interés altamente competitivas”, expresó Gaviria.

Vale resaltar que, durante el año pasado, Bancolombia realizó desembolsos a cerca de 7.000 clientes por un valor superior a los $4 billones, de los cuales más de la mitad fueron clientes Pyme que representaron $1,8 billones.

En marzo de 2018, los inmuebles fueron los activos que más participación tuvieron en la cartera de leasing financiero con 57,6%. Le sigue maquinaria y equipos con 24,4%. Este último también es un aspecto fundamental para el progreso de las Pyme.

En este aspecto, el Banco de Bogotá tiene dos modalidades para adquirir maquinaria, Leasing Financiero Nacional y el Leasing Financiero de Importación. En ambas, el banco adquiere la maquinaria previamente seleccionada por el cliente en Colombia o en el exterior para entregarla en arrendamiento con opción de compra.

María Carolina Pabón, directora de la Unidad Leasing Banco de Bogotá, indicó que el beneficio de esta herramienta crediticia radica en la posibilidad de obtener financiación de largo plazo. “Es una línea para la adquisición de activos fijos. Con ella, el cliente no distrae recursos de capital de trabajo en la adquisición de estos activos y mantiene su cupo disponible para usos en nómina, inventarios, entre otros”.

Al cierre de 2017, el Banco de Bogotá tuvo 5.753 clientes de leasing, lo que representó $3,19 billones. De estos, 1.424 clientes iniciaron nuevos contratos por valor de $734.551 millones.

La ventaja del leasing para las empresas

De acuerdo con el informe de Asobancaria, estas compañías podrán encontrar en la industria del leasing un aliado financiero estratégico, pues les permitirá acceder a un porcentaje de financiamiento más elevado del valor de los activos en comparación con el porcentaje de financiación en un crédito convencional, así como obtener el uso y goce de activos fijos como inmuebles, vehículos, maquinaria, equipos y tecnología, sin necesidad de adquirirlos.

El evento tratará temas estratégicos para pequeños y medianos emprendedores como marcas, tendencias digitales y consumidores.

Inversión en innovación no llega a 2% de ingresos

Las Pyme utilizan inicialmente soluciones cuyo nivel de inversión en dinero y esfuerzo es muy bajo, como pueden ser enlaces de pagos y micrositios.