MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

LR le entrega este informe especial con información relacionada con la Bolsa de Valores de Colombia

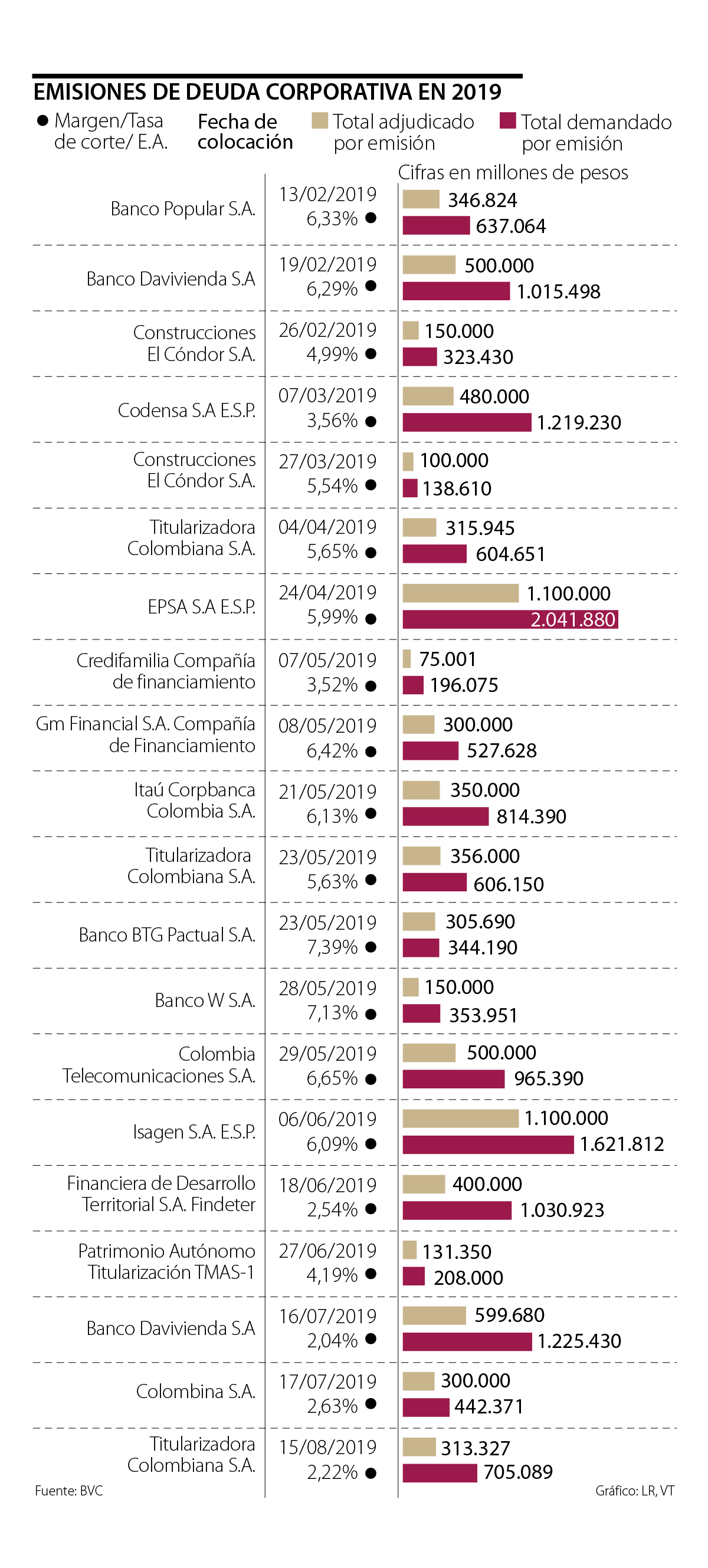

Las emisiones de Epsa e Isagen han sido las de mayores ofertas en la Bolsa de Valores de Colombia este año, cada una por $1,1 billones

La oferta pública de bonos, en lo que va de 2019, asciende a $7,8 billones, según los datos más recientes de la Bolsa de Valores de Colombia, el total demandado por emisión es de $15 billones, lo que duplica la oferta y muestra una sobredemanda en lo que va del año.

“Este no es un número malo, pero está por debajo de los récords tradicionales de las ofertas públicas de bonos. Esta es una fuente de financiación que requiere más desarrollo y especialización en el mercado colombiano. Es un número que va bien para el presente de la economía local”, dijo Alejandro Reyes, economista principal de Bbva.

Dentro de las compañías que adjudicaron una mayor cantidad de dinero en esta emisión están Epsa e Isagen, con un total de $1,1 billones cada una.

En el caso de Epsa, el total demandado por la emisión llegó a $2 billones en ese primer lote de la segunda emisión de Bonos Ordinarios correspondiente al Programa de Emisión y Colocación de Papeles Comerciales y de Bonos Ordinarios.

En lo que corresponde a Isagen, ese total demandado fue de $1,6 billones en ese Primer Lote de la Segunda Emisión de Bonos Ordinarios y la tercera emisión con cargo al Programa de Emisión y Colocación de Bonos Ordinarios y Papeles Comerciales de esa compañía.

A estas dos compañías públicas les sigue la oferta de bonos del Banco Davivienda, con un total adjudicado por emisión de $599.680 millones en bonos de deuda del sector financiero con un plazo a tres años y un margen de 2,04% efectivo anual.

“Para lo que resta del año no se ve muy dinámica la colocación de bonos. Hay que destacar que hay algunos que se han vuelto emisores recurrentes y esto es muy positivo para el mercado de capitales en el país”, agregó Reyes.

Si bien, con respecto a años anteriores, los números de 2019 no son superiores, se espera una reactivación y una oferta cercana a los $2,5 billones y $3 billones. Esto completaría una oferta cercana a los $10 billones, lo que redondearía un buen año teniendo en cuenta unas condiciones de volatilidad y ligeramente adversas en los mercados de capitales del mundo.

La historia de la democratización accionaria de Ecopetrol tiene su punto de partida en que, en su momento, había consenso para que la empresa fuera sostenible.

Índice Kospi es un reflejo de las condiciones de comercio en el mundo

La firma tiene un robot inversionista