MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La lucha contra los préstamos gota a gota no es solo una cuestión económica, sino un llamado a las entidades a redoblar sus esfuerzos en la formulación, ejecución y medición de proyectos de educación

Erika Ruiz/LR

Los usuarios que recurren a este servicio también cuenta con ingresos menores a $2 millones y viven en las principales ciudades

El gota a gota es un sistema de préstamos informales, en el cual los prestamistas suelen operar de manera individual o en pequeños grupos, prestando dinero a tasas de interés altas.

Según analistas, las personas que acceden al gota a gota, no pueden acceder a servicios financieros tradicionales, como bancos o cooperativas de crédito.

“Las personas siguen accediendo a este tipo de créditos ilegales por varios motivos, los más remarcables son la facilidad con los que son otorgados y, más importante aún, los bajos índices de bancarización de las personas, lo cual dificulta la creación de un historial crediticio que pueda abrir la posibilidad de acceder a créditos con entidades microfinancieras y banca comercial”, explicó Alexander Ríos, director de análisis económico en Inverxia.

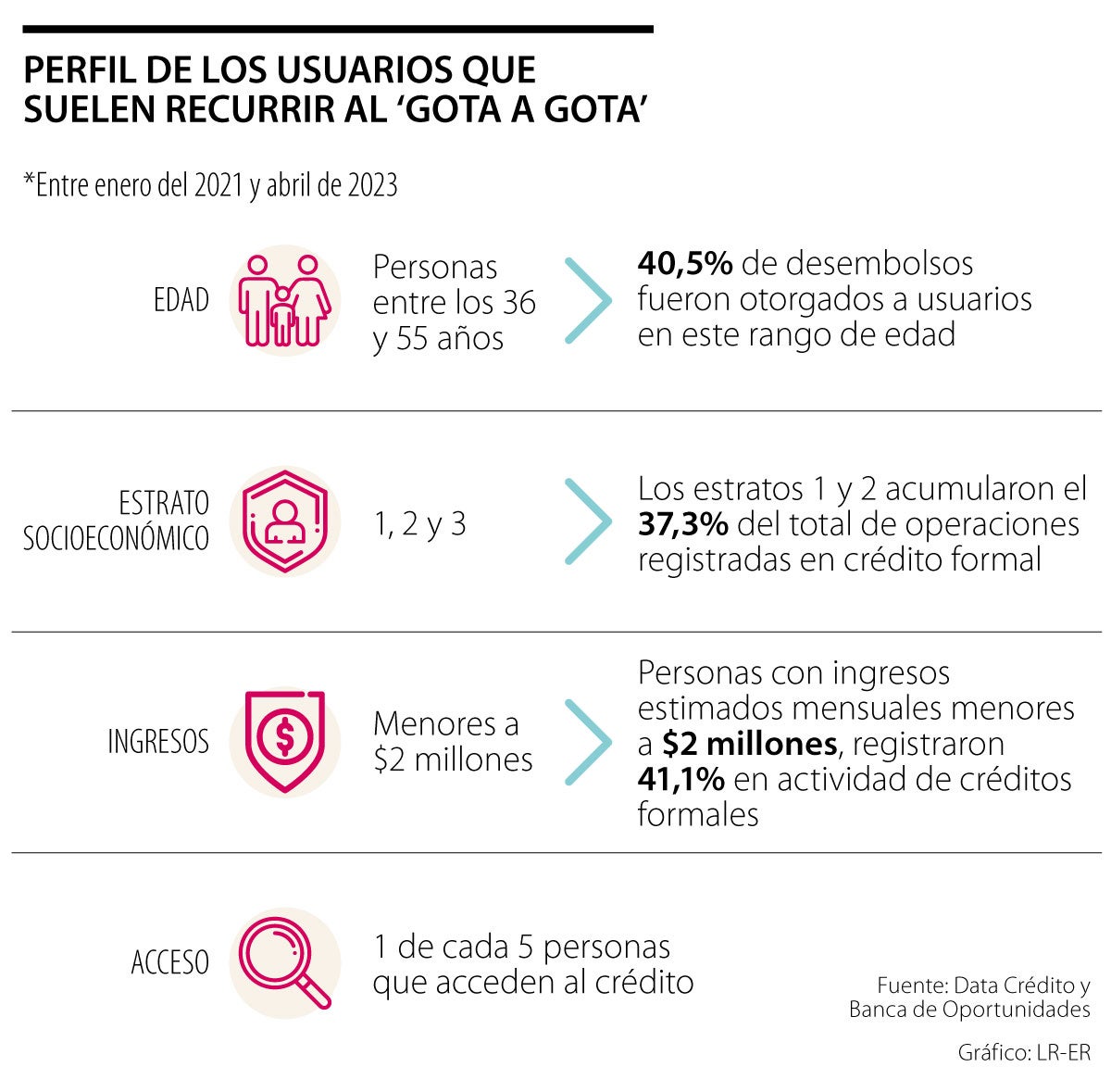

Según datos de Banca de las Oportunidades, una de cada cinco personas acceden a este crédito. Además, reconocen que el perfil de los usuarios que recurren a este desembolso informal se caracteriza por estar entre las edades de 36 y 55 años y pertenecen a los estratos socioeconómicos uno y dos; también cuentan con ingresos menores a $2 millones y viven en las principales ciudades del país.

“Lo que ofrece el Gota a gota, especialmente a familias de bajos recursos y con necesidades, es la oportunidad que les brinda de adquirir recursos de forma inmediata sin ningún trámite; a cambio lo crucifican con intereses que en el tiempo los empobrece por su desorbitante costo”, comentó Wilson Triana, experto y consultor en banca y seguros.

DataCrédito Experian analizó las aperturas de crédito para personas que cumplen con el perfil. Uno de los resultados fue que entre enero de 2021 y abril de 2023, 40,5% de desembolsos fueron otorgados a usuarios con un rango de edad que va de los 36 a los 55 años. Los estratos uno y dos, registraron 37,3% del total de operaciones y las personas con ingresos estimados mensuales menores a los $2 millones tuvieron una actividad en créditos formales de 41,1%.

“El sistema financiero colombiano ha venido avanzando, se está intentando profundizar cada vez más, expandirse también a nivel regional, pero por supuesto existen unos retos, y es allí donde surgen las entidades especializadas en acceso al crédito, micronegocios y personas tal vez con un perfil de riesgo un poco más elevado, para ofrecerles acceso a estos productos”, dijo David Cubides, director de investigaciones económicas en Alianza Valores.

Según el director de investigaciones económicas en Acciones y Valores, Wilson Tovar, se necesita educación financiera para las personas, ya que algunas prefieren el crédito informal y “terminan pagando intereses más altos y corriendo riesgos de integridad física”.

La lucha contra los préstamos gota a gota no es solo una cuestión económica, sino un llamado a las entidades a redoblar sus esfuerzos en la formulación, ejecución y medición de proyectos de educación

Mientras los gota a gota cobran al año tasas de 55% y 70%, o más, una entidad que brinda microcrédito tiene tasas ponderadas entre 24% y 48,91%, según la SFC

Ecuador fue el primer país a los que llegaron estos prestamistas hace 13 años, y hoy ya hacen presencia en la mayor parte del continente