MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Se han presentado caídas en las acciones cotizadas en bolsas de Estados Unidos, Europa, Asia, así como en criptomonedas como bitcoin y ethereum

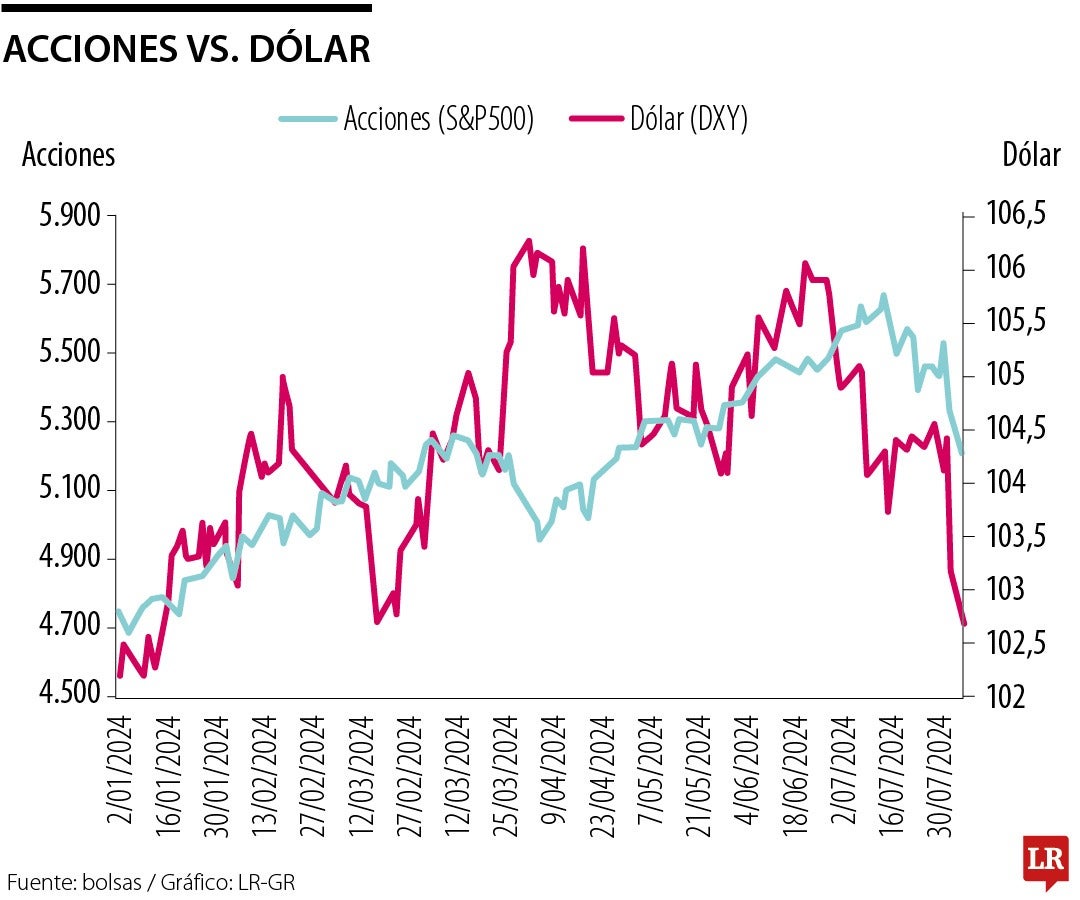

Estas dos semanas han sido bastante movidas en los mercados internacionales, comenzando con una venta masiva de acciones tecnológicas tras la publicación de los resultados de Tesla y Alphabet. En el caso de Alphabet, la duda se centró en la inversión mayor de lo esperado en infraestructura para Inteligencia Artificial (IA) y su posible impacto en las ganancias relacionadas. Esta fue, sin duda, la chispa que encendió uno de los grandes temores en el mercado: la posibilidad de que la IA sea una burbuja y cuál sería su potencial real de ganancias para las compañías involucradas. Debido al peso que tienen las acciones tecnológicas en los mercados (33% en el S&P 500) y a la venta masiva o "selloff" que se produjo, tanto el S&P 500 como el Nasdaq mostraron caídas del 5.6% y 7.4%, respectivamente, entre el 31 de julio y el 5 de agosto.

Esta semana, no solo vemos un aumento en esa tendencia, sino también un contagio mundial, impulsado por dos nuevos hechos: el aumento de la tasa de interés por parte del Banco de Japón y la reaparición del temor a una recesión en Estados Unidos. Esto llevó al Nikkei a alejarse de su récord, cerrando un 12% abajo en la sesión asiática. Es necesario analizar las tres fuerzas por separado para entender la lectura del mercado. Primero, en el caso de las tecnológicas, se está produciendo un efecto de rotación de sectores en los portafolios, que están reduciendo su exposición al sector tecnológico y a la IA en medio de una reducción en sus expectativas sobre este sector, lo que, por supuesto, implica ventas de estos títulos.

En segundo lugar, la tasa de desempleo para julio en Estados Unidos fue del 4.3%, frente a una expectativa del 4.1% y a un dato anterior también del 4.1%. Aunque este dato muestra un enfriamiento del mercado laboral que podría impulsar a la Reserva Federal a recortar tasas, en el actual escenario de mayor riesgo, la percepción es que tal vez esta entidad no haya comenzado a tiempo el ciclo de descenso, lo que podría generar una recesión en Estados Unidos. Esta visión ha debilitado al dólar global, con una caída del índice DXY del 1.3% desde el cierre del mes anterior, lo que puede tener un efecto mixto en nuestra tasa de cambio. Si bien por un lado puede fortalecer el peso, la mayor percepción de riesgo puede hacer que los inversionistas busquen más activos refugio.

Por último, el Banco de Japón aumentó nuevamente su tasa de intervención, lo que, sumado a una mayor probabilidad de recorte por parte de la FED, resta atractivo a las estrategias de carry trade que venían utilizando los inversionistas, fortaleciendo al yen y disminuyendo el atractivo de las acciones japonesas.

Si se analizan las razones detrás de estos movimientos y su efecto en el dólar global, es notable que estamos viendo un cambio de narrativa en el mercado con un enfoque más pesimista respecto a la economía de Estados Unidos. Sin embargo, tanto las declaraciones de la FED como sus decisiones, así como el comportamiento de las empresas tecnológicas, determinarán si esto es un efecto coyuntural o estructural, siendo, por ahora, una corrección en los mercados globales.

El índice redujo parte de sus pérdidas después de que los datos mostraran que el sector de servicios se expandió en julio

El pasado lunes el bitcoin rozó US$70.000, a un paso de sus récords históricos de US$73.800. Hoy cae hasta US$52.000, fruto de un correctivo de 25% en una semana

La moneda norteamericana también tocó un máximo de $4.215, un precio que no alcanzaba desde el 26 de octubre de 2023, momento en el que la TRM llegó a $4.201,53