MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

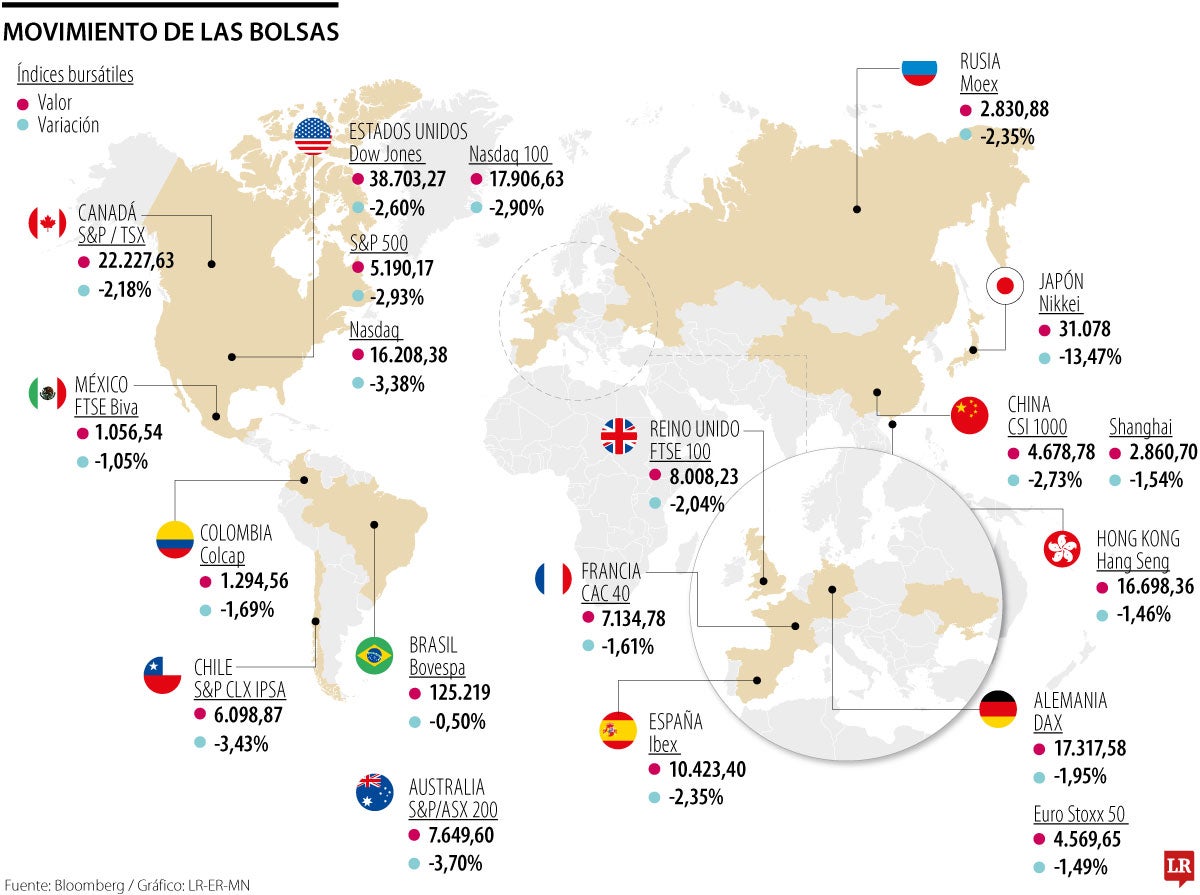

Se han presentado caídas en las acciones cotizadas en bolsas de Estados Unidos, Europa, Asia, así como en criptomonedas como bitcoin y ethereum

Tasas en EE.UU. y Japón

Analistas ven el origen de las fuertes caídas en las bolsas globales en las tasas de EE.UU. Japón, desempleo y operaciones en carry trade

Ayer se habló nuevamente de ‘Lunes Negro’, tal como se hizo el 19 de octubre de 1987, o el 28 de octubre de 1929. Todos conectados por el mismo resultado, un desplome mundial de las bolsas que empezó en Asia y con el pasar del día se contagió a las operaciones de Estados Unidos, este 5 de agosto por ejemplo, (como ocurrió en otro momento)dio con la pérdida de más de 1.000 puntos del índice industrial Dow Jones.

Como ocurrió en los demás lunes negros, hubo un frenesí de ventas de acciones, tenedores de títulos desde comisionistas hasta pequeños que temían de perder más de lo esperado.

¿Pero por qué se llegó a esto? Hay un mix de hechos que llevaron al lunes negro de ayer, así empezó el efecto dominó que terminó con la liquidación del lunes.

La masiva venta se desencadenó por los datos de empleo del viernes en Estados Unidos. El pasado 2 de agosto, la Unión Americana reportó que el desempleo subió 4,3%, y en julio se crearon solo 114.000 puestos, cuando el mercado esperaba que fueran 215.000. “Lo que es una clara muestra de desaceleración económica, si no hay trabajo es que no hay empresas que estén generando lo suficiente para buscar más mano de obra y talento” dijo Claman Cheelsen investigador de mercados para América Latina de Research IP.

Estados Unidos aún no hace recortes a sus tasas de interés, y Japón por el contrario, empezó a subirlas. La semana pasada, la Reserva Federal de EE.UU. mantuvo la tasa de fondos federales en su máximo de 23 años, en el margen de 5,25% a 5,50% por octava reunión consecutiva. Algunos temen que la Fed se esté demorando más de lo previsto para hacer ajustes de tipos.

A eso se sumó que el pasado 31 de julio el Banco Central de Japón decidió subir los tipos de interés a 0,25%, su nivel más elevado desde 2008, “motivado por la fuerte depreciación del yen frente a diversas divisas en los últimos meses” dijo Héctor Mohedano, analista de Debt Capital Markets.

Además, explicó que “Tras años de tipos negativos, el mercado se mal acostumbra a operar con una realidad distorsionada y en la que los operadores se apalancan en el yen para comprar otros activos con mayores retornos”.

Es decir, las personas o fondos de inversión se empezaron a endeudar en yenes con tasas de interés en cero o negativos (gratis), e invertir esos recursos que se pidieron prestados para comprar otros activos como deuda de Estados Unidos, empresas tecnológicas, e incluso criptomonedas. A lo anterior es lo que se le conoce como carry trade. “Per frente a la fuerte depreciación de su divisa, y un endeudamiento elevado (mayor coste de la deuda, inflación), el Banco Central de Japón ha dicho basta”.

Por eso, una vez suben las tasas el mercado descuenta endeudarse más en yenes y comienza la venta de acciones. Así que el avance de las operaciones llevó a que ayer lunes se viera una fuerte liquidación de posiciones de carry trade.

Un reporte de Reuters mostró que el lunes en la madrugada, un inversionista en Asia, que pidió no ser identificado, dijo que algunos de los mayores fondos de cobertura que operan con acciones sobre la base de señales de algoritmos comenzaron a vender acciones cuando la sorpresiva subida de tasas del Banco de Japón de la semana pasada provocó expectativas de un mayor endurecimiento monetario. Millones de operaciones a comienzo de 2024 en acciones tecnológicas fueron por carry trade.

La caída del mercado bursátil del lunes afectó duramente a los ‘Siete Magníficos’ (Alfabet, Amazon, Apple, Meta Platforms, Microsoft, Nvidia y Tesla), que perdieron en conjunto unos US$653.000 millones de capitalización bursátil, según Dow Jones Market Data. Se trata de la mayor pérdida de capitalización bursátil en un día de las cabezas desde que perdieron US$744.000 millones de valor de mercado el 24 de julio. Sólo Nvidia vio recortes de US$167.000 millones de su market cap de ayer, de hecho cayó de los US$3 billones.

El pasado lunes el bitcoin rozó US$70.000, a un paso de sus récords históricos de US$73.800. Hoy cae hasta US$52.000, fruto de un correctivo de 25% en una semana

El índice redujo parte de sus pérdidas después de que los datos mostraran que el sector de servicios se expandió en julio

El índice Msci Colcap, que refleja las variaciones de los precios de las acciones más líquidas de la BVC, cerró la sesión con 1.294,56 unidades