MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Recomendaciones de libros, videojuegos y películas para que disfrute las vacaciones de final de año, además del recopilado de personajes del año y razones por las que los empresarios consideran que 2024 será bonito

Aunque los lineamientos generales del articulado del Ministerio de Trabajo están claros, quedan dudas como qué pasa con las cesantías

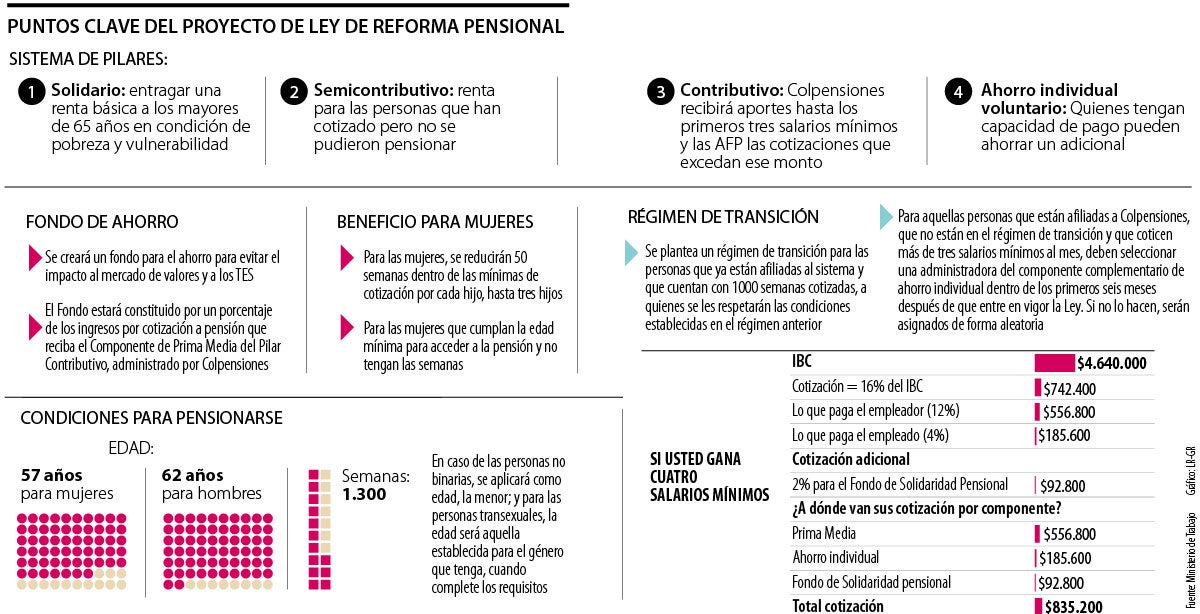

Entre tantas reformas que cursan en el Congreso, algo que está claro es que, en el sistema de pensiones, el Gobierno quiere pasar de uno de dos regímenes a uno de cuatro pilares: solidario, contributivo, semicontributivo y de ahorro voluntario. También está claro que lo que se busca es que las cotizaciones de hasta tres salarios mínimos vayan a Colpensiones, mientras que el restante iría a los fondos privados. Sin embargo, aún quedan dudas, por ejemplo, sobre quién le pagará su pensión, qué pasará con sus cesantías o qué pasa si no alcanza las semanas. Aquí le contamos.

¿A quiénes les aumenta la edad para poder pensionarse?

El proyecto de reforma pensional mantiene las condiciones pensión en Colpensiones: la edad de 57 años para las mujeres y de 62 para los hombres, y las 1.300 semanas. Como con la reforma se busca que todos los colombianos se pensionen a través de Colpensiones, todas las personas que hoy están en las Administradoras de Fondos de Pensiones (AFP), y que no estén en el régimen de transición, tendrán que cotizar 150 semanas más que hoy para poder pensionarse, pues en el actual Régimen de Ahorro Individual con Solidaridad (Rais) el requisito en semanas es de 1.150.

Poniendo un ejemplo, hoy, una mujer de 57 años que tenga 1.150 semanas se puede pensionar en el Rais, mientras que con el esquema que se propone, deberá cotizar otros tres años para cumplir las condiciones de jubilación. “Se está obligando a los trabajadores a pasarse del Rais , donde se necesitan 1.150 semanas, a Colpensiones, donde se necesitan 1.300 semanas. Así, se está aumentado de facto la edad a todas esas personas que vienen del Rais, quienes que tendrán que cotizar tres años más”, indicó Julio César Iglesias, analista pensional.

Si está en dos regímenes, ¿quién pagará su pensión?

Otra de las dudas tiene que ver con el pago de la mesada pensional, pues, si usted gana más de tres salarios mínimos, sus cotizaciones irán tanto a Colpensiones como a un fondo privado, entonces, ¿quién le pagará su pensión?

De ser aprobada la reforma tal como se radicó en el Congreso, la liquidación de la pensión por vejez se conformará por los valores determinados en cada uno de los dos componentes del pilar contributivo: el de prima media y el de ahorro individual.

No hay un cambio en los métodos de liquidación para llegar a la mesada pensional, sino que se mantiene como el promedio de cotización de los últimos 10 años en Colpensiones (con el tope de tres salarios mínimos), y con el cálculo a partir del ahorro del afiliado en las AFP. Una vez se hayan determinado las cuantías en ambos componentes, se integrará una sola pensión, que será reconocida y pagada por Colpensiones (o a través del mecanismo que defina el Gobierno), con los recursos del fondo común, complementado con el pago del giro de los recursos de la anualidad vitalicia que se haya generado en las AFP.

¿Cómo se ahorrará para pagar las mesadas en Colpensiones?

Tal como lo explicó el viceministro técnico de Hacienda, Gonzalo Hernández, en el proyecto de reforma se busca crear el Fondo de Ahorro con el objetivo de tener dinero para pagar las pensiones futuras desde el componente público, además de evitar las afectaciones en el mercado de capitales por el cambio a un sistema de pilares. “Las discusiones tienen que ver con afinar el fondo de ahorro para poder tener los recursos suficientes para atender los pasivos pensionales del futuro”, señaló Hernández.

Según las estimaciones del Ministerio de Hacienda, el saldo del fondo de ahorro alcanzaría un máximo de cerca de 30% del PIB y se tendrían recursos hasta 2080. “Llegaremos a unos máximos de ahorro que, por supuesto, se desahorrarán cuando empecemos a pagar unos pasivos pensionales”, dijo el viceministro. En cuanto al portafolio de este fondo, se busca que este sea diversificado con el fin de balancear los riesgos y la rentabilidad. No obstante, expertos aún tienen dudas sobre el impacto de la reforma en los pasivos pensionales a futuro.

¿Seguirá cotizando lo mismo o tendrá que pagar más?

Si bien en la reforma, en un principio, se mantiene la cotización a pensión en el pilar contributivo en 16% del IBC, el Gobierno revivió la idea de ‘gravar a quienes más ganan’ e incluyó en la pensional un artículo que no pasó en la reforma tributaria.

El proyecto de Ley radicado dice que los que tengan ingresos de más de cuatro salarios mínimos tendrán a su cargo un aporte adicional. Hoy ese aporte es de 1% y subiría a 2% sobre el Ingreso Base de Cotización (IBC), que se destinarán al Fondo de Solidaridad Pensional. A partir de los 16 salarios mínimos se hará un aporte adicional al 2% anterior, así: de 16 a 17 smlmv sería de 0,2% para quedar en 2,20%; de 17 a 18 smlmv 0,4% a 2,40%; de 18 a 19 smlmv 0,6% a 2,6%; de 19 a 20 smlmv 0,8% a 2,80%, y superiores a 20 smlmv de 1% a 3%.

“Es un impuesto a las pensiones altas, es un impuesto adicional al que ya existió y que se intentó meter en la reforma tributaria y no pasó, pero aquí lo están volviendo a meter a través de teóricas de cotizaciones parafiscales dirigidas”, dijo Camilo Cuervo Díaz, gobernador del Colegio de Abogados del Trabajo y la Seguridad Social de Colombia.

Si hoy está en Colpensiones, ¿puede mantener ahí su ahorro?

Para quienes hoy ganan más de tres salarios mínimos, están afiliados en Colpensiones, y no entran en el régimen de transición, no podrán mantener todas sus cotizaciones en Colpensiones, pues con la reforma se busca eliminar los subsidios a las altas pensiones y, por tal motivo, se definió un tope de cotización de hasta tres salarios mínimos en el componente público del pilar contributivo.

Entonces, en el borrador del proyecto de Ley se establece que deberán seleccionar una de las administradoras del componente complementario de ahorro individual dentro de los primeros seis meses después de que entre en vigor la Ley. Si no lo hacen, serán asignados de forma aleatoria. Esta medida tendrá efectos sobre los montos de las mesadas pensionales. “Sobre todo para los que cotizaban sobre montos altos en Colpensiones, van a ver disminuido sustancialmente el monto de sus pensiones. Las afectación es progresiva, mayor a medida que las cotizaciones se apartan de los tres salarios mínimos”, explicó Mario Cruz, director de Vida y Personas de Fasecolda.

¿La reforma pensional habla sobre las cesantías?

Otra de las dudas que surgen es si va a haber cambios en las cesantías. Sin embargo, Iván Jaramillo, viceministro de Empleo y Pensiones, señaló que el proyecto de Ley no toca este ahorro, por lo que aún puede mantenerlo en el fondo que usted prefiera, sea en el Fondo Nacional del Ahorro (FNA), entidad adscrita al Ministerio de Hacienda, o en un fondo privado. “En realidad, las cesantías no hacen parte del proyecto de reforma al sistema de protección a la vejez. Se trata de una prestación patronal distinta destinada al incentivo al ahorro”, dijo Jaramillo.

Este es un derecho que tiene todo empleado que tenga un contrato laboral a término fijo o indefinido. En la Ley 50 de 1990 se estipuló que el valor de las cesantías se liquida anualmente al 31 de diciembre y se consigna al fondo de cesantías que tenga cada empleado. El monto es equivalente a un mes de salario por cada año trabajado y se puede retirar por causales específicas: compra o remodelación de vivienda, educación y terminación de contrato. Según Asofondos, en 2022 los afiliados a las cuatro administradoras utilizaron $7,9 billones.

¿Qué pasa si no alcanza a cotizar las 1.300 semanas?

Uno de los requisitos para pensionarse en el sistema que planeta el Gobierno es alcanzar las 1.300 semanas de cotización. ¿Pero qué pasa si no lo logra? En ese caso hay dos opciones, por un lado está el pilar semicontributivo, al que accederían las personas mayores de 65 años que acumularon entre 150 y 1.000 semanas y no clasifican en el pilar solidario, quienes podrían obtener una renta vitalicia compuesta por el valor de las cotizaciones en Colpensiones traídas a valor presente con el IPC, aumentado en un 3% efectivo anual (E.A.); más el saldo de la cuenta de ahorro individual en un fondo privado.

La otra opción, si cae en el grupo que cotizó más de 1.000 semanas pero menos de 1.300, es la prestación anticipada de vejez, en la que a aquellas personas que cumplan más de 65 años se les liquidará su mesada igual que en la pensión por vejez pero de manera proporcional a las semanas cotizadas. En el caso de ser madre, puede optar por el beneficio de descuento de 50 semanas por cada hijo que tenga, con un máximo de hasta tres hijos por persona, es decir, 150 semanas.

¿Cuál es la mesada máxima que podrá recibir en Colpensiones?

Con el proyecto de reforma también empiezan las cuentas sobre su pensión, pues ahora solo podrá cotizar hasta tres salarios mínimos en Colpensiones. Entonces, ¿cuál es la mesada máxima que podría lograr en Colpensiones? Según los expertos, si una persona cotiza sobre $3,48 millones al mes (el tope en 2023) y se tienen en cuenta las normas del Ingreso Base de Liquidación y una tasa de reemplazo de 65% (que se mantiene), una persona que ahorre solo en Colpensiones y acumule 1.300 semanas podría tener una mesada de $2,2 millones.

Mientras que, si la persona llega al máximo de 1.800 semanas cotizadas, podrá obtener un monto mensual cercano a los $2,7 millones, teniendo en cuenta que después de alcanzar las 1.300 semanas, puede recibir un adicional de 1,5% por cada 50 semanas adicionales. Este tope, según Carlos Manuel Uribe, docente y director de Mipension.co, “resolvería el problema de la presión del Estado para financiar los subsidios de las pensiones más altas”, pero “disminuye la mesada para las personas a las cuales las va a cubrir la nueva Ley”.

¿Quiénes podrán entrar en el régimen de transición?

Como en todo cambio, el Gobierno también estableció un régimen de transición en la reforma pensional, para las personas que ya están afiliadas al sistema y que cuentan con 1.000 semanas cotizadas, a quienes se les respetarán las condiciones establecidas en el régimen anterior.

Entonces, si usted ha cotizado por lo menos durante 18 años de su vida, de manera continuada, no tiene que preocuparse por los cambios que plantea el Ministerio de Trabajo con la reforma, y podrá seguir bajo el régimen anterior consagrado en la Ley 100 de 1993, bien sea que estuviera ahorrando para su pensión en Colpensiones o en una Administradora de Fondos de Pensiones (AFP).

En caso de que usted tenga las 1.000 semanas y que le hagan falta 10 años para pensionarse, tendrá dos años para cambiarse de régimen si así lo desea, una vez haya hecho la doble asesoría. Carlos Manuel Uribe, docente y director de Mipension.co, dijo que es importante este periodo de transición y aseguró que “abre la posibilidad para que cientos de miles de personas hagan reasesoría para su traslado”.

¿Qué pasará con las personas en los regímenes especiales?

A través del constituyente, en Gobiernos pasados se contemplaron otros regímenes pensionales que hoy se conocen como exceptuados y especiales, que incluyen al Magisterio, congresistas, magistrados de las altas cortes, la Fuerza Pública, entre otros.

Este, según los expertos, es un tema se debía solucionar en la reforma pensional, pero que no se incluyó dentro del proyecto de Ley que radicó el Gobierno. En el Parágrafo 1 del artículo 3 del documento, se establece que “La presente Ley no aplicará en el Pilar Contributivo ni Semicontributivo a las personas afiliadas a los regímenes pensionales especiales y exceptuados vigentes a la expedición de la presente ley”.

Para Carlos Manuel Uribe, docente y director de Mipension.co, “sí debería tocar los regímenes especiales y exceptuados. Porque si se requiere técnicamente, y desde el punto de vista de sostenibilidad fiscal, ¿Por qué el Gobierno no toca a los maestros? ¿Cual es la razón? Esa sería buena pregunta para Petro, la ministra de Trabajo y el ministro de Hacienda”.

A pesar de retrasos, la industria cinematográfica tiene preparado un diverso catálogo de películas desde remakes y finales de exitosas secuelas

La firma Smartasset lanzó un informe sobre las 76 ciudades de Estados Unidos en donde más rinde el salario. En la gran manzana, los impuestos los asfixian

Cualquier afiliado puede acceder a los servicios que presta cada entidad. Los costos de cada uno varían según la categoría del empleado