MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Semana Santa es una oportunidad para recargar energías, reconectar con los objetivos y disfrutar de un merecido descanso

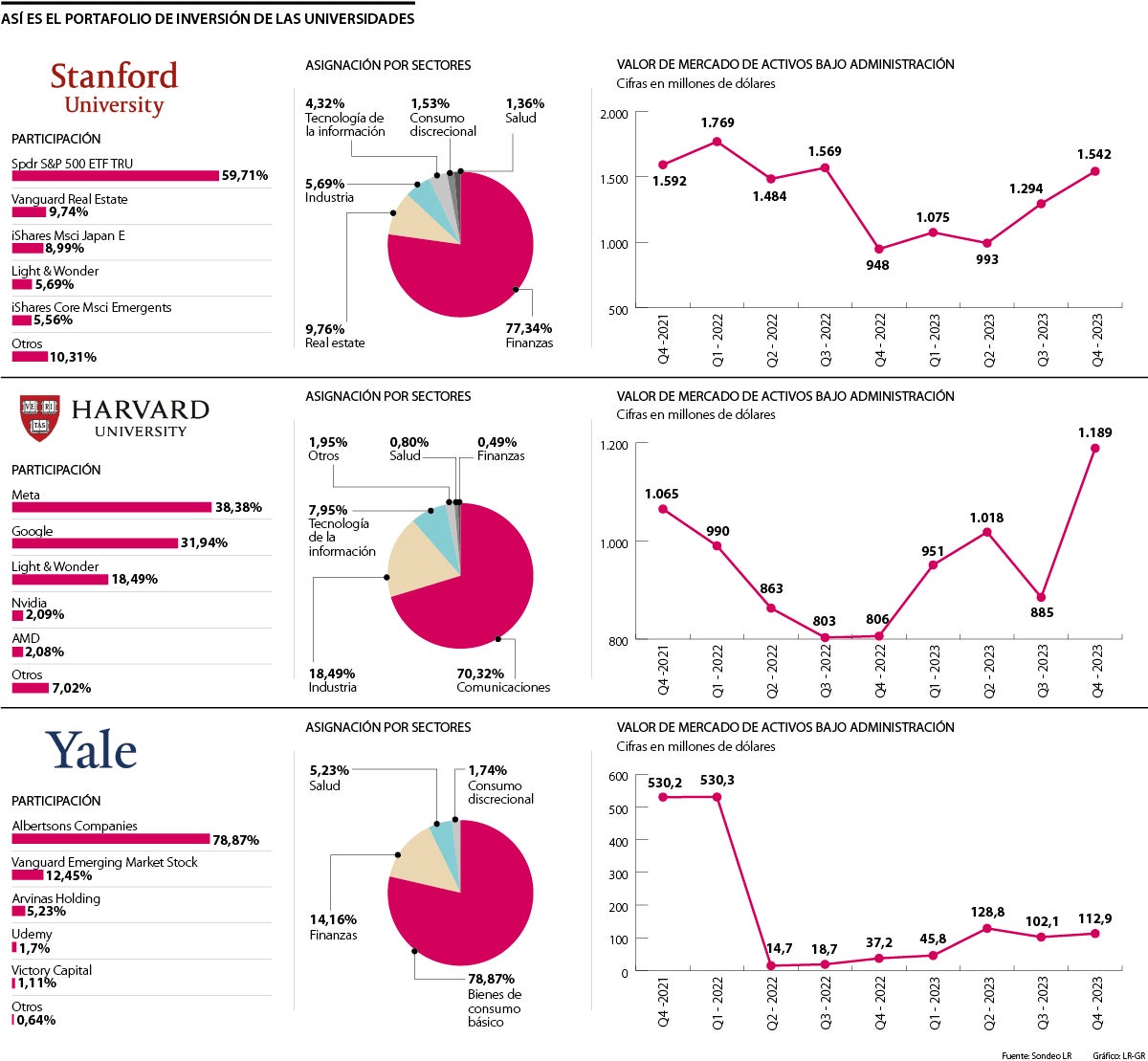

Tecnología y ETF son las inversiones de las Universidades de Yale, Harvard y Stanford

La manera en la que invierten Yale, Stanford y Harvard es un reflejo de los movimientos bursátiles, que cada vez más se centran en la tecnología

El mundo de las inversiones no es ajeno a universidades, como Yale, Stanford y Harvard, cuyos fondos de dotación se han convertido en puntos de referencia para entender las tendencias financieras.

Estas instituciones educativas no solo se dedican a cultivar mentes brillantes, sino que también gestionan activamente sus recursos financieros para sostener sus planes educativos. En un mercado cada vez más dominado por la tecnología, estas universidades han ajustado sus estrategias de inversión, colocando una parte de sus carteras en empresas tecnológicas y con exposición al boom que está viviendo la inteligencia artificial, aunque sin olvidar la diversificación en fondos de inversión.

“Los índices bursátiles se mueven para donde se muevan las grandes empresas de tecnología. Son hoy lo que eran hace unos años las compañías petroleras e industriales”, explicó Juan Pablo Vieira, CEO en JP Tactical Trading.

Según el reglamento de la Universidad de Stanford, el Patronato es el encargado de custodiar el patrimonio y sus propiedades. Además de fijar el presupuesto anual o determinar las políticas de funcionamiento, también es el responsable de gestionar el dinero que se invierte.

Según la información pública al cierre del año pasado, 59,71% del portafolio de esta universidad le apuesta a un ETF que replica el S&P 500 llamado SPY, un índice compuesto por las 500 empresas más grandes de los Estados Unidos y considerado el referente del mercado accionario a nivel global. La composición de este índice se ha transformado a lo largo de los años y, ahora, el sector de la tecnología lo encabeza con 34,8% de participación, con compañías de la talla de Microsoft (7,17%); Apple (6,16%); Nvidia (4,56%); Amazon (3,75%) y Meta (2,54%).

“Todas estas empresas son del sector tecnología y todo lo que tiene que ver con la inteligencia artificial, son del grupo de las llamadas Siete Magníficas y son las que han jalonado la Bolsa en Estados Unidos”, dijo Vieira.

Las Siete Magníficas fue un término creado por el analista del Bank of America, Michael Harnett, para referirse a Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia y Tesla. El año pasado, el comportamiento de Wall Street giró en torno a estas empresas y las expectativas de los analistas es que incrementarán en promedio sus beneficios 82% hasta 2026, luego de que hubieran duplicado el año pasado su capitalización de mercado, con más de US$5,1 billones.

Además, la junta de Stanford le apuesta al ETF Vanguard Real Estate, VNQ, con 9,74% de participación en el portafolio de inversión que tiene. El VNQ sigue un índice de Real State, es decir, compuesto por inversiones inmobiliarias, más que todo comerciales, como edificios de oficinas y hoteles. El tercer ETF al que le apuestan es al iShares Msci Japan que busca replicar los resultados de inversión de un índice compuesto por acciones japonesas, como Toyota, Sony, Mitsubishi, Tokyo Electron o Hitachi.

En contraste, el ranking de las participaciones que más vendió al cierre del año está liderado por el ETF iShares Msci Emerging Markets, que busca replicar los resultados de inversión de un índice compuesto por valores de renta variable de alta y mediana capitalización de mercados emergentes.

La Universidad de Harvard tiene una corporación subsidiaria encargada de gestionar las inversiones, la Harvard Management Company. Esta compañía administra una dotación de US$53.200 millones, la mayor donación en educación superior en Estados Unidos.

La composición de su portafolio es otra muestra del viraje que han dado las inversiones hacia empresas que trabajan en el sector de la tecnología y, más recientemente, en la inteligencia artificial.Este tipo de sector compone 70,32% de las inversiones que tenía registradas al cierre del año pasado.

Si se desagrega, 38,38% está en acciones de Meta, la matriz de Facebook e Instagram. La compañía triplicó sus ganancias en el cuarto trimestre y los ingresos aumentaron 25% a US$40.100 millones.

Según un análisis de Cnbc, se trata de la tasa de crecimiento más rápida de cualquier período desde mediados de 2021, impulsada principalmente por la recuperación del mercado publicitario online.

La empresa, además, anunció el pago de un dividendo trimestral de 50 centavos por acción por primera vez en su historia. Esto se suma a los recortes que realizó el año pasado, en medio de las pérdidas que todavía muestra su brazo inversor en el metaverso, y las perspectivas que hay sobre su participación en la inteligencia artificial, con un modelo de lenguaje que podría competirle al GPT-4 de OpenAI, respaldado por Microsoft.

En el caso de Harvard, la siguiente inversión no sale del sector tecnológico. 31,94% de su portafolio está en acciones de Alphabet, la empresa dueña de Google y que el año pasado tuvo ingresos consolidados de US$86.000 millones, un incremento de 13% respecto al año anterior.

Si bien los ingresos publicitarios de US$65.520 millones estuvieron debajo de las estimaciones de los analistas, divisiones como Google Cloud continúan impulsando el negocio y los inversores siguen de cerca los avances en inteligencia artificial, con su modelo de lenguaje Gemini.

Arnoldo Casas, director de soluciones de Credicorp Capital, dijo que las universidades invierten principalmente en instrumentos de renta variable. “Las inversiones de las universidades se hacen a través de ‘endowments’ y su propósito es hacer crecer su patrimonio. Más de 60% está invertido en activos que tengan crecimiento de largo plazo y el sector de la tecnología lo es”.

Casas también aseguró que la razón por la cual hay concentración en la tecnología y en la inteligencia artificial es porque invierten con base en índices. “Y el sector de tecnología es lo que tiene mayor ponderación al día de hoy”, añadió.

Esta tendencia también se ve en la participación de 2,09% que tienen las acciones de Nvidia en el portafolio de Harvard, que han vivido un incremento gracias a la fabricación de chips y procesadores que ayudan a soportar los avances de la inteligencia artificial. Hoy esta empresa es la tercera más grande del mundo, solo por debajo de Microsoft y Apple, con un valor de mercado de US$2,3 billones.

En cuanto a las ventas que ha realizado la universidad, Jhon Jiménez, analista económico y profesional de la Uniagustiniana, dijo que “su mayor venta fue de Grab, una empresa del sector financiero, mientras que el resto de compañías son del sector de la salud, pero sus ventas fueron pocas, además para ellos ese sector solo pesa 2%”.

Tango Therapeutics, la segunda empresa en la que más vendieron, se dedica a descubrir y desarrollar medicamentos para el tratamiento del cáncer. La tercera fue Tenaya Therapeutics que desarrolla y ofrece terapias para enfermedades cardíacas en Estados Unidos.

Bajo la dirección del Comité de Inversiones de la Corporación Yale, la Oficina de Inversiones de Yale administra el Fondo de Dotación de la Universidad, que a mediados del año pasado tenía más de US$40.000 millones a su disposición. Este fondo recibe donaciones, pero también es el encargado de administrar las inversiones que se realiza.

Según la información al corte del año pasado,78,27% de su portafolio estaba en acciones de Albertsons Companies, una empresa de consumer staples, es decir, alimentos básicos para el consumo, según explicó Jiménez.

Es uno de los minoristas de alimentos y medicamentos más grandes de los Estados Unidos, con más de 2.200 tiendas en 34 estados. Además tiene 22 centros de distribución y 19 plantas de fabricación, con los que llega a 34 millones de clientes cada semana. Las ventas netas llegaron a US$18.600 millones durante las 12 semanas que terminaron el 2 de diciembre de 2023, el tercer trimestre fiscal de la compañía.

Édgar Jiménez, especialista en finanzas, agregó que el portafolio de Harvard es un fondo defensivo. “Los betas son una forma de medir el riesgo, va de cero a uno, y el beta de este fondo es de 0,38, es decir es muy conservador y defensivo, va a negocios muy tradicionales como droguerías, supermercados, negocios que difícilmente se acaban o que en momentos complejos siguen funcionando”.

Su segunda inversión más grande es en el Vanguard Emerging Markets Stock Index Fund, un ETF que replica el comportamiento de acciones de empresas de regiones como África, América Latina, Asia y Medio Oriente. En concreto, ofrece una exposición diversificada a acciones de más de 2.000 empresas de 28 países de mercados emergentes, con una capitalización de mercado de US$18.900 millones.

“Si son fondos de universidades, el solo hecho de estar en acciones ya es alto el riesgo, entonces, una forma de moderarlo es alejarse de los sectores agresivos e ir a sectores muy defensivos para que se parezca un poco más al mercado de renta fija, que se parezca a un CDT en Colombia, sin que sea un CDT”, dijo el analista Édgar Jiménez.

Y, aunque su portafolio está ocupado por este tipo de inversiones, para el segundo semestre también había exposición a empresas de tecnología e inteligencia artificial como Nvidia y Meta, con 8% de participación; seguido de Microsoft; con 7,8%; y Amazon con 7,6%.

“Mucha tecnología y poco petróleo, estas acciones son muy populares. Lo interesante es el porcentaje, significa que requieren a largo plazo la inteligencia artificial”, agregó Andrés Moreno, analista económico y bursátil.

Entre las acciones que más compró al cierre del año pasado está Arvinas, con 5,23%, que se dedica al descubrimiento, desarrollo y comercialización de terapias para degradar proteínas que causan enfermedades. Le sigue Udemy, con 1,7%, la plataforma de educación online, que ya tiene más de 49 millones de estudiantes que tienen acceso a cerca de 180.000 cursos.

Según los analistas,las estrategias de inversión de estas universidades muestran la clara tendencia hacia la tecnología y la innovación, especialmente en sectores como la inteligencia artificial para impulsar el crecimiento a largo plazo, sin dejar de lado activos conservadores o diversificados como los ETF con exposición al principal índice de la Bolsa de Estados Unidos o empresas de los mercados emergentes.

Acá le presentamos una lista de series, películas y documentales acerca de historias empresariales que no puede perderse en esta semana

El plan era que el vehículo saliera al mercado unos cinco años después con una pantalla de televisión gigante, un potente sistema de audio y ventanillas que ajustaban su propio tinte

Figuras como Musk, medios como el Times, además de gremios de autores de ficción, han demandado a empresas como OpenAI