MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

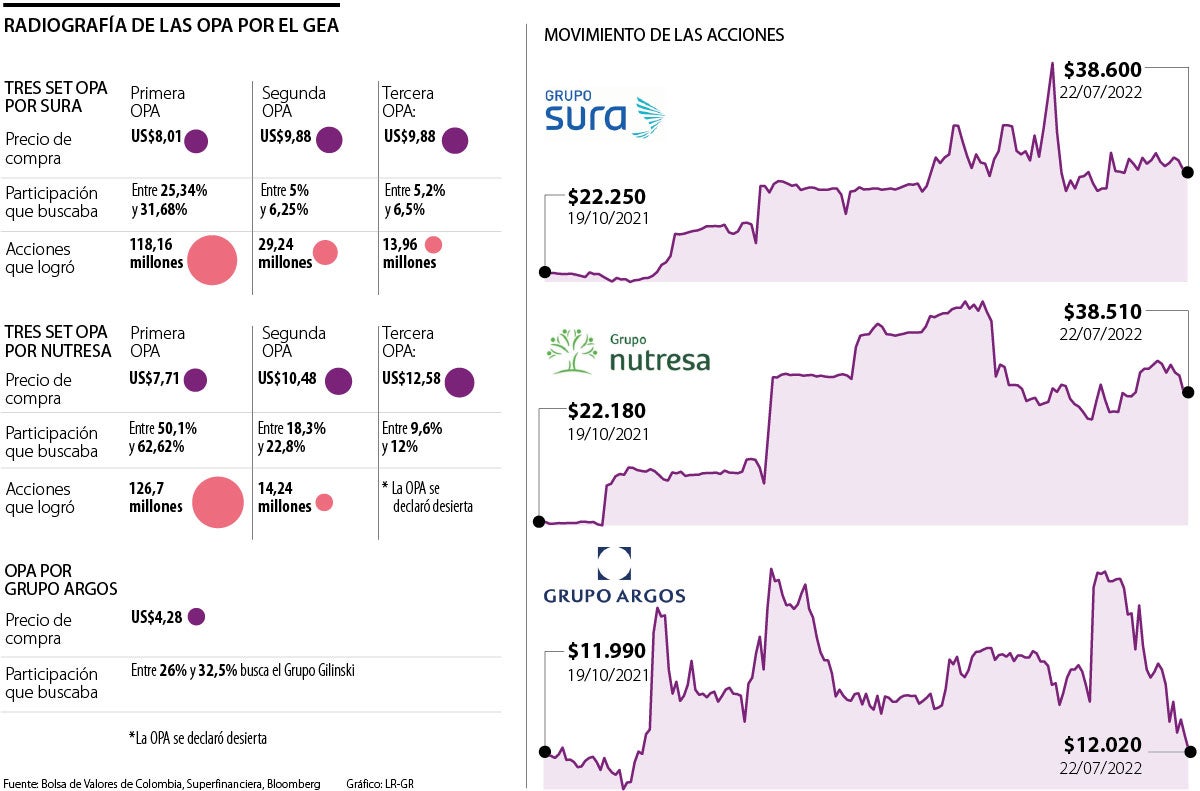

Con una inversión de $10 billones, Jaime Gilinski logró 30,8% en la multilatina de alimentos y 38% en la compañía de seguros e inversiones

Han pasado 20 días desde que culminó la Oferta Pública de Adquisición (OPA) presentada por Jaime Gilinski sobre Grupo Argos y, a diferencia de las ocasiones anteriores y contrario a lo que esperaba el mercado, el empresario caleño no ha lanzado nuevas ofertas por alguna de las compañías del Grupo Empresarial Antioqueño (GEA). Sin embargo, los analistas concuerdan con que la jugada del inversionista está lejos de terminar: estaría en el entretiempo y se avecinaría una nueva temporada.

Después de más de ocho meses, siete OPA, una inversión cercana a los $10 billones y una lluvia de asambleas de accionistas, Gilinski no consiguió el control de las empresas, pero logró poder económico y político dentro del grupo paisa.

En Grupo Nutresa, la empresa en la que empezó la jugada en noviembre del año pasado, consiguió 30,8% de las acciones en circulación tras tres set de OPA. Mientras que en Grupo Sura logró 34,5% a través de las ofertas y, con un adicional que compró a través del mercado público, Gilinski se convirtió en el mayor socio de la compañía, con 38% de participación.

En la séptima intención de compra, esa vez por Grupo Argos, el inversionista solo logró 11,08% de las especies en circulación y, como no liberó los mínimos de la oferta, la Bolsa de Valores de Colombia (BVC) la declaró desierta.

La estrategia del empresario pasó de las OPA a las Juntas Directivas. Desde marzo, los socios de las compañías se reunieron cinco veces para cambiar a los miembros de sus máximos órganos rectores. Finalmente, Gilinski logró dos de siete sillas posibles en la multilatina de alimentos, con Ricardo Fandiño de la Calle como patrimonial y Christian Murrle, como independiente. Mientras que en Sura alcanzó tres sillas, con Gabriel Gilinski y Ángela María Tafur como patrimoniales y José Luis Suárez como independiente.

Para Édgar Jiménez, especialista en Finanzas de la Universidad de los Andes y docente de la Universidad Jorge Tadeo Lozano, “alcanzó un poder político muy grande, que lo daba el mismo poder económico. No cualquiera tiene algo más de $10 billones disponibles para comprar compañías de esa magnitud”.

En cuanto a las juntas directivas, Jiménez aseguró que “es importante dejar de ver nombres en las juntas del grupo antioqueño, como Gonzalo Pérez, Alejandro Piedrahita, Jorge Mario Velásquez y Carlos Ignacio Gallego. Realmente es un cambio político importante el que se logra. En Sura, tener dos de cuatro miembros patrimoniales deja equilibrada la balanza”.

A pesar de que el empresario caleño ha manifestado su intención de no presentar más OPA por Argos y centrarse en la rentabilidad de Sura y Nutresa, el mercado prevé que continúe su jugada dentro del GEA, con nuevas OPA o una estrategia de compra de acciones a través del mercado público.

“Una compra hostil es una estrategia de muy largo plazo, por tanto, la estrategia de control y gobierno corporativo es de largo aliento. Normalmente al inicio de una OPA no se lanzan tantas operaciones continuas, pero en el caso de Gilinski esa fue su estrategia principal”, indicó Diego Palencia, vicepresidente de Investigaciones de Solidus Capital Banca de Inversión.

Eso sí, las opiniones están divididas en cuanto a cuál sería su próximo movimiento. Por un lado, algunos expertos señalan que iría por más acciones de Sura, con el fin de tener control de la compañía y, así, llegar a Bancolombia. Mientras que otros sostienen que presentaría otra OPA por Grupo Argos, e incluso podría comprar títulos de Nutresa a través de la bolsa.

“No creo que siga en Sura, pero es posible que en Nutresa sí, aunque seguramente esperará los rebalanceos de los índices para comprar en bolsa. En Argos es posible que haga otra OPA, pero está esperando a la posesión de Petro y que se presente la reforma tributaria. En Bancolombia es probable que la haga”, aseguró Andrés Moreno, analista financiero y bursátil.

Acción de Grupo Argos ha caído más de 12% desde el fin de la OPA

Desde que la Bolsa de Valores de Colombia (BVC) declaró desierta la OPA por Grupo Argos, las acciones de la compañía han caído más de 12%, pasando de $14.000 a $12.200 al cierre bursátil de ayer. Incluso, el viernes pasado los títulos tocaron los $12.020, un mínimo de este año. Con esta oferta por el holding de construcción y energía, el empresario caleño pretendía entre 26% y 32,5% de las acciones ordinarias en circulación y estaba dispuesto a pagar US$4,28 por cada título.