MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La compañía cementera y la de alimentos ya convocaron a reunión el próximo 4 de enero. Los minoritarios serán claves

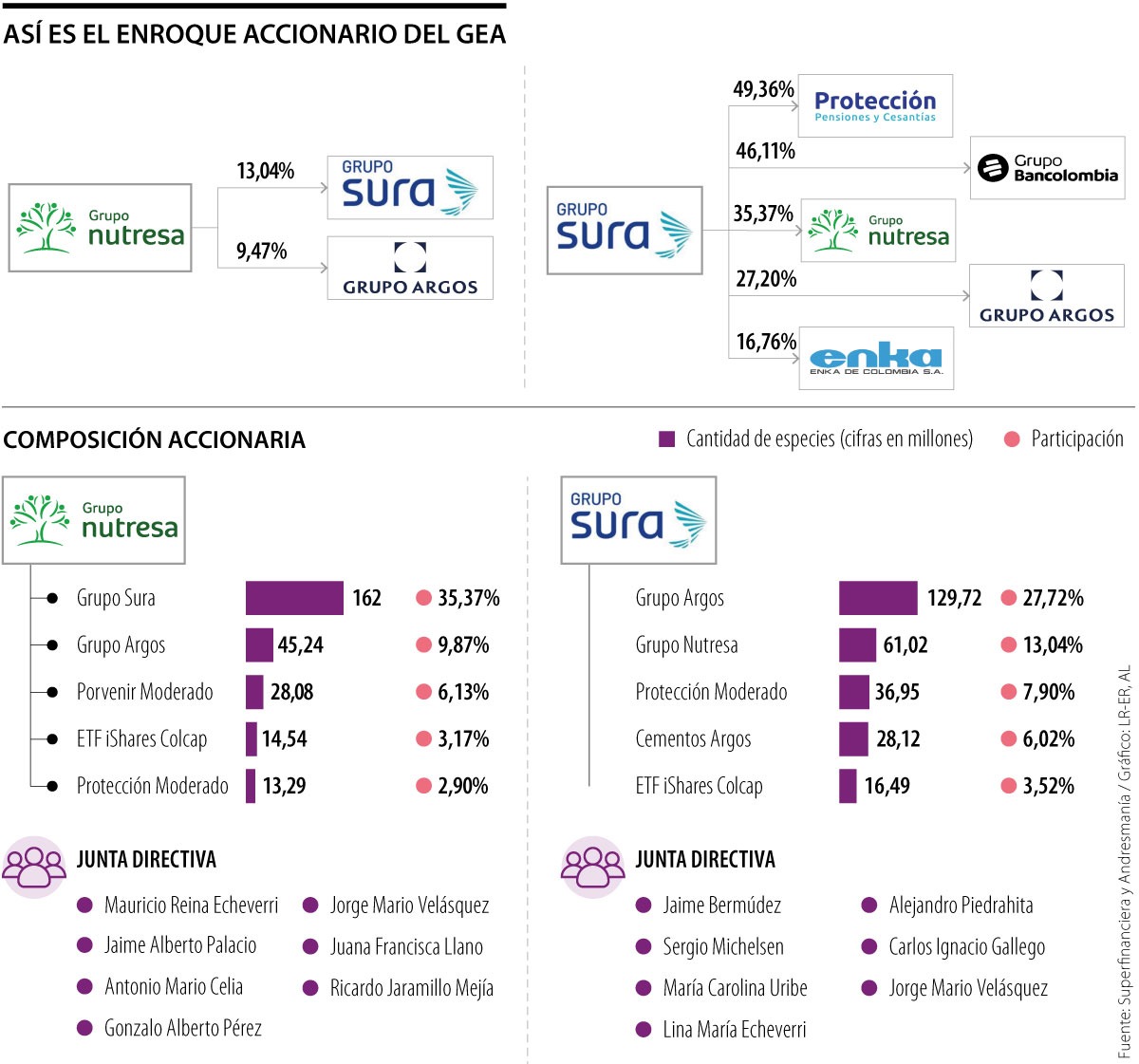

Tal como sucedió con la compañía de alimentos, las reuniones extraordinarias de los accionistas del Grupo Argos, Nutresa y Cementos Argos serán clave para definir el rumbo de la OPA por Sura. En el caso de estas dos últimas compañías, los encuentros están programados para el próximo 4 de enero sobre las 9:00 a.m. y 11:00 a.m., allí se votará para definir posibles conflictos de interés. Se prevé que los socios de cada una de estas empresas tomen un rumbo similar al ya evidenciado semanas atrás, por lo que los encargados de tomar la decisión final serían los miembros independientes de las juntas directivas. Tras días de deliberación, nuevamente las compañías del Grupo Empresarial Antioqueño (GEA) anunciarán los pasos a seguir en lo que, desde ya, se ha llamado el negocio colombiano de la década.

La Junta Directiva del Grupo Argos, empresa que posee 27,72% de la compañía de inversiones y seguros, está conformada por los miembros independientes Rosario Córdoba, expresidente del Consejo Privado de Competitividad; Ana Cristina Arango, directora de Inversiones El Yarumo; Armando Montenegro, chairman de BTG Pactual y Jorge Uribe, exdirector general de productividad y transformación organizacional de Procter & Gamble (P&G).

En lo que respecta a los miembros patrimoniales destacan Gonzalo Pérez, presidente de Grupo Sura; Carlos Ignacio Gallego, presidente de Grupo Nutresa; y Claudia Betancourt, gerente general de Amalfi S.A.

Respecto a la Junta Directiva de la compañía de alimentos, que posee 13,04% de Sura, está conformada por los independientes Mauricio Reina Echeverri, investigador de Fedesarrollo; Jaime Alberto Palacio, gerente general de Coldeplast; y Antonio Mario Celia, profesor visitante de London School of Economics.

En términos patrimoniales se encuentran Gonzalo Alberto Pérez, presidente de Sura; Jorge Mario Velásquez, presidente de Grupo Argos; Juana Francisca Llano, presidente de Suramericana de Seguros; y Ricardo Jaramillo Mejía, vicepresidente de Desarrollo de Negocios y Finanzas Corporativas de Argos.

Para Luis Carlos Bravo, especialista en Finanzas, máster en Economía de la Universidad de los Andes y profesor de Inalde Business School, los principales beneficiados con ambas OPA son los accionistas minoritarios. “En el caso de Sura, además de las AFP, será clave la reacción de inversionistas minoritarios, que representan casi 30% del total de la propiedad accionaria, pero que individualmente tienen menos de 1% de participación”, agregó el experto.

De hecho, la llave maestra para que el Grupo Gilinski consiga una participación estratégica en esta compañía recae en los fondos de pensiones y otros socios que ostentan una tajada importante. Esto, si se tiene en cuenta que en esta empresa busca entre 25,34% y 31,68%.

Según la composición accionaria, las AFP poseen 17,85% de esta empresa a través de los diversos vehículos de pensiones.

A estos se sumarían otros actores como Cementos Argos, con 6,02% de la compañía; el ETF iShares Colcap, con 3,52%; Fundación Grupo Argos, con 2,28%; Alkosto, con 2,14%; Fundación Fraternidad Medellín, con 1,09%; Seguros Bolívar, con 0,32% y otros titulares, que ostentan 21,93% de las acciones ordinarias.

Mañana inicia la OPA por el Grupo Sura

Mañana inicia la aceptación de ofertas por el Grupo Sura y se extenderá hasta el próximo 11 de enero. Mientras tanto, ayer la Bolsa de Valores de Colombia (BVC) reportó la aceptación de 63 nuevas ofertas por los títulos del Grupo Nutresa. Dicha cifra equivale a 137.888 de acciones. En total, la cantidad de tenedores de fracciones que han dado el sí asciende a 955, lo que representa 20,04 millones de papeles y 6,99% del porcentaje máximo que busca el Grupo Gilinski. Por ahora el oferente tendría que desembolsar US$154 millones.

La compañía publicó un comunicado en la SFC en el aseguraba que una auditoría de Kroll determinó que no hubo fraude contable

En lo que va del año, el indicador del mercado local ha crecido 12,34% y desde que se presentó la primera OPA ha subido 13,4%