MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

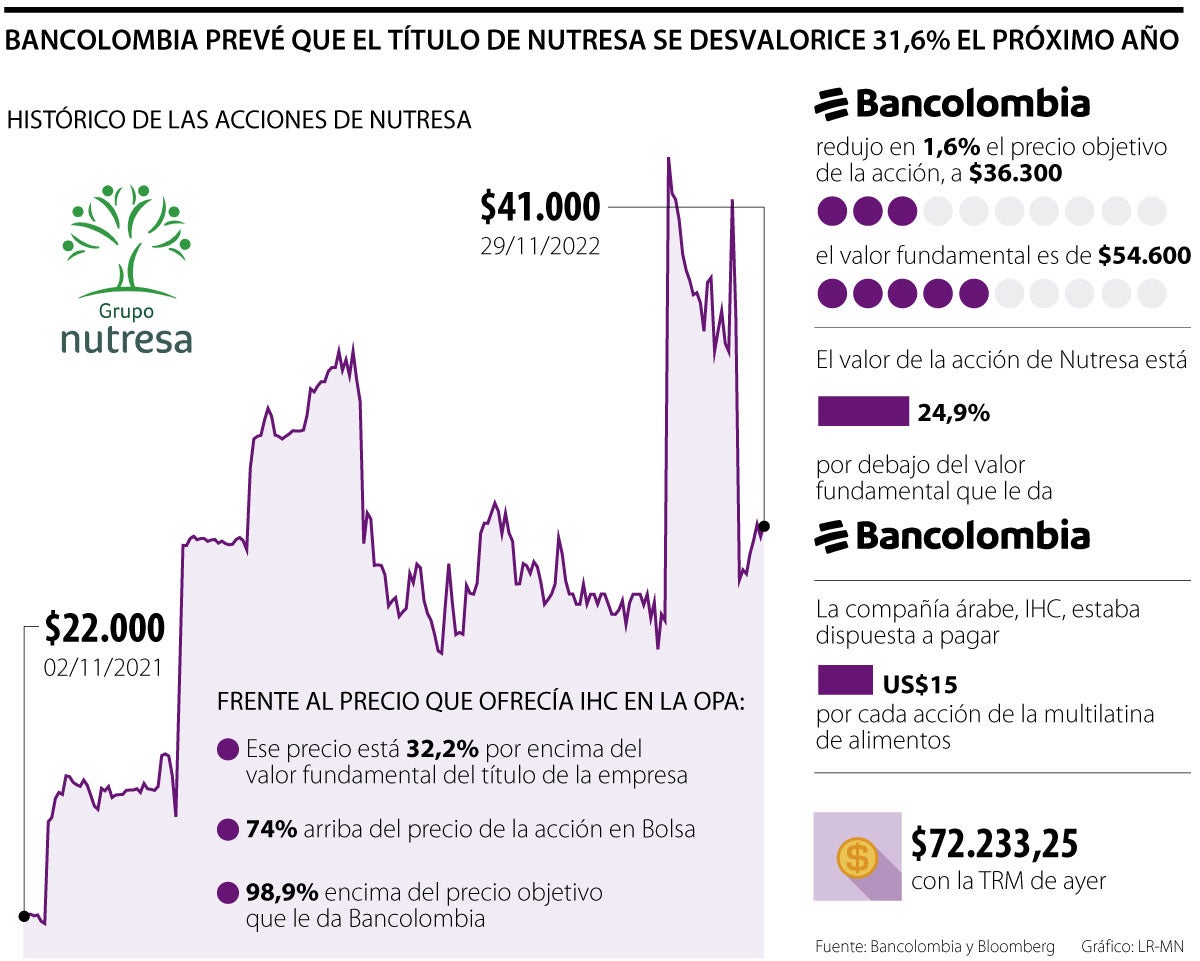

La acción de la multilatina cotizan a la baja desde que se declaró desierta la OPA. Bancolombia disminuyó el precio objetivo a $36.300

Bancolombia publicó su guía de 2023 del mercado de renta variable, en el que presentó la actualización de su visión de las acciones de 13 compañías, catalogándolas en subponderar, neutral, sobreponderar o bajo revisión. Esta categorización implica qué tanto potencial de valorización tiene cada título.

Uno de los análisis que llama la atención es el de Nutresa, pues Bancolombia redujo en 1,6% el precio objetivo de la acción, a $36.300. Sumado al retorno esperado del dividendo, se prevé que el título se desvalorice 31,6% en 2023.

Sin embargo, esta proyección está sujeta a muchas variables. La principal es que, tal como lo aseguraron los analistas consultados por LR, hay muchas probabilidades de que en 2023 el Grupo Gilinski siga lanzando OPA por el Grupo Empresarial Antioqueño (GEA).

“Perfectamente pueden venir más ofertas públicas y más ataques a ese enroque y a esa estructura. Se ha debilitado bastante y falta muy poco para que Gilinski logre el objetivo”, aseguró Édgar Jiménez, especialista en Finanzas de la Universidad de los Andes y docente de la Universidad Jorge Tadeo Lozano.

Por esta razón, y en dado caso que la OPA fuera por Nutresa, las acciones se cotizarían al alza en la Bolsa de Valores de Colombia (BVC).

Además, en el informe aseguraron que el valor de la acción de Nutresa en la Bolsa local está 24,9% por debajo del valor fundamental.

Según Bancolombia, ese valor del título es de $54.600 y, como ayer la acción de la multilatina de alimentos cerró a $43.900, entonces está 19,5% por debajo en la BVC.

Este precio es la valoración financiera de toda la compañía, “se hace con una metodología que se llama flujo de caja de contado, con múltiplos y referentes similares en el mundo y, con base en esto, se determina un precio por acción y este es el valor intrínseco”, aseguró Diego Palencia, vicepresidente de investigación de Solidus Capital.

Entonces, ¿qué significa que el valor de la acción esté tan abajo del precio al que se cotiza en la bolsa? Esto también lo explicó Palencia, argumentando que “al terminar una OPA se reduce al mínimo del flotante de acciones disponibles para comprar y vender, una OPA es eso: una operación de compra de títulos”.

Añadió que “después de que se acaba ese flotante de personas que están dispuestas a vender a un precio muy bueno (en OPA), la acción se cae”.

Cabe mencionar que este análisis se realiza luego de la OPA que lanzó International Holding Company (IHC) para obtener hasta 25% de Nutresa, que se declaró desierta el pasado 18 de noviembre.

La compañía árabe, IHC, estaba dispuesta a pagar US$15 por cada acción de la multilatina de alimentos, es decir, $72.233,25 con la TRM de hoy. Ese precio está 32,2% por encima del valor fundamental del título de la empresa, 64,5% arriba del precio de la acción en Bolsa y 98,9% encima del precio objetivo que le da Bancolombia.

Luego de que la OPA se declaró desierta, las especies de Nutresa han caído 15,2%, pasando de $51.760 el 18 de noviembre, cuando culminó el periodo de aceptación, a $43.900 al cierre de ayer.

Los analistas consultados por LR aseguraron que esta era una oferta muy buena y que en estos casos los que pierden son los accionistas minoritarios.

¿Más Ofertas Públicas por el Grupo Antioqueño el próximo año?

Expertos señalan que al ser una compra hostil es una operación de largo plazo, por lo cual, las estrategias empresariales y bursátiles que han sido noticia en todo 2022 están lejos de terminar. Y la jugada del Grupo Gilinski por adentrarse en el enroque que se consolidó durante 50 años seguirá su curso. “Es una compra hostil elaborada mínimo con cinco años de anticipación. Han cubierto todos los frentes: desde el operativo hasta el de gobierno corporativo”, aseguró Diego Palencia.

En estas asambleas se decidirá si se autoriza a sus juntas directivas estudiar las respectivas OPA y definir si hay conflictos de intereses

Con las ventas de hoy, el total de acciones transadas llega a 265.376, lo cual equivale a 0,09% del máximo que espera adquirir Nugil

Grupo Argos también se reunió hoy y determinó que sean cinco los integrantes del órgano directivo quienes determinen el futuro