MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Las ganancias de las firmas serán estipuladas en la publicación. En la compra se podrán transar entre 229,4 millones y 295 millones de títulos

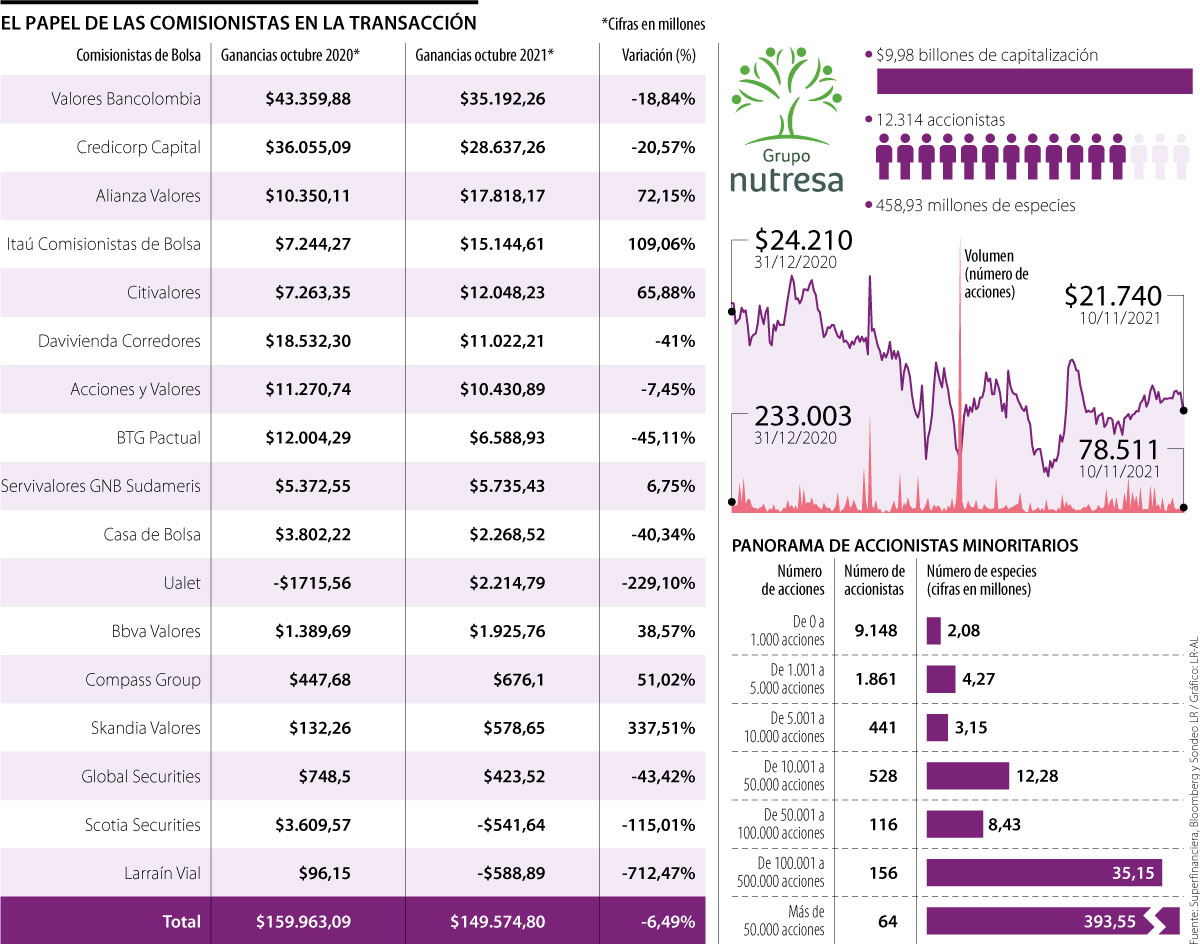

Ayer fue publicado oficialmente el primer aviso de la Oferta Pública de Adquisición (OPA) por el Grupo Nutresa, donde se reveló que son cinco las únicas comisionistas de bolsa que recibirán comisión por efectuar este tipo de operaciones: Servivalores GNB Sudameris (del mismo grupo económico), Alianza Valores, Casa de Bolsa, Acciones & Valores y Global Securities. La comisión que estas devenguen estarán gravadas con un IVA de 19%. Las firmas restantes participarán sin devengar ninguna ganancia.

La operación se llevaría a cabo entre el 29 de noviembre y el 17 de diciembre, periodo en el cual el oferente, el Grupo Nugil de la familia Gilinski, recibirá las cartas de aceptación y los interesados presentarán una oferta competitiva.

El precio de compra por cada título será de USD$7,71 pagadero en pesos colombianos con base en la Tasa Representativa del Mercado (TRM) que informe la Superintendencia Financiera de Colombia (SFC) tres días después de ser pactada la compraventa. Con la tasa de cambio para el fin de semana, se estaría hablando de $30.250 por fracción. El Grupo Gilinski busca una cantidad de acciones mínima equivalente a 50,1%, y una cantidad máxima de 62,62%

Se adquirirán, como mínimo, 229,4 millones acciones ordinarias del emisor, equivalente al 30 de septiembre de 2021, según la información pública disponible a través del Registro Nacional de Valores y Emisores (Rnve).

Cabe resaltar que en caso de que no exista una oferta competidora y el número de aceptaciones de la oferta supere la cantidad máxima de valores mencionada, el oferente podrá, a través de Servivalores GNB Sudameris modificar la cantidad máxima ofrecida únicamente en los términos previstos para ello en la regulación de la Bolsa de Valores de Colombia (BVC).

Según Daniela Triana, analista de renta variable de Acciones & Valores, el nivel de retorno tendría que estar especificado en el libro que se publique por parte de la Superintendencia Financiera de Colombia (SFC), aunque, por ahora, este porcentaje sigue siendo incierto”.

“La carta que normalmente se envía al depósito o a la Bolsa de Valores de Colombia (BVC) evidencia que, de entrada, hay un intermediario a la hora de efectuar la negociación”, explicó Valeria Álvarez, trader y estratega de renta variable de Itaú Comisionista de Bolsa.

Así, la compra ascendería a $8,5 billones, cifra que representa un aumento de casi 40% por cada especie, teniendo en cuenta que, durante su último día de negociación previo a la OPA, el Grupo Nutresa cerró a $21.740 en la bolsa.

Otro de los papeles relevantes que entrarán a jugar dichas compañías es el proceso de asesoramiento, teniendo en cuenta que, pese a que la oferta tiene una rentabilidad atractiva, especialmente para el caso de los accionistas minoritarios, estos deben contar con una guía especializada y objetiva que les permita actuar adecuadamente según el perfil inversionista de cada uno.

Además, Triana destacó que “dado que existen compradores que tienen posiciones pequeñas y medianas en Nutresa, lo que hacemos es acompañarlos en su proceso brindándoles toda la información del mercado, con lo cual cada socio decidirá si quiere o no vender. Esta decisión es escalada a la bolsa para hacerse efectiva”.

Pese a que dicha transacción es considerada una OPA hostil, debido a que los Gilinski buscan el control total de la compañía y existe una ausencia de negociación previa con los directivos de una de las empresas de alimentos más grande de América Latina, los acreedores no se encuentran obligados a vender su parte y cada decisión se encontrará a discreción de los inversionistas, independiente de su participación o la decisión de otros miembros.

Las garantías que presentó Nugil

La garantía presentada por Nugil para respaldar la operación se dio a través de una carta de crédito stand-by, cuyo beneficiario es la BVC y fue expedida por First Abu Dhabi Bank por un monto total de US$1.082 millones y una carta de crédito stand-by expedida por Banco GNB Sudameris S.A. por $92.763 millones equivalente a US$23.190 millones, utilizando una tasa de cambio de $4.000. Sin embargo, esta garantía cubre a penas US$1.105 millones; es decir, solo equivalente a 50% del importe total de la OPA.

Previo al encuentro, la compañía ratificó su cambio en el número de miembros independientes y patrimoniales en la Junta Directiva

La comisionista de bolsa prevé que el empresario caleño obtenga una participación de 25% en cada empresa que reduciría su liquidez