MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Los accionistas inhabilitaron a Gabriel Gilinsiki y José Luis Suárez. Los socios de Nutresa se reunirán mañana para discutir los conflictos

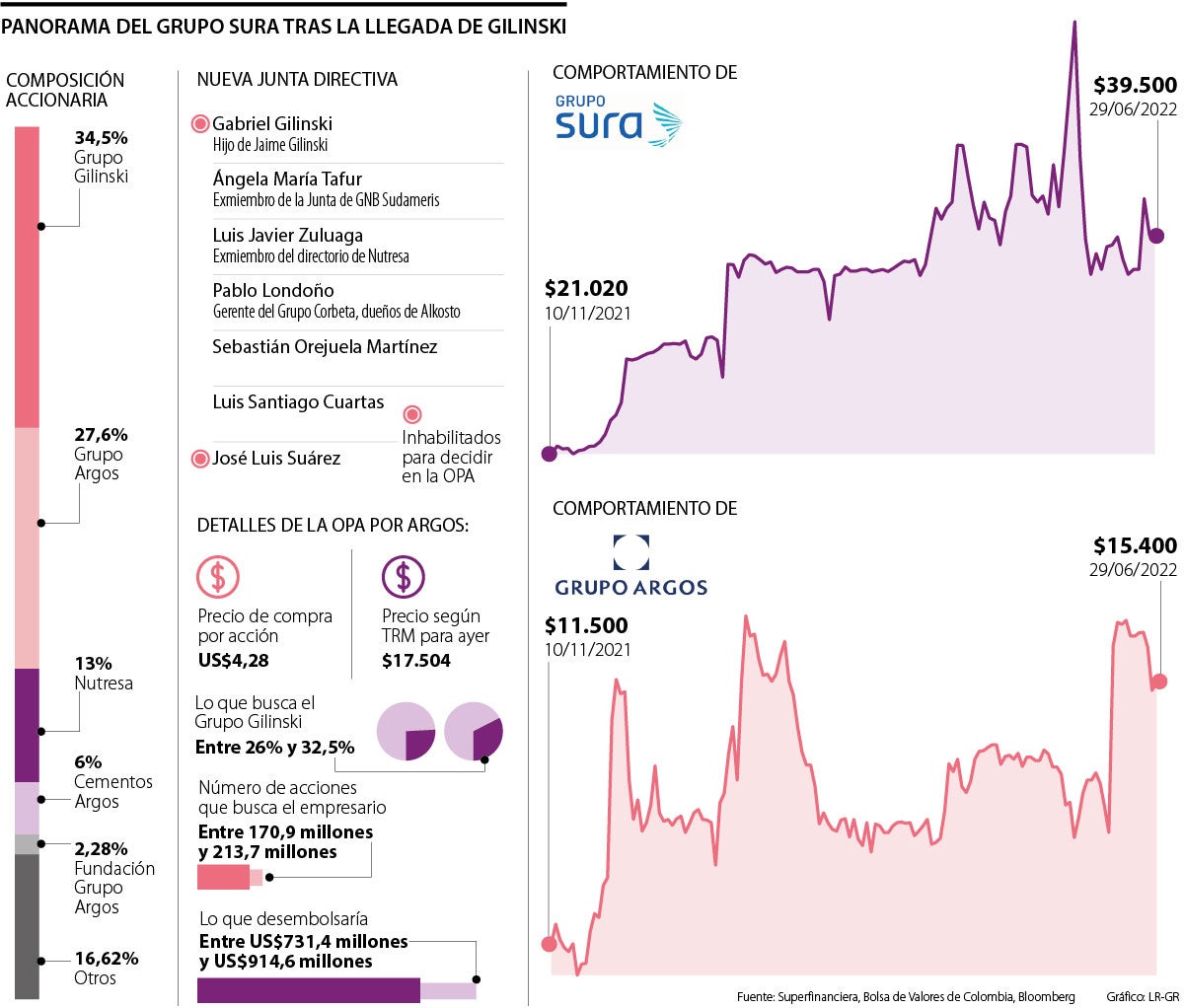

A menos de una semana de que culmine el periodo de aceptación de la Oferta Pública de Adquisición (OPA) por Grupo Argos, ayer se reunieron los socios del Grupo Sura para discutir los potenciales conflictos de interés de los miembros de la Junta Directiva, al decidir si vender o no la participación de 35,2% que tiene la compañía en el holding de construcción y energía.

Durante el encuentro, que se llevó a cabo en el teatro Suramericana, en Medellín, los accionistas inhabilitaron a dos de los miembros que puso Jaime Gilinski en el órgano directivo: Gabriel Gilinski (patrimonial) y José Luis Suárez Parra (independiente).

Los socios sí autorizaron la participación de Jaime Sebastián Orejuela Martínez, Luis Santiago Cuartas Tamayo, Luis Javier Zuluaga Palacio y Pablo Londoño Mejía. Mientras que Ángela María Tafur no manifestó tener conflictos de interés. Así, son cinco de siete los miembros que podrán decidir en el marco de la oferta.

“Hay unos conflictos de interés muy fuertes. Ya se sabía que la decisión de ellos dos iba a ser positiva para la venta de las acciones, justamente por eso se inhabilitaron. La idea es que se eliminen los conflictos de interés, lo cual es saludable desde el punto de vista del gobierno corporativo”, indicó Guillermo Sinisterra, PhD en Economía de la Universidad de Nueva York y profesor de la Universidad Javeriana.

Para Diego Palencia, vicepresidente de Investigaciones de Solidus Capital Banca de Inversión, cuando hay conflictos de interés, en este caso por una compra hostil, existen este tipo de situaciones producto de estrategias corporativas de los miembros patrimoniales.

En ese sentido, las compañías del GEA que son accionistas del Grupo Argos entraron en una fase de negociaciones e inhabilidades en las Juntas.

“Por este tipo de conflictos de interés, hasta la fecha el GEA no ha participado en ninguna OPA: siempre se han quedado al margen. Y esa seguirá siendo su estrategia: haciendo todo la debida diligencia. Se necesitan más bufetes de abogados para trabajar en esta fase de negaciones e inhabilidades”, dijo Palencia.

De hecho, Gabriel Gilinski renunció a la Junta de Nutresa, junto a Gonzalo Pérez, presidente del Grupo Sura, Juana Francisca Llano, presidente de Suramericana, y Jorge Mario Velásquez, presidente del Grupo Argos. Los socios de la multilatina de alimentos se reunirán mañana, a las 10:00 a.m., en el salón Siglo XXI del Country Club Ejecutivos de Medellín, para discutir las inhabilidades de los miembros del máximo órgano rector.

Las renuncias también llegaron al directorio de Grupo Argos, con Gonzalo Pérez, presidente de Sura, y Carlos Ignacio Gallego, presidente de Nutresa.

Las razones de dichas salidas estarían centradas en la necesidad de liberar de conflictos de interés a las tres empresas que hasta el momento han sido objeto de compra. Esto buscaría darle una mayor flexibilidad y poder a cada emisor para responder ante eventuales y futuras OPA a través de la Bolsa de Valores de Colombia (BVC); con miembros independientes que marcarían la hoja de ruta del consorcio.

Ante esta jugada, Palencia resaltó el hecho de que la toma de decisiones en las corporaciones modernas requiere de juntas con la menor cantidad de conflictos de interés, con el fin de tomar decisiones que trasciendan la historia. “En el caso de Gilinski, llevamos siete OPA y la entrada como accionista patrimonial e independiente en el GEA. En Sura, existían razones legales y corporativas para dicha inhabilidad”, dijo el experto.

Por ahora, avanza el periodo de aceptación de la OPA por Grupo Argos. En el sexto día, 99 socios decidieron vender 466.415 especies. Con lo anterior, la oferta ya acumula 1,44 millones de acciones, es decir, 0,67% de lo que busca Jaime Gilinski y 0,22% de los títulos en circulación.

Con esta oferta por el holding de construcción y energía, el empresario caleño pretende entre 26% y 32,5% de las acciones ordinarias en circulación. Está dispuesto a pagar US$4,28 por cada título, o $17.504 según la Tasa Representativa del Mercado (TRM) vigente ayer. En total, desembolsaría entre US$731,4 millones y US$914,6 millones, mientras que, en moneda local, el monto oscilaría entre $2,77 billones y $3,91 billones.

Tal como sucedió en las dos primeras intenciones de compra, la clave para alcanzar la meta serían las Administradoras de Fondos de Pensiones (AFP), quienes usualmente están casi que obligadas a vender debido al deber fiduciario al que deben responder, pues su trabajo trata de buscar la mayor rentabilidad posible para sus afiliados.

Los mayores socios del holding de construcción y energía son Sura, con 35,32%, y Nutresa, con 12,41% de las acciones ordinarias. Sin embargo, los diferentes fondos de las cuarto firmas completan el control de 12,45% de las especies en circulación.

Los accionistas de la compañía que decidan vender pueden manifestar su intención a través de cualquier comisionista de bolsa. Si bien los gastos en que incurran los accionistas para la aceptación y liquidación de la OPA correrán por cuenta de cada uno, el oferente acordó que pagará dicha comisión a las siguientes firmas: Servivalores GNB Sudameris, Acciones & Valores, Alianza Valores, Bbva Valores, Casa de Bolsa, Credicorp Capital, Global Securities y Larrain Vial.

Los títulos de Argos han crecido 13,74% desde que se presentó la OPA

Desde que Jaime Gilinski presentó la OPA por Grupo Argos, la acción de la compañía ha crecido más de 13,7% en el mercado público, pasando de $13.540 el 19 de mayo, a $15.400 al cierre de la Bolsa de Valores de Colombia (BVC) ayer. Si se hace el análisis desde que el empresario caleño hizo la primera oferta por Grupo Nutresa, en noviembre del año pasado, la especie del holding de construcción y energía ha aumentado 30,7%. Sin embargo, desde que la acción se reanudó, tras ser aprobada la oferta, ha caído 4%.

La compañía de seguros e inversiones había suspendido la búsqueda para cumplir con la regla de pasividad en medio de la OPA

GEA agrupa a muchas de las empresas más importantes de Colombia, entre ellas la productora de alimentos Nutresa