MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Entre los factores destacan el apalancamiento al que tendría que recurrir y el poco tiempo que queda para encontrar un socio clave

Hasta mañana hay plazo para que el Grupo Empresarial Antioqueño (GEA), o un externo interesado, presente una OPA competitiva que supere, como mínimo, en 5% la oferta que cursa actualmente en la Bolsa de Valores de Colombia (BVC) por Sura. Sin embargo, comisionistas de bolsa y operadores del mercado descartan una intención de compra de Argos sobre la compañía de seguros.

Si bien en InsideLR, a inicio de año, Jorge Mario Velásquez, presidente de Argos, aseguró que entre los movimientos que se verán en el corto plazo se encuentra la búsqueda de un socio estratégico que entraría mediante una OPA pactada previamente, en este momento son varios los factores que confluyen y llevan a descartar esta idea.

“Como están los precios últimamente en la BVC, no veo probable que llegue a presentarse una OPA competitiva. Si llega una propuesta, sería de gran sorpresa para el mercado, especialmente por la coyuntura internacional y el mismo proceso electoral”, asegura Wilson Tovar, director de Investigaciones Económicas de Acciones & Valores.

El primero de los factores en contra de una nueva OPA competitiva gira en torno a la capacidad financiera de dicha compañía. Si bien al cierre del tercer trimestre de 2021 registró una utilidad cercana a $1 billón, e ingresos acumulados de $11,9 billones que demuestran un buen flujo de caja, la empresa tendría que recurrir a préstamos que aumentarían su deuda actual y la dejarían con un hueco enorme en sus estados financieros.

Para hacerse a una idea, con el fin de superar el capital que está ofreciendo el Grupo Gilinski para quedarse con hasta 6% de la compañía de seguros e inversiones, esta empresa debería tener en mente desembolsar más de US$288 millones o $1,13 billones, si se tiene en cuenta la Tasa Representativa del Mercado (TRM) para ayer.

Según Sharon Vargas, analista de estrategia para Global Securities, “si ellos tuviesen la intención de presentar una OPA lo hubiesen hecho desde un comienzo. No creemos que se dé esta oferta, principalmente porque esta es una compañía que ha mantenido la intención de tener una reducción en sus niveles de apalancamiento”.

Otra de las variables que incidirían en la no presentación de una oferta sería la búsqueda de un socio estratégico faltando tan poco tiempo, y teniendo presente que la estructuración de una movida corporativa de este tipo toma tiempo.

Para Diego Márquez, especialista en derecho financiero, corporativo y asociado del bufete Del Hierro Abogados, hacer una negociación de este calibre toma demasiado tiempo.

“La verificación del estado de las sociedades puede tomar más de dos meses, a lo cual se suman otros dos meses que suelen tomar las negociaciones si se va a un buen ritmo. Lograr este hito sería un salto al vacío por parte de quien haga la OPA competitiva y, seguramente, pactará una recompra para no cambiar de dueño”, señala.

Otro hecho que influiría en una inacción por parte de Argos se basa en lo complejo que sería para los órganos directivos argumentar, ante sus accionistas, la inversión en un negocio alejado del objeto social de la misma.

Arnoldo Casas, director de Inversiones para Credicorp Capital, sostiene que el tamaño de Inversiones Suramericana puede ser una buena alternativa gracias al precio sobre el cual se está moviendo; sin embargo, no sería viable debido a la estrategia corporativa de ambas compañías. “Hay temas de grupo mucho más profundos que espero que el esquema de gobierno corporativo pueda solucionar”, agrega.

Así mismo, resalta el hecho de que el precio que hoy se está pagando por Nutresa es más que justo. No obstante, en el caso de Sura, seguiría existiendo un descuento de 20% frente a lo que debería valer cada título de la compañía.

Finalmente, la buena relación que se habría tejido hace unas semanas durante el primer encuentro informal entre los grandes líderes del otrora Sindicato Antioqueño y el inversionista caleño, estaría dando sus frutos. Cercanos a ambas partes dicen que comienzan a ver con buenos ojos la llegada de Gilinski al consorcio paisa.

Falta reunión de Nutresa

Tras las asambleas extraordinarias de accionistas, Cementos Argos y Grupo Sura habilitaron a los miembros independientes de las juntas directivas para definir si venden o no su participación en la compañía de seguros y la de alimentos, respectivamente. Ambas decisiones se tomaron tras resolver inhabilidades por conflicto de intereses entre los miembros patrimoniales de estos emisores. Grupo Argos ya había hecho lo propio iniciando semana.

Ahora, en el calendario solo queda la reunión de los socios de Nutresa para deliberar al respeto, mientras se prevé que esta misma semana se conozca la decisión final de los otros emisores, que probablemente sea negativa.

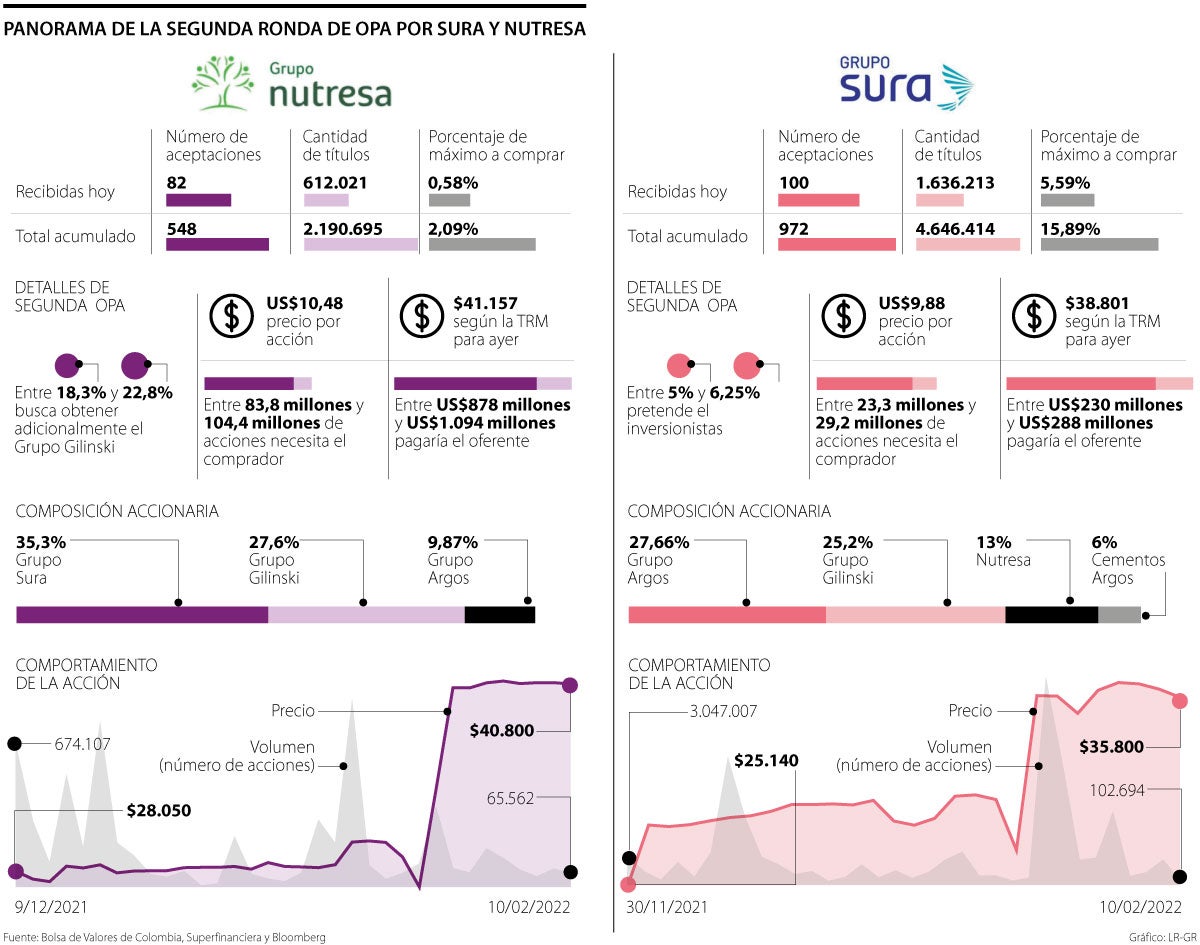

Gilinski supera las cuatro millones de acciones en Sura durante OPA

En el décimo primer día del periodo de OPA, la Bolsa de Valores de Colombia (BVC) registró 100 aceptaciones de oferta en el caso del Grupo Sura. Con esta cifra, las acciones vendidas ascienden a 4,64 millones equivalentes a 15,89% del máximo que pretende obtener el Grupo Gilinski (6,25%). Respecto a Nutresa, los socios han decidido vender un total de 2,19 millones de especies o 2,09% del límite que quiere el empresario caleño (22,8%). El 28 de febrero vence el periodo de aceptación, el cual no sería extendido.

En estas asambleas se decidirá si se autoriza a sus juntas directivas estudiar las respectivas OPA y definir si hay conflictos de intereses

Con las ventas de hoy, el total de acciones transadas llega a 265.376, lo cual equivale a 0,09% del máximo que espera adquirir Nugil

Grupo Argos también se reunió hoy y determinó que sean cinco los integrantes del órgano directivo quienes determinen el futuro