MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Se espera que una contraoferta sea presentada por Grupo Sura o Argos. Existe la opción de aliarse con compañías externas internacionales

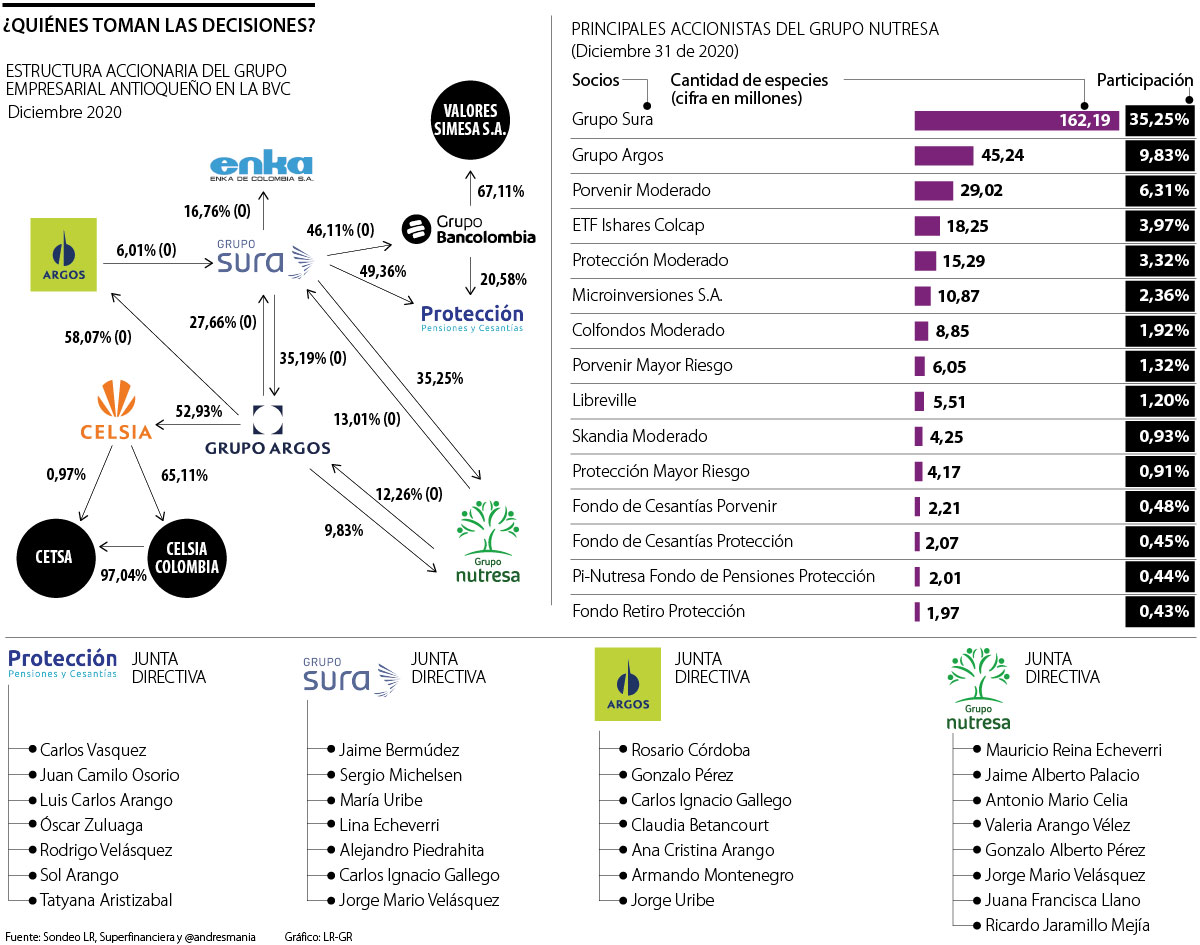

De ser autorizada la Oferta Pública de Adquisición (OPA) presentada por el Grupo Gilinski para hacerse a mínimo 50,1% y máximo 62,62% del Grupo Nutresa, el Grupo Empresarial Antioqueño (GEA), conglomerado al cual pertenece la compañía multilatina, tendría la opción de presentar una OPA competitiva. Esta se enfocaría en aumentar el precio de la oferta inicial, ofreciéndole así una mayor rentabilidad a los actuales accionistas.

Sin embargo, en paralelo, el grupo tendría que entrar a negociar, especialmente con los socios minoritarios, la no venta de su participación a los Gilinski. Para ello, no solo se recurriría al valor de la acción, sino que, quienes lideren esta tarea buscarían demostrar a los socios el valor real de la marca y los beneficios que tendría a mediano y largo plazo quedarse como miembros de una fracción de la misma. Este panorama terminaría valorizando la acción de la compañía entre 40% y 60%, cuando su cotización bursátil se reanude.

Para Luis Carlos Bravo, especialista en Finanzas, máster en Economía de la Universidad de los Andes y profesor de Inalde, “lo que tendrían que hacer es una oferta con una prima mayor de 37%, por lo que habría que analizar cuál de las empresas tiene la capacidad de ofrecer este capital, o si, por el contrario, el grupo optaría por invitar a una compañía ajena para realizar la compra”.

Teniendo presente que el Grupo Sura cuenta con 35,25% de participación en Nutresa y Grupo Argos 9,83%, estas serían las llamadas a realizar la adquisición, especialmente porque son quienes poseen una mayor parte de la compañía de alimentos. Por esta razón, no tendrían que lanzarse a buscar el mismo porcentaje que le apetece hoy a Gilinski y a The Royal Group de Abu Dhabi, sino completar la OPA competitiva con la participación que hoy tienen. Pensar en que la compañía objeto de la oferta lleve a cabo una recompra de acciones la dejaría insolvente.

Según Arnoldo Casas, director de Inversiones para Credicorp Capital, “estas empresas surtirían un proceso similar al que ha vivido la oferta inicial. En este caso, sería por un porcentaje que dependería de la voluntad que tengan los accionistas a la hora de salir de su posición, aumentando así el número de títulos que poseen”. Sin embargo, para el experto, la operación también podría bloquearse a través de conversaciones con los mismos acreedores para evitar una venta masiva.

Desde otra perspectiva, podría pensarse en las opciones que tendría, tanto la Administradora de Fondos de Pensiones (AFP) Protección, como el Grupo Sura a través de Sura Asset Management. Según los analistas, a largo plazo dicha movida dejaría muy afectado el gobierno corporativo, si se tiene en cuenta que ambas empresas se deben a los cotizantes que depositan su capital en los fondos privados.

“Hay una serie de conflictos de interés que terminarían teniendo unos costos mayores para el GEA. Utilizar los vehículos de Sura mandaría un mensaje erróneo en términos empresariales, de entrada deberíamos descartar esta opción”, sentenció Casas.

Protección, a través de fondos moderados, de mayor riesgo y cesantías, posee 4,68% de las acciones de la compañía, sumado a su posición como AFP en la misma, la cual asciende a 0,44% para un total de más de 5,1%, hecho que le daría el poder a dicha compañía de inclinar la balanza.

Pese a que este escenario parece determinante, la regulación y supervisión de los conglomerados financieros y los mecanismos de resolución de dichas entidades entraría a jugar un papel determinante, toda vez que las AFP estarían obligadas a velar por los intereses de sus afiliados y no del grupo económico al que pertenecen, a menos que el paso que den se encuentre justificado en torno a mayores beneficios monetarios para los trabajadores cotizantes.

Otro escenario tendría relación con la consolidación de un consorcio o fondo que le permita a las diferentes empresas del GEA, incluyendo a aquellas que no tienen una participación directa en Nutresa, aliarse y sumar capital de compañías extranjeras interesadas en hacerse a una parte de la organización, brindándole opciones y poder corporativo que más tarde se conviertan en mayor liquidez o ganancias.

“La manera como se compró Sura Asset Management fue un ejemplo de lo que podría llegar a hacer el grupo empresarial a la hora de aliarse con otros empresarios para hacerle frente a este proceso. Posteriormente podríamos hablar de una recompra de la participación, de tal forma que se dé una mayor liquidez”, dijo Casas.

La estrategia del Grupo Gilinski para entrar a ser parte del GEA

Considerando que el Grupo Empresarial Antioqueño termine contrarrestando la oferta por Nutresa, el Grupo Gilinski podría ofertar por otra compañía igual de estratégica dentro del conglomerado económico, como lo serían Cementos Argos, el Grupo Argos o Sura, lo cual dejaría en ventaja, de cualquier modo, a la familia Gilinski. “Esta es una jugada de jaque mate. La idea siempre estuvo sobre la mesa, pero nadie había tenido el capital necesario ni la intención”, destacó Diego Franco, jefe de Inversiones en Franco Capital.

La comisionista de bolsa prevé que el empresario caleño obtenga una participación de 25% en cada empresa que reduciría su liquidez

Dicho comportamiento estaría explicado por una disputa en el mercado público entre el GEA y Gilinski por abarcar una porción mayor

Lo que busca la OPA es adquirir hasta 23,1% de las acciones de Nutresa, lo que equivale a 105,7 millones de títulos