MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Los accionistas minoritarios tienen la última palabra; sin embargo, muchos de los socios restantes tienen fuertes vínculos con el GEA

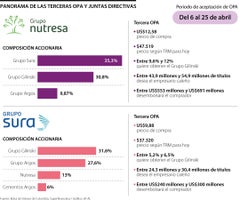

La próxima semana será decisiva para los planes que tiene Jaime Gilinski de seguir adquiriendo una mayor participación en Sura y Nutresa, compañías del Grupo Empresarial Antioqueño (GEA). Entre el 18 y 25 de abril tendrán lugar las últimas jornadas de aceptación de OPA a través de la Bolsa de Valores de Colombia (BVC) y se reunirán los accionistas de ambos emisores con el fin de determinar conflictos de interés para decidir sobre las ofertas de adquisición. ¿Pero de quiénes dependerá el éxito de la tercera ronda de compra?

Las fichas clave dentro de este juego de ajedrez están entre los accionistas minoritarios, los cuales han venido perdiendo poder y terreno tras la adjudicación de las dos primeras OPA, con lo cual ha disminuido el flotante en el mercado público. A hoy, las acciones que no son de los paisas y que se encuentran susceptibles a ser adquiridas por el empresario caleño se han visto reducidas luego de dos ofertas de adquisición. Se estima que el flotante llegue a 15,10% en el caso de Sura y 11,73%, en el caso de Nutresa luego de las terceras OPA.

Dentro del porcentaje actual se encuentran compañías que por años han estado ligadas al grupo paisa. Entre estas figuran accionistas como la Fundación Grupo Argos, Fundación Fraternidad Medellín, Amalfi., Libreville, Microinversiones S.A., Finesterre y Grupo Corbeta, entre otros.

Daniela Triana, analista de renta variable para Acciones & Valores, aseguró que “en este momento no son tantos los accionistas minoritarios que tienen posiciones en Sura y Nutresa. Ya son muy pocos los que pertenecen al retail y no institucionales, por lo que se espera que el ritmo de las aceptaciones en este tercer round sea mucho más lento, no porque no sea atractivo el precio, sino porque no hay quien venda”.

Bajo este contexto, lo que alcance a comprar el oferente va a terminar secando las acciones para el mercado público. Según Andrés Moreno, analista financiero y bursátil, “antes de las OPA, el mercado tenía claros los precios objetivos de Sura y Nutresa. Con las compras de Gilinski eso cambió. Con esta tercera ronda vamos a ver una pérdida de liquidez en la BVC, hecho que no tiene que ver con las empresas sino con la dinámica natural de la bolsa”.

Se prevé que el precio de la empresa de alimentos en la Bolsa de Valores caiga 20% y la de seguros e inversiones 40%, una vez finalice la actual compra.

En lo que respecta a los grandes accionistas y quienes conforman mayoritariamente el otrora Sindicato Antioqueño, se prevé que nuevamente sean los miembros independientes de las juntas directivas de las cuatro compañías involucradas los que decidan si venden o no una fracción parcial o total de sus acciones a Gilinski, quien, a la fecha, completa dos sillas en el órgano rector de Nutresa, y dos en el de Sura.

Para llegar a la decisión final, los copropietarios tendrán que reunirse en una asamblea extraordinaria. La compañía de seguros e inversiones ya convocó a dicho encuentro el próximo miércoles 20 de abril sobre las 8:00 a.m. en el Salón Siglo XXI del Country Club Ejecutivos de Medellín. La multilatina de alimentos hizo lo propio y se encontrarán el próximo jueves 21 de abril a las 8:00 a.m., en el Teatro Metropolitano José Gutiérrez Gómez de la misma ciudad antioqueña.

Actualmente, la Junta Directiva de Nutresa está compuesta por los miembros patrimoniales Gabriel Gilinski, del Grupo Gilinski; Gonzalo Alberto Pérez, presidente del Grupo Sura; Jorge Mario Velásquez, presidente del Grupo Argos; y Juan Francisco Llano, presidente de Suramericana. En cuanto a los independientes, quienes han definido el rumbo de la compra en los dos primeros set, están: Jaime Alberto Palacio, Maximiliano Londoño Arango y Ricardo Fandiño de la Calle, puesto por el nuevo miembro.

En la Junta de Sura se encuentran Gabriel Gilinski; Carlos Ignacio Gallego, presidente de Grupo Nutresa; Jorge Mario Velásquez, de Argos y; Alejandro Piedrahíta, vicepresidente de Finanzas Corporativas del Grupo Argos. Entre los autónomos están Jaime Bermúdez, María Carolina Uribe y José Luis Pérez, puesto por Gilinski.

Para Arnoldo Casas, director de Inversiones para Credicorp Capital, Gilinski ha venido avanzando en su objetivo de conseguir mucho más poder político en el GEA, por lo que asegurar posiciones como las que le ofrecerían estas compañías facilitaría la toma de decisiones al interior del grupo, especialmente en lo que respecta a entidades como Bancolombia.

Así mismo, Diego Márquez, especialista en derecho financiero, corporativo y asociado del bufete Del Hierro Abogados, considera que en estas reuniones se verá una reconfiguración del poder corporativo. “Todas las empresas del GEA se han caracterizado por tener un gobierno corporativo muy sólido. La actitud para decidir en este caso va a ser pasiva y amable, esto con el objetivo de encontrar un consenso y gobernabilidad”, agregó.

Con las aceptaciones logradas, el empresario caleño pasaría a controlar 30,71% de Nutresa y 31,5% de la compañía de seguros

Esta empresa del GEA tiene participaciones en Nutresa, Cementos argos, Celsia y Sura. Esta última le abriría la puerta a Celsia