MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Expertos prevén que se presenten más OPA por el Holding de construcción y energía, en las que el empresario mejore el precio

A menos de una semana de que inicie el periodo de aceptación de la Oferta Pública de Adquisición (OPA) por Argos, Jaime Gilinski logró acumular mayor poder político en el Grupo Empresarial Antioqueño (GEA), tras poner tres puestos en la Junta Directiva de Sura, con Gabriel Gilinski y Ángela María Tafur como miembros patrimoniales, y José Luis Suárez Parra como independiente.

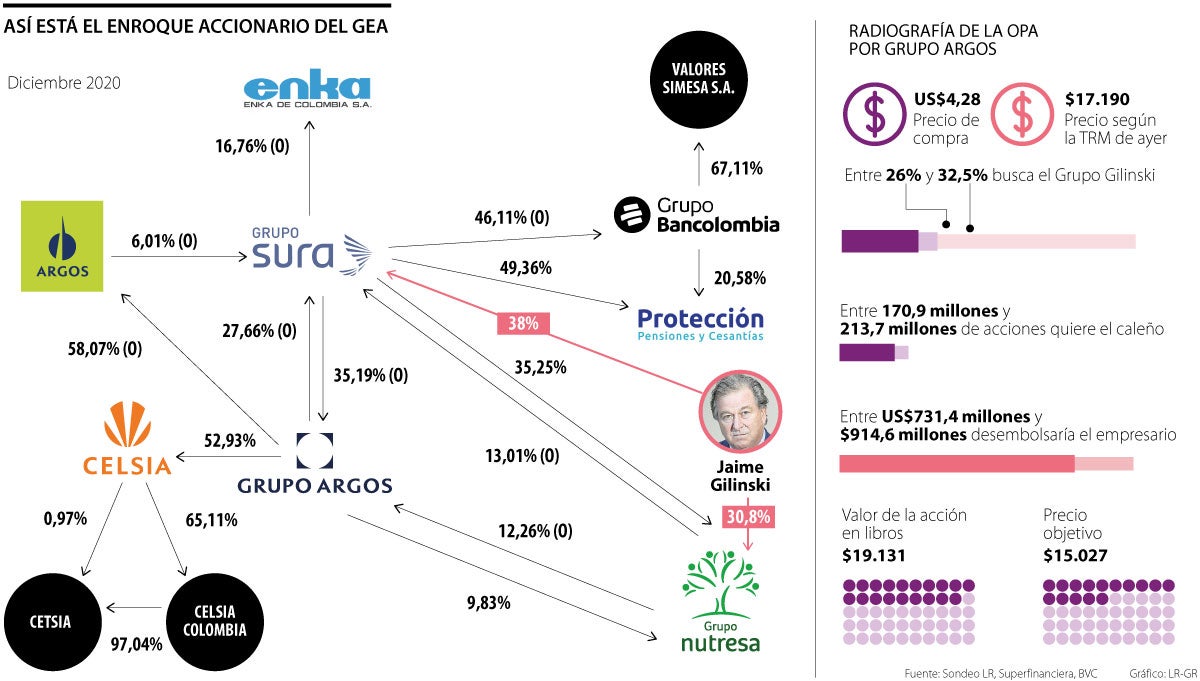

Luego de completar seis OPA, y tener una en curso, el empresario caleño se adentra cada vez más en el entramado económico y político del grupo paisa, en el que ya posee 30,8% de Grupo Nutresa, con dos puestos en el órgano directivo; y cerca de 38% en la compañía de seguros e inversiones.

La siguiente movida empezará en el mercado público el próximo 21 de junio: una OPA por Grupo Argos, con la que busca entre 26% y 32,5% de las acciones en circulación, pagando a US$4,28 cada una. Como se vio en las anteriores jugadas, se espera que la puja por dicho emisor vaya de las OPA a las juntas directivas. De ser exitosa la oferta, los expertos prevén que Gilinski logre al menos dos puestos en el órgano rector.

“Lo más posible es que se cumpla lo que inicialmente sucedió con Sura y Nutresa, con dos puestos en la Junta. Sin embargo, con el enroque, puede que se incremente su participación en alguna de las dos empresas”, indicó Guillermo Sinisterra, PhD en Economía de la Universidad de Nueva York y profesor de la Universidad Javeriana.

Aún si no consigue lo que busca en esta oferta, los expertos prevén que, tal como sucedió en ocasiones pasadas, se presenten OPA adicionales por el holding de construcción y energía. “Dada la forma de operar de los Gilinski, pueden venir otras ofertas, mejorando el nivel de precio, si se tiene en cuenta la valoración de la compañía”, indicó Édgar Jiménez, especialista en Finanzas de la Universidad de los Andes y docente de la Universidad Jorge Tadeo Lozano.

Dichos movimientos en el holding de construcción y energía serían determinantes para lograr control en el GEA. “Teniendo en cuenta las participaciones sobre Nutresa y Sura, estimamos que la “Ruta crítica de control” actual sobre el GEA pasa por el control de Grupo Argos”, explicó Andrés Duarte, director de renta variable de Corficolombiana.

Entre quienes pueden vender en esta nueva oferta están las Administradoras de Fondos de Pensiones (AFP), que poseen 91,5 millones de los títulos ordinarios de dicha compañía, es decir, 13,9% de las especies en circulación y 42,8% del máximo que busca el empresario caleño en esta oferta.

Según las cifras reportadas por la Superintendencia Financiera de Colombia (SFC), con corte al 30 de abril, Porvenir es el fondo de pensiones que acumula la mayor participación, con un total de 36,3 millones; seguido de Protección, con 30,9 millones; Colfondos, con 17,2 millones; y Skandia, con 6,9 millones.

Otros socios que podrían salir de sus títulos a través de la OPA son los accionistas minoritarios y extranjeros, a través del fondo bursátil iShares Colcap, que posee 3,1%.

A estos se suman otros actores como Amalfi, que posee 5,7%; Inversiones El Yarumo, que tiene 2,7%; Jmrv & Cia, con 0,9%; y Fundación Fraternidad Medellín, con 0,8%.

Solicitan reunión extraordinaria de Sura para decidir sobre OPA

Jaime Gilinski solicitó convocar una nueva reunión extraordinaria de accionistas del Grupo Sura para decidir sobre la venta de la participación que tiene la compañía en Grupo Argos, a través de la OPA. Dentro del documento dirigido a los revisores fiscales, el empresario caleño pidió que dicho encuentro se lleve a cabo el próximo miércoles 22 de junio, un día después de que inicie el periodo de aceptación de oferta. Así, la citación debería publicarse a más tardar el 16 de junio.

El empresario caleño ha conseguido 0,71% del máximo que busca en esta tercera oferta. El éxito dependerá de la decisión de Sura

Tal como estaba previsto en la primera convocatoria, de no realizarse esta en la fecha mencionada, los accionistas debían reunirse en una segunda fecha que estaba prevista para hoy 19 de abril

Se prevé que los títulos ordinarios de Nutresa e Inversiones Suramericana retomen mañana su cotización en el mercado bursátil