MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Cada acción de la empresa de seguros se pagará a US$9,88 y la de alimentos a US$10,48. Podrá aceptar la oferta con las comisionistas

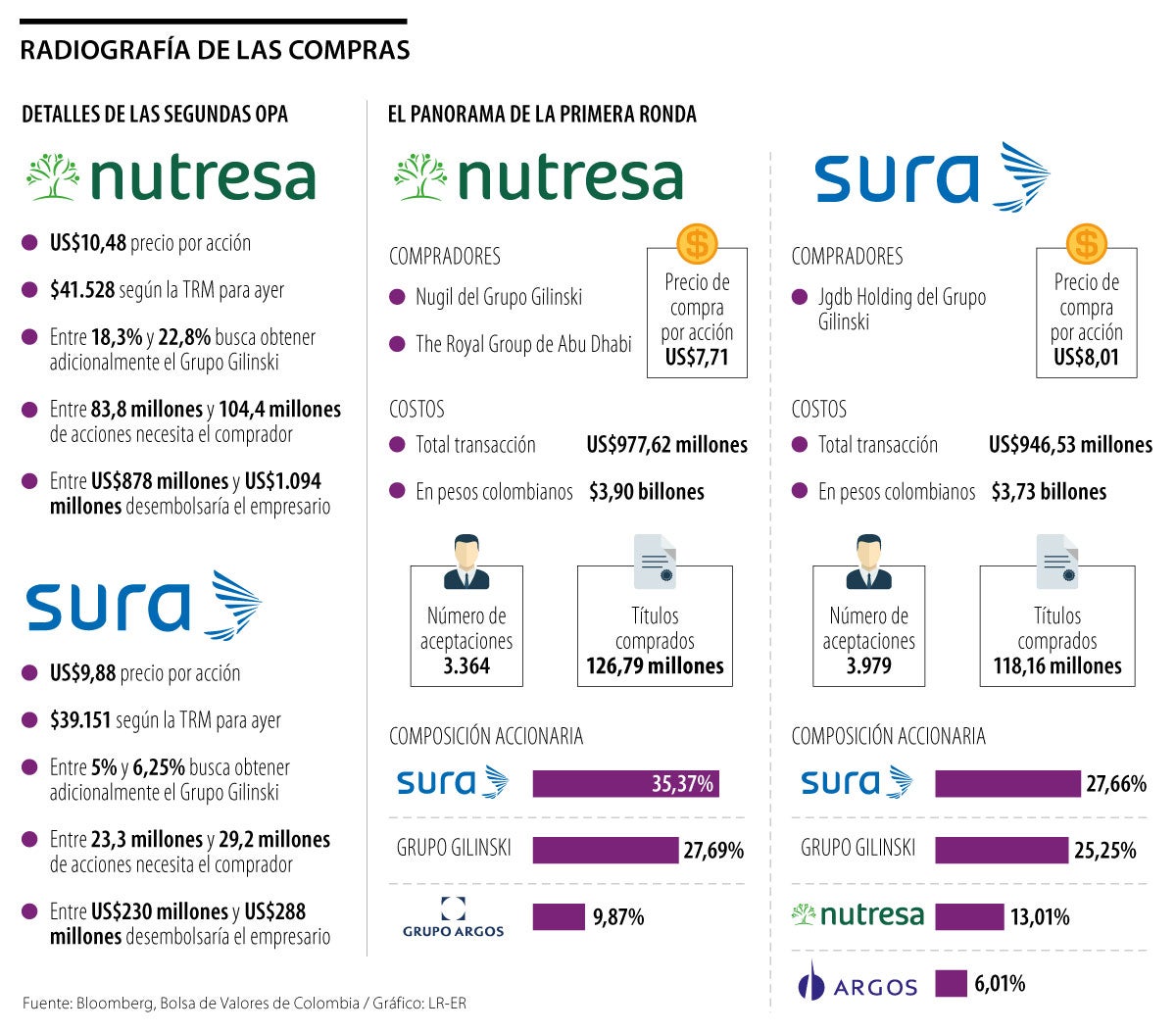

Desde hoy y hasta el próximo 28 de febrero, los accionistas del Grupo Sura y Nutresa podrán vender su participación en el segundo set de OPA presentadas por Jaime Gilinski. De conseguir el total que busca, el empresario caleño desembolsaría US$1.382 millones o $5,49 billones, si se tiene en cuenta la tasa de cambio para ayer.

Por el Grupo de Inversiones Suramericana la oferta contempla adquirir, como mínimo, 23,3 millones de acciones ordinarias, las cuales equivalen a 5% de las fracciones en circulación y como máximo 29,2 millones de especies equivalentes a 6,25% del emisor. Cada fracción se pagará a US$9,88 o $39.151.

Contrario a lo que sucedió en la primera compra, el oferente se comprometió a no modificar el máximo de la misma, pero si queda la opción de recibir menos de lo que le apetece.

El precio de la oferta está 56,94% por encima del que registraba el emisor cuando fue presentada la primera OPA ($25.140), 5,10% sobre su última cotización en el mercado y 24,69% sobre lo que pagó Gilinski en su primera movida ($31.642,70). El precio actual de las acciones está 17,7% arriba de lo desembolsado a inicio de año.

Para Arnoldo Casas, director de Inversiones para Credicorp Capital, como consiga moverse Gilinski va a depender del número de asientos que logre en la junta. “Desde el ángulo de la administración va a buscar optimizar muchos de los gastos que mantiene el grupo”, dijo.

En cuanto a Nutresa, el oferente quiere mínimo 83,8 millones de acciones, lo cual equivale a 18,3% de la compañía y máximo 104,7 millones de papeles igual a 22,8% del capital suscrito, fracciones por las cuales pagará US$10,48 o $41.528. Antes de la adjudicación se podrán modificar los límites de la compra.

Dicho nivel se encuentra 89,03% sobre el precio que registraba cuando fue presentada la primera oferta ($22.140). Además, está 2,58% sobre su última cotización en el mercado y 35,92% sobre lo que pagó el caleño en la primera ronda ($30.791). Su precio actual se mueve 31,4% sobre lo cancelado en enero.

Según Édgar Jiménez, especialista en Finanzas de la Universidad de los Andes y docente de la Universidad Jorge Tadeo Lozano, aumentar este factor le da mayores opciones de puestos y poder de decisión en la empresa, siendo esta una de sus principales motivaciones por ahora.

Cada socio podrá aceptar salir de su participación manifestando la intención de venta a través de su comisionista de bolsa de preferencia. La prima por la transacción de acciones será pagada por el mismo grupo a las firmas determinadas en el cuadernillo de OPA.

Plazo de aceptación de OPA podrá extenderse

Con la publicación de los cuadernillos de las ofertas de adquisición, se conocieron las especificaciones del proceso de las transacciones. El periodo de aceptación durará 15 días hábiles, aunque este plazo podrá extenderse hasta completar los 30 días hábiles por una sola vez y con antelación de al menos tres días laborales al vencimiento del plazo inicial. Bajo este panorama, el mercado vería el movimiento de las acciones de Nutresa y Sura hasta el 22 de marzo. No obstante, Gilinski no optaría por esta opción pensando en llegar con un porcentaje mayúsculo asegurado a las asambleas ordinarias en el tercer mes del año.

Tanto Argos como Sura lanzarán un OPA por 23,1% por la unidad de alimentos de Nutresa, pensada en los accionistas minoritarios

Grupo Sura, Grupo Argos y Grupo Nutresa confirmaron que en febrero se habían reunido en calidad de potenciales inversionistas