MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Luego de alcanzar solo 7,71% en la oferta, La Bolsa de Valores la declaró desierta. Empezaría una disputa legal al interior del GEA

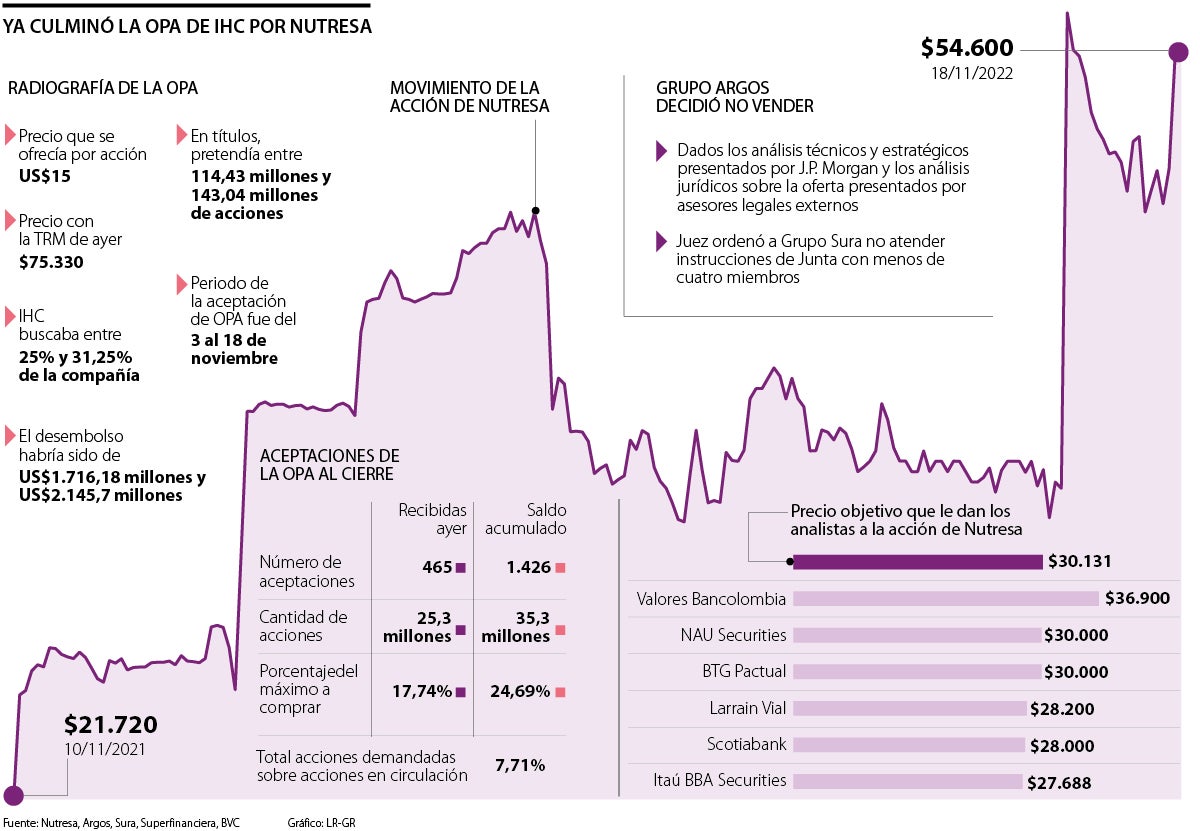

Tras 10 días del periodo de aceptación de la Oferta Pública de Adquisición (OPA) que presentó International Holding Company (IHC) por Nutresa, la empresa árabe solo logró 7,71% de las acciones en circulación y, como no liberó los mínimos de la oferta, la Bolsa de Valores de Colombia (BVC) la declaró desierta.

Con esto, se cierra otro capítulo de las OPA al interior del Grupo Empresarial Antioqueño (GEA); y la participación accionaria en Nutresa queda igual a como estaba cuando se conoció la OPA de IHC: Sura sigue siendo el mayor socio, con 35,23%; seguido de Jaime Gilinski, a través de Nugil, con 31,09%; y de Argos, con 9,9%.

El éxito de esta última oferta dependía de que los mayores socios de la compañía decidieran vender, pues solo con el flotante IHC no lograría el mínimo de 25% que pretendía en la multilatina de alimentos.

Por un lado, Grupo Argos optó por no participar en la OPA, teniendo en cuenta análisis técnicos y estratégicos presentados por JP Morgan y los análisis jurídicos sobre la oferta presentados por asesores legales externos.

Por el otro, en medio de disputas jurídicas en Grupo Sura, la sociedad no vendió su participación en la OPA. Lo anterior, luego de que un juez ordenó a los representantes legales de la compañía no atender instrucciones que provengan de Junta Directiva con menos de cuatro miembros. Con ello, la empresa no acató la decisión que tomaron miembros del órgano rector en una reunión celebrada el pasado 10 de noviembre, sobre vender en la OPA.

“Ahí sí no había duda alguna. No debía tomar como válida la decisión de la junta y debía abstenerse sí o sí”, indicó Diego Márquez, socio de MQA Abogados.

Además del plano económico y societario, las movidas al interior del GEA han pasado al plano jurídico, pues con esta última oferta aún quedarían disputas sobre la legalidad de la decisión de la Junta de Grupo Sura en cuanto a participar en la OPA de IHC, así como análisis del deber fiduciario de los administradores e incluso reclamos por perjuicios.

“Ahora lo que habrá son discusiones judiciales sobre si se cumplieron, o no, los deberes fiduciarios. Pero Gonzalo Pérez (el presidente de Grupo Sura) ya se podrá defender diciendo que estaba amparado por una decisión judicial” Márquez.

Para Édgar Jiménez, especialista en Finanzas de la Universidad de los Andes y docente de la Universidad Jorge Tadeo Lozano, “con estos hechos, la contraparte puede demandar y exigir algún tipo de derecho o indemnización, pues, pudiendo vender a un buen precio, no lo hicieron. Incluso las personas naturales podrían emprender alguna acción jurídica dado que había una oportunidad a buen precio”.

Los expertos esperan que continúen las jugadas al interior del Grupo Empresarial Antioqueño (GEA), no solo a través de nuevas ofertas, sino también en cuanto a la disputa jurídica.

“Vendrían más ofertas, el tema es saber cuando. Esto apenas comienza, el GEA ha mostrado la fuerte estructura del enroque y su capacidad para mantenerse. Sin embargo, es compleja la dinámica del gobierno corporativo, que ha sido ajustada múltiples veces, junto a ataques contra directivos”, indica Diego Palencia, vicepresidente de investigaciones de Solidus Capital Banca de Inversión.

Mientras que Andrés Moreno, analista financiero y bursátil, aseguró que “lo que viene es una estrategia de desgastar al GEA con temas jurídicos”.

Los analistas concuerdan en que la jugada está lejos de terminar. “Puede haber muchas más OPA y más ataques al enroque. Falta poco para que Gilinski logre su objetivo, pero ahora vienen los temas judiciales, la historia se va a repetir de forma similar a lo que les había sucedido a ambas partes en el pasado, con Bancolombia”, dijo Jiménez.

La próxima semana se reúnen los socios de Sura para conformar una nueva Junta

Este año, los socios de Grupo Sura se han reunido más de 10 veces, bien sea para cambiar su Junta Directiva, para decidir sobre inhabilidades de los miembros del órgano rector a la hora de decidir en las OPA o, incluso, para hablar de ‘acuerdos complejos’ de la compañía. El próximo martes 22 de noviembre se volverán a reunir para nombrar a un nuevo órgano directivo, tras las renuncias de Luis Javier Zuluaga Palacio, Sebastián Orejuela Martínez, Santiago Cuartas Tamayo y Pablo Londoño Mejía.

Previo al encuentro, la compañía ratificó su cambio en el número de miembros independientes y patrimoniales en la Junta Directiva

La comisionista de bolsa prevé que el empresario caleño obtenga una participación de 25% en cada empresa que reduciría su liquidez