MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Tras invertir cerca de $10 billones desde noviembre del año pasado, Jaime Gilinski alcanzó poder político y económico dentro del grupo paisa

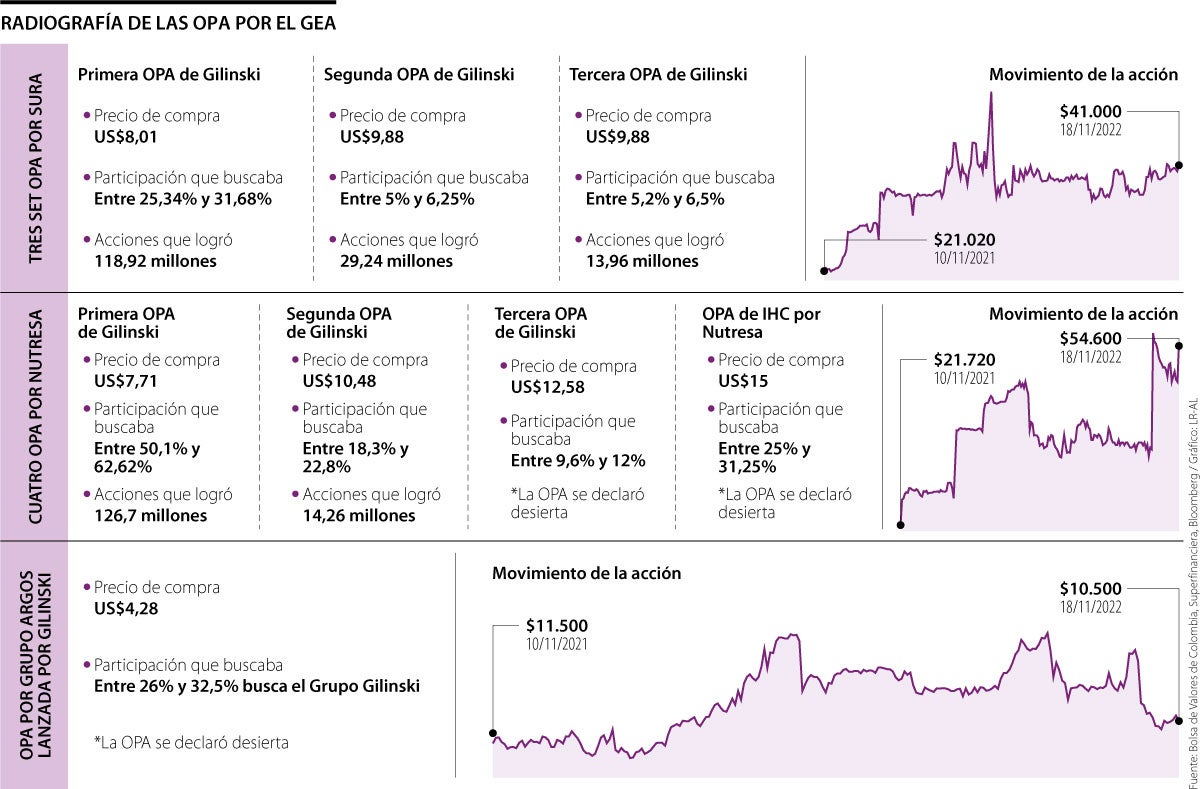

En noviembre del año pasado comenzó una de las estrategias empresariales y bursátiles que ha sido noticia en todo 2022: la jugada del Grupo Gilinski por adentrarse en el Grupo Empresarial Antioqueño (GEA).

Después de siete OPA, una inversión cercana a los $10 billones y una lluvia de asambleas de accionistas, Jaime Gilinski no consiguió el control de las empresas, pero logró poder económico y político dentro del grupo paisa.

En Nutresa, la empresa en la que empezó la jugada en noviembre del año pasado, consiguió 31% de las acciones en circulación tras tres set de OPA. Mientras que en Grupo Sura logró 34,5% a través de las ofertas y, con un adicional que compró en el mercado público, Gilinski se convirtió en el mayor socio de la compañía, con 38% de participación.

En la séptima intención de compra, esa vez por Grupo Argos, el inversionista solo logró 11,08% de las especies en circulación y, como no liberó los mínimos de la oferta, la Bolsa de Valores de Colombia (BVC) la declaró desierta.

La estrategia del empresario pasó de las OPA a las Juntas Directivas. Desde marzo, los socios de las compañías se reunieron varias veces para cambiar a los miembros de sus máximos órganos rectores. Finalmente, Gilinski logró dos de siete sillas posibles en la multilatina de alimentos, con Ricardo Fandiño de la Calle como patrimonial y Christian Murrle, como independiente. Mientras que en Sura alcanzó tres sillas, con Ángela María Tafur, María Ximena Lombana y Andrés Bernal.

Para Édgar Jiménez, especialista en Finanzas de la Universidad de los Andes y docente de la Universidad Jorge Tadeo Lozano, “alcanzó un poder político muy grande, que lo daba el mismo poder económico. No cualquiera tiene algo más de $10 billones disponibles para comprar compañías de esa magnitud”.

En septiembre, un nuevo jugador llegó a las movidas dentro del GEA: International Holding Company (IHC), una empresa árabe que presentó una OPA para comprar entre 25% y 31,25% de Nutresa. Pero el panorama ya era distinto: tras las ofertas de Gilinski, el flotante de la empresa no era suficiente para alcanzar el mínimo y, entonces, para que la OPA fuera exitosa, los grandes socios de la compañía habrían tenido que vender.

Por un lado, Argos, con 9,9% de participación, decidió no participar en la OPA, teniendo en cuenta análisis técnicos y estratégicos presentados por JP Morgan y los análisis jurídicos sobre la oferta presentados por asesores legales externos.

Por el otro, en medio de disputas jurídicas en Grupo Sura, la sociedad no vendió su participación en la OPA. Con lo anterior, el oferente solo alcanzó 7,71% de las acciones en circulación de Nutresa y, como no liberó los mínimos, la Bolsa de Valores de Colombia (BVC) la declaró desierta.

Ahora bien, además del plano económico y societario, las movidas al interior del GEA han pasado al plano jurídico, pues con esta última oferta aún quedarían disputas sobre la legalidad de la decisión de la Junta de Grupo Sura sobre participar en la OPA, así como análisis del deber fiduciario de los administradores e incluso reclamos por perjuicios.

“Ahora lo que habrá son discusiones judiciales sobre si se cumplieron, o no, los deberes fiduciarios. Pero Gonzalo Pérez (presidente de Grupo Sura) ya se podrá defender diciendo que estaba amparado por una decisión judicial”, indicó Diego Márquez, socio de MQA Abogados.

Para Diego Palencia, vicepresidente de investigación de Solidus Capital, “no hay precedentes cercanos en la historia empresarial de una compra hostil de esta magnitud. Se ha vuelto un caso de estudio muy importante en campos como las finanzas corporativas, el gobierno corporativo y ciencia jurídica y legal de los estatutos de grupos empresariales en Latinoamérica.

Los analistas concuerdan en que la jugada al interior del GEA está lejos de terminar. “Puede haber muchas más OPA y más ataques al enroque. Falta poco para que Gilinski logre su objetivo, pero ahora vienen los temas judiciales, la historia se va a repetir de forma similar a lo que les había sucedido a ambas partes en el pasado, con Bancolombia”, dijo Jiménez.

Habría medidas penales

LR conoció que podría haber medidas judiciales e incluso penales en contra de los miembros de la Junta Directiva de Sura que renunciaron antes de la decisión de la OPA.

Se espera que la tensión al interior del GEA escale en otras jurisdicciones, incluyendo la penal, pues cualquier accionista de Sura podría demandar a los representantes legales por no acatar la decisión de la Junta. De igual forma, si se encontrara que la Junta del 10 de noviembre fue ilegal, quienes tomaron la decisión de vender quedarían expuestos a repercusiones judiciales. También, quienes renunciaron al órgano decisorio podrían enfrentar procesos en su contra por faltar a sus deberes como administradores. En juego, para todas las partes, están no solo la reputación y los cargos corporativos, sino también el patrimonio personal.

Demandas de Sura y Argos cayeron en el mismo juzgado

La República conoció que Grupo Sura y Argos demandaron por la decisión de la Junta Directiva de la compañía de seguros e inversiones de vender en la OPA y ambos procesos llegaron al Juzgado 5 de Medellín. El mismo día surtió el proceso de Grupo Sura, que usualmente dura un mes, en promedio. El juez ordenó a Sura no atender instrucciones de Junta con menos de cuatro miembros.

El empresario también tendría participación indirecta en el holding, dadas las acciones que logró en Sura y Nutresa en las anteriores OPA

La dinámica de la BVC ha facilitado que Colombia se aleje de los efectos económicos extranjeros. El Colcap ha crecido más de 15%