MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Hasta el momento ostenta 30,8% en el Grupo Nutresa y 34,5% en el Grupo Sura tras seis ofertas presentadas desde noviembre

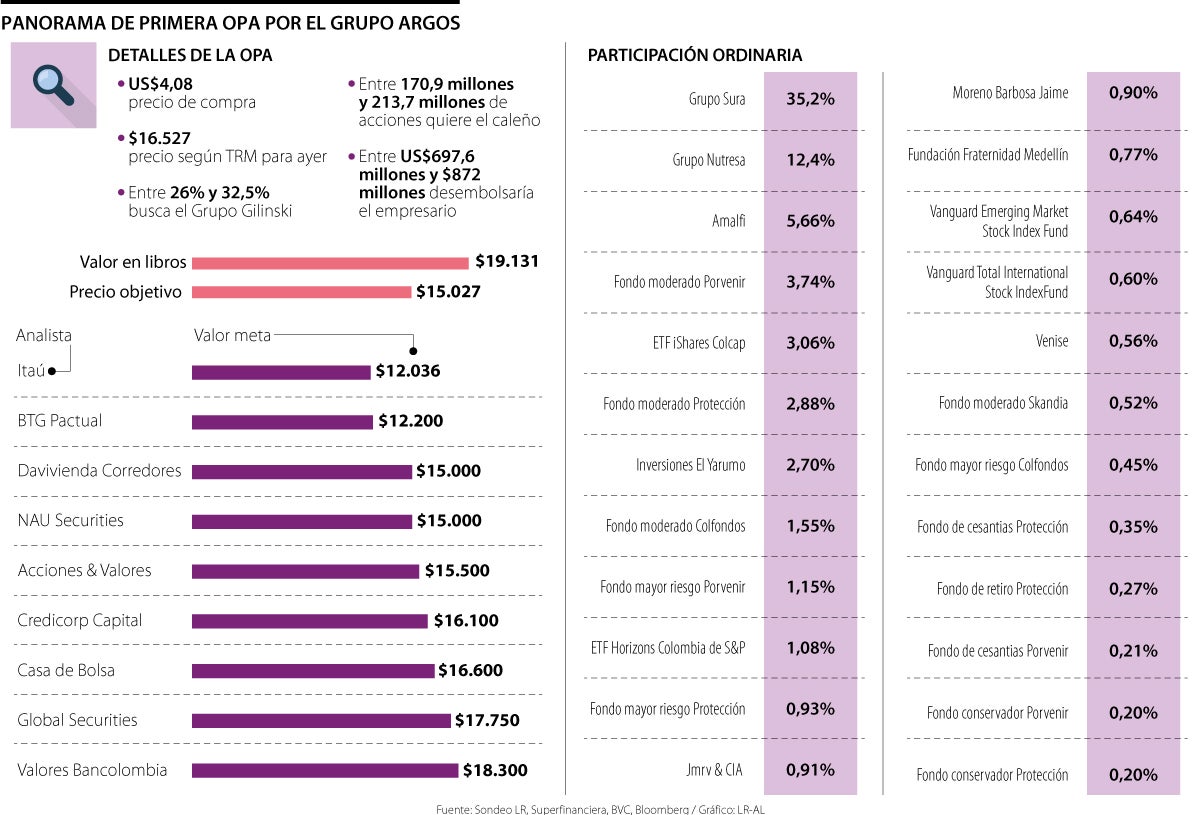

No contento con lo conseguido hasta ahora, Jaime Gilinski decidió dar un nuevo paso en su estrategia de filtrar el enroque accionario del Grupo Empresarial Antioqueño (GEA). Si bien ya completa una participación de 30,8% en el Grupo Nutresa y 34,5% en el Grupo Sura, el empresario caleño lanzó una nueva apuesta por entre 26% y 32,5% de las acciones en circulación del Grupo Argos.

En horas de la noche del pasado jueves, la Superintendencia Financiera de Colombia (SFC) ordenó suspender la acción ordinaria de esta compañía en la Bolsa de Valores de Colombia (BVC) ante la presentación de la primera intención de compra sobre dicho emisor, y la séptima desde que Gilinski inició su juego de ajedrez. Detrás de la transacción está Nugil S.A.S., la misma sociedad que se coló en el listado de los principales socios de la multilatina de alimentos.

El inversionista pretende entre 170,9 millones y 213,7 millones de títulos, por los cuales estaría dispuesto a cancelar por cada uno US$4,08 o $16.527 según la Tasa Representativa del Mercado (TRM) para ayer. En total, desembolsaría entre US$697 millones y $872 millones, mientras que, en moneda local, el monto oscilaría entre $2,82 billones y $3,53 billones. Hasta el momento, Gilinski ha desembolsado más de US$2.499 millones.

Con dicha propuesta se abre un nuevo capítulo dentro de la estrategia corporativa del empresario, quien dio inicio a su plan el pasado 11 de noviembre de 2021, cuando la SFC ordenó suspender la cotización de las acciones del Grupo Nutresa. Semanas después, dobló su apuesta y presentó una nueva intención de adquisición sobre Grupo Sura.

El 12 de enero de este año finalizó el periodo de aceptación de OPA y el comprador se quedó con 27,6% de la empresa de alimentos tras pagar US$977 millones, y 25,2% de la compañía de seguros e inversiones con un desembolso de US$946 millones. No contento con esta participación, el mismo día en que se adjudicaron las OPA lanzó una nueva oferta que le otorgó 3,2% adicional en Nutresa, logrando 30,8%, por US$148 millones; mientras que en Sura consiguió 6,4% más para llegar a 31,6%, pagando US$288 millones.

Adicionalmente, una tercera ronda se llevó a cabo entre abril y mayo. En dicha ocasión el empresario consiguió sumar 2,99% adicional a su cartera en Inversiones Suramericana tras pagar más de US$137,9 millones a US$9,88 cada papel. En contraste, aunque llegó a ofrecer US$12,58 por cada papel de la empresa de alimentos, en donde quería entre 9,6% y 12%, la misma Bolsa de Valores declaró desierta la compra al no cumplir los mínimos establecidos en el cuadernillo inicial.

Según Guillermo Sinisterra, PhD en Economía de la Universidad de Nueva York y profesor de la Universidad Javeriana, “Argos es una compañía atractiva para el Grupo Gilinski desde el punto de vista estratégico. Desde allí puede consolidar su poder sobre los otros grupos grandes como Nutresa y Sura, para finalmente llegar la joya de la corona, Bancolombia. Con esto pueden volver a cambiar el número de sillas en las juntas directivas”.

¿Qué sigue en la OPA?

Si no se realizan requerimientos adicionales y las garantías bancarias son presentadas ante la BVC, el próximo viernes se daría la aprobación de la nueva OPA presentada sobre Grupo Argos.

Luego de que se dé luz verde por parte del órgano regulador, el oferente tendrá que publicar simultáneamente el cuadernillo de oferta y el primer aviso del proceso a través de medios masivos de comunicación.

En un rango de cinco días calendario está obligado a mover tres avisos de oferta. En estos deberá incluir el plazo de aceptación de OPA, el cual no debe ser menor a diez días ni superior a 30 días hábiles. Así mismo, se especificarán los detalles de la compra, la composición accionaria del emisor objeto de compra y la intención del inversionista al presentar una propuesta de este tipo.

Este podrá prorrogar el plazo inicial por una sola vez y con antelación de al menos tres días hábiles al vencimiento del plazo mencionado en un principio. Dicha extensión no podrá superar el plazo máximo señalado y deberá ser comunicada a los interesados mediante un aviso publicado en el mismo medio en el que se difundió el aviso de oferta inicial y mediante los canales establecidos.

Una vez concluida la OPA, la bolsa tiene hasta cinco días calendario para confirmar y adjudicar la venta. Cumplido este debido proceso, quienes decidieron vender recibirán el pago tres días después, bien sea en dólares, o en moneda local. En contraste, quien quiera presentar una oferta competitiva tendrá hasta tres días antes de vencer el periodo de aceptación.

Diego Palencia, vicepresidente de Investigaciones y Estrategia de Solidus Capital, aseguró que este paso intermedio en Argos pone en evidencia, desde el punto de estructura de capital y finanzas corporativas, el interés de Gilinski por la entidad financiera del grupo.

“El precio ofrecido por dicha compañía refleja una estrategia similar al resto de las OPA, en las cuales ha buscado aprovechar los desequilibrios del valor intrínseco de la acción en función de un precio barato en pantalla. Aquí comienza una nueva temporada en torno a la búsqueda de Gilinski por controlar el GEA”, concluyó.

Precio de la oferta se encuentra 22% por encima del valor de la acción en la BVC

La propuesta de compra presentada por Jaime Gilinski asciende a $16.527, según la Tasa Representativa del Mercado (TRM) para ayer, lo cual representa un valor 22% por encima del precio al que cerró la acción de Grupo Argos el pasado jueves en la Bolsa de Valores de Colombia ($13.540). Cuando se compara la séptima OPA del caleño sobre el Grupo Empresarial Antioqueño (GEA) con el valor en libros del emisor al que le apunta, la brecha es de -13,6%. Hoy, el precio objetivo de los analistas está en $15.027.

La compañía de seguros e inversiones había suspendido la búsqueda para cumplir con la regla de pasividad en medio de la OPA

GEA agrupa a muchas de las empresas más importantes de Colombia, entre ellas la productora de alimentos Nutresa