MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Se han sellado intercambios previos como el de Bavaria y Grupo Éxito, pero al parecer ninguno de la magnitud del Grupo Empresarial Antioqueño y Jaime Gilinski

El mercado local está próximo a registrar uno de los intercambios accionarios más grandes de toda su historia.

Tres de sus principales grupos empresariales, Grupo Sura, Grupo Nutresa y Grupo Argos,anunciaron el pasado 24 de mayo, el que sería el inicio de este hecho histórico para el panorama bursátil del país.

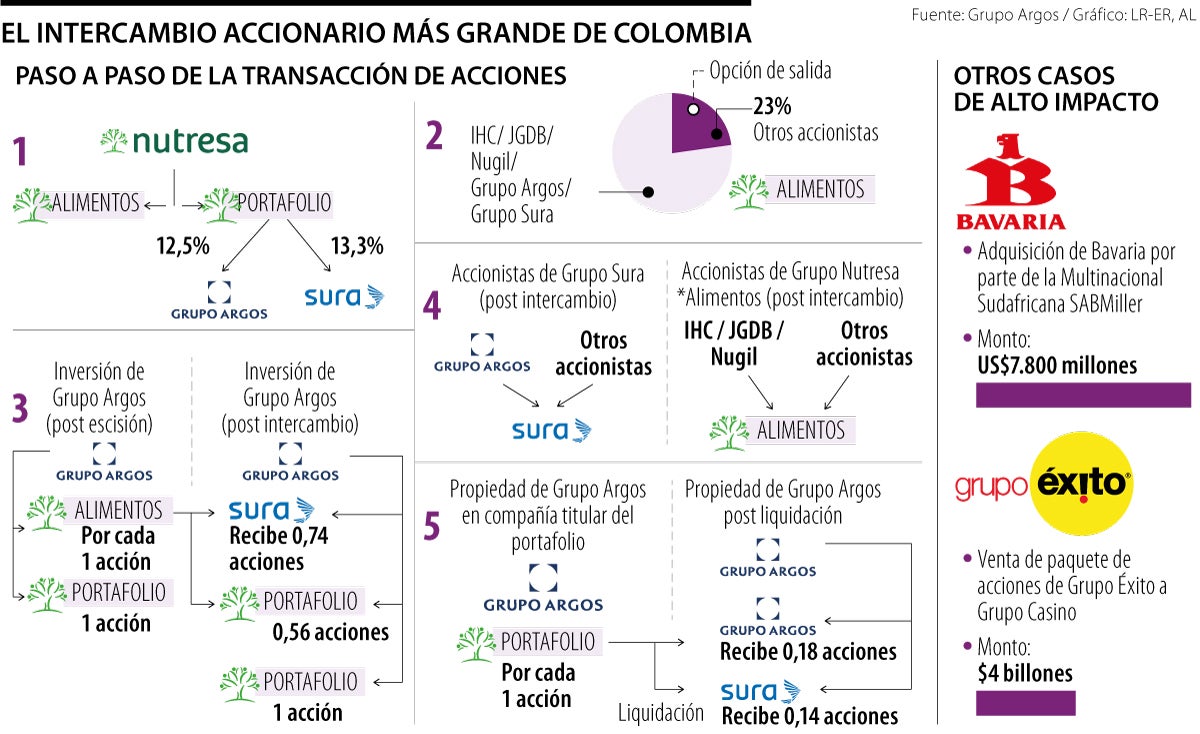

Como se sabe, el mes pasado se comunicó que el Grupo Gilinski entregaría sus acciones de Grupo Argos y Grupo Sura a cambio de quedarse con mínimo 87% de Grupo Nutresa, y el viernes de la semana pasada dicha información se enriqueció cuando los grupos dieron indicios de cómo se llevaría a cabo dicha transacción.

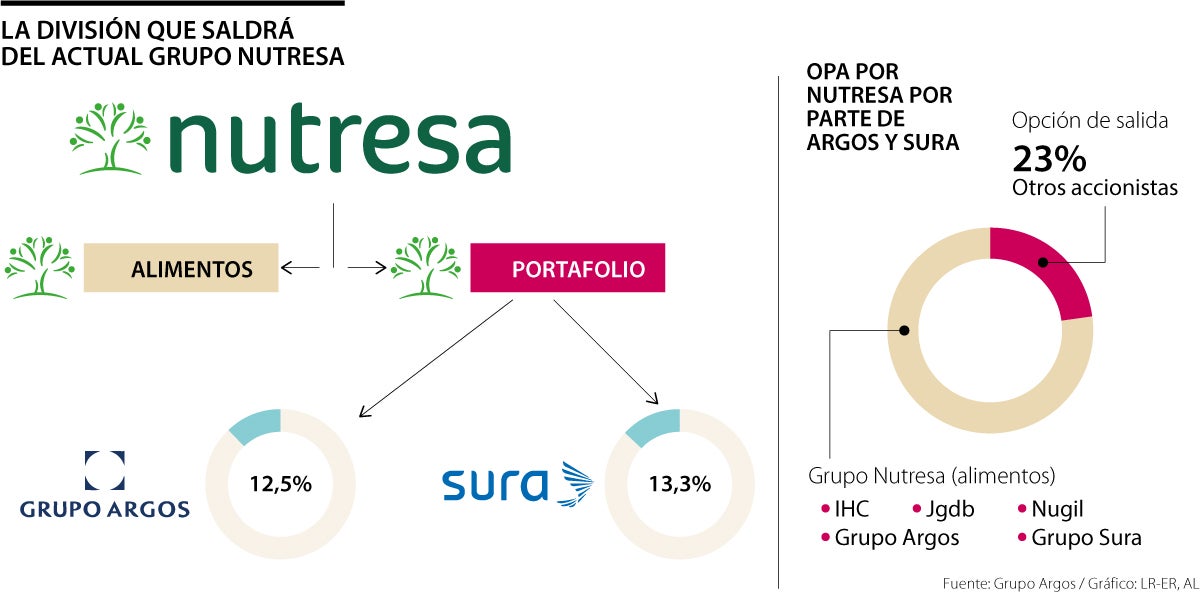

El plan, en resumen, es que Nutresa quede dividida en dos unidades, una llamada ‘portafolio’ que será de inversiones en el mercado accionario y otra, que es su naturaleza, la producción de alimentos. Mientras que paralelo a esa operación, Gilinski y el GEA crearán un Patrimonio Autónomo donde se darán los cruces de participaciones.

Todo el trámite, según el documento, “contempla el intercambio de 254 millones de acciones de Grupo Nutresa (56%) - con lo cual Jgdb, Nugil e IHC Capital Holding llegarían hasta 87% de participación en Grupo Nutresa- por 189 millones de acciones de Grupo Sura (41%) y 144 millones de acciones de la nueva sociedad titular del portafolio (31%)”.

Esto conllevaría a una transacción de millones de acciones, que sí de da, para los expertos ubicaría esta movida como la más grande en la historia del país.

“El GEA tiene un peso significativo en el Msci Colcap, representando más de 52% del índice; por lo tanto, este intercambio se considera un hito importante en el mercado local”, expresó Yovanny Conde, cofundador de Finxard.

En la misma línea, Diego Márquez, director en MQA Abogados, indicó que, “hubo una operación muy grande e importante como la de Bavaria. También fue un “intercambio”. Ahora, esta es una transacción muy grande, si no es la primera, es la segunda más grande”.

Y es que precisamente el intercambio que menciona Márquez fue bastante importante, pues en 2005 la multinacional sudafricana SABMiller adquirió Bavaria obteniendo una participación accionaria de 71,8%, equivalente a más de US$7.800 millones.

Pero no es la única, pues en 2019 se concretó otra de las más importantes, la venta de un paquete de acciones de Grupo Éxito a Grupo Casino por arriba de $4 billones.

Si bien, fueron dos hitos relevantes en la historia bursátil de Colombia, hay quienes aseguran que no se compraran con lo ocurrido en el GEA.

“Las últimas movidas grandes, pero no comparables, fueron Bavaria y Éxito. Bavaria fue de US$7.800 millones, Éxito de esos $4 billones. En este intercambio se estará moviendo una cifra superior sólo en Nutresa”, explicó Diego Palencia, VP de investigaciones en Solidus Capital.

Y es que, al hablar de montos, los expertos dicen que aún es difícil cuantificar, pero puede ser una cifra superior a las que se vieron en las historias pasadas.

“Probablemente podemos ver movimientos del orden de los US$9.000 millones. Solo el movimiento de Nutresa puede ser de US$3.500 millones”, añadió Palencia.

Por lo pronto, de darse el desenroque como se tiene planeado, efectivamente sería el intercambio de acciones más grande de la historia de Colombia.

Según el flotante que quedé en el mercado, la acción de dicho emisor podría salir del índice Msci Colcap al no cumplir los requisitos

El número de aceptaciones por Nutresa llega a 46, equivalentes a 168.748 o 0,16% del máximo que pretende el empresario caleño

La especie ha repuntado 85,3% en el último año. si se analiza su comportamiento desde su nivel máximo, ha retrocedido 26,7%