MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Tras siete ofertas de Gilinski y una inversión cercana a $10 billones, expertos dicen que las jugadas no han terminado contra el GEA

En noviembre del año pasado empezó la jugada de Jaime Gilinski por adentrarse en el enroque del Grupo Empresarial Antioqueño (GEA), iniciando por Grupo Nutresa.

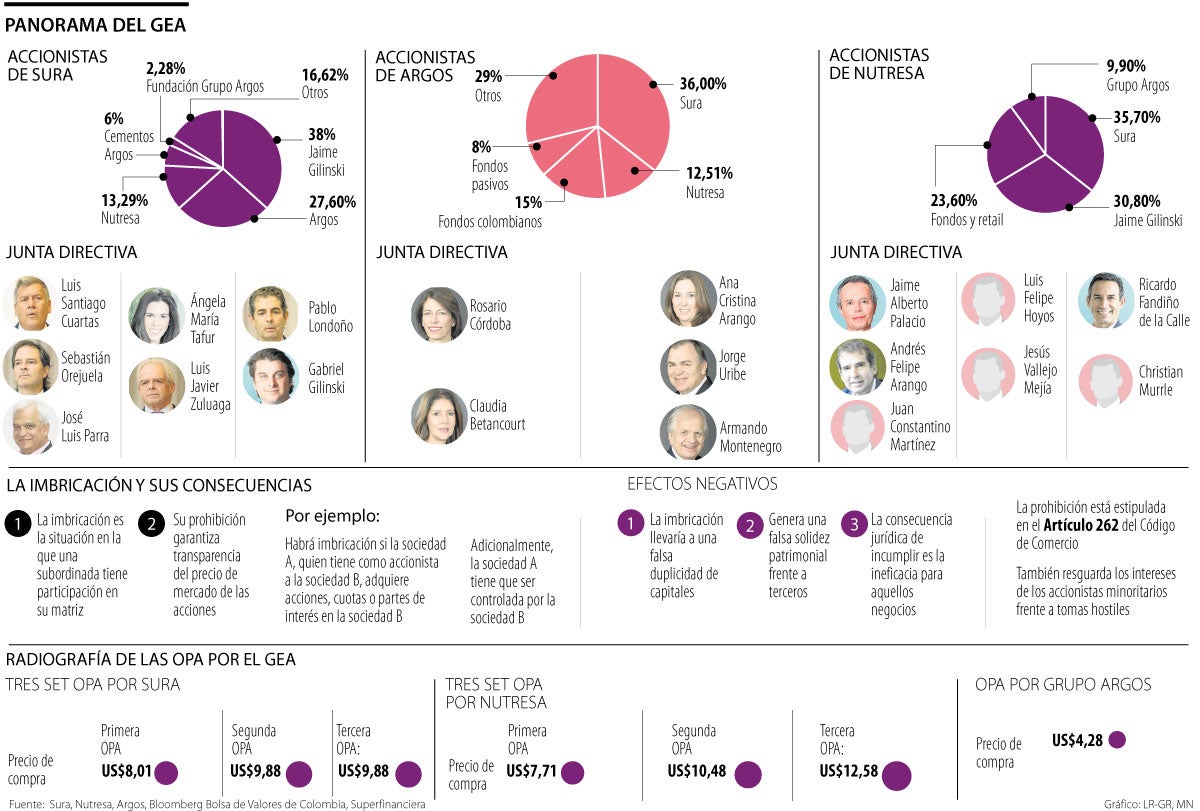

La estrategia ha pasado por diferentes fases, alcanzando hasta siete ofertas por tres compañías del sindicato paisa, y siguiendo por la búsqueda de puestos en las Juntas Directivas. Ahora, la contienda en el GEA está pasando por una etapa legal, pues la Superintendencia de Sociedades solicitó a la Superfinanciera indagar por un presunto control conjunto o individual en Sura, Argos y Nutresa.

Después de que la última OPA por el holding de construcción y energía se declarara desierta, la jugada se ha mantenido en relativa calma en términos económicos. De hecho, el empresario caleño manifestó su intención de no presentar más OPA por Argos y centrarse en la rentabilidad de Sura y Nutresa. Sin embargo, el mercado prevé que continúen las movidas en el GEA, con nuevas OPA o una estrategia de compra de acciones a través del mercado público.

“Una compra hostil es una estrategia de muy largo plazo, por tanto, la estrategia de control y gobierno corporativo es de largo aliento. Normalmente al inicio de una OPA no se lanzan tantas operaciones continuas, pero en el caso de Gilinski esa fue su estrategia principal”, indicó Diego Palencia, vicepresidente de Investigaciones de Solidus Capital Banca de Inversión.

Eso sí, las opiniones están divididas en cuanto a cuál sería su próximo movimiento. Por un lado, algunos expertos señalan que iría por más acciones de Sura, con el fin de tener control de la compañía y, así, llegar a Bancolombia. Mientras que otros sostienen que presentaría otra OPA por Grupo Argos, e incluso podría comprar títulos de Nutresa a través de la bolsa.

“Gilinski ya tiene parte del control de Bancolombia, de forma indirecta con lo que ha obtenido hasta ahora, pero lo puede incrementar. Y creo que va a volver por Grupo Argos, pero le toca ofrecer mucho más”, dijo Guillermo Sinisterra, PhD en Economía de la Universidad de Nueva York y profesor de la Universidad Javeriana.

La estrategia que utilizó el empresario caleño en las ofertas fue aumentar el precio por acción cada que lanzaba una nueva, por lo que, para los expertos, esta vez tendrá que ofrecer un mayor valor con el fin de que los accionistas decidan salir de sus participaciones.

“El nuevo paso es complejo. En Argos no funcionó y en parte fue así porque ya muchos accionistas han visto que en versiones anteriores no ha sido un buen negocio lanzarse en la primera, sino tal vez esperarse. La próxima vez que lance una OPA tendrá que ofrecer un precio sumamente atractivo”, indicó Édgar Jiménez, especialista en Finanzas de la Universidad de los Andes y docente de la Universidad Jorge Tadeo Lozano.

Además, las ofertas presentadas por Gilinski han generado múltiples cambios dentro del sindicato paisa, tanto en la composición accionaria como en las Juntas Directivas.

En Grupo Nutresa, la multilatina de alimentos, consiguió 30,8% de las acciones en circulación tras tres set de OPA. Mientras que en Grupo Sura logró 34,5% a través de las ofertas y, con un adicional que compró a través del mercado público, Gilinski se convirtió en el mayor socio de la compañía, con 38% de participación.

La estrategia del empresario pasó de las OPA a las Juntas Directivas. Desde marzo, los socios de las compañías se reunieron más de cinco veces para cambiar a los miembros de sus máximos órganos rectores. Finalmente, logró dos de siete sillas posibles en Nutresa, con Ricardo Fandiño de la Calle como patrimonial y Christian Murrle, como independiente. Mientras que en Sura alcanzó tres sillas, con Gabriel Gilinski y Ángela María Tafur como patrimoniales y José Luis Suárez como independiente.

La etapa legal

Recientemente se conoció la solicitud de la Superintendencia de Sociedades para indagar por un presunto control conjunto o individual en las tres empresas.

Abogados y cercanos al caso aseguran que este proceso podría tardar más de lo esperado, y que este “es solo el comienzo”. La clave aquí será la diferencia entre enroque e imbricación, teniendo en cuenta que esta última está prohibida en el país, por el control que implica.

“Existe la posibilidad de que pueda existir un control conjunto, dependerá de si se dan o no los supuestos legales de la Ley 222 de 1995 y la Circular Única de la Supersociedades. “La Superintendencia tendría facultades para revisar las operaciones entre entidades vinculadas para cerciorarse de su naturaleza y que las operaciones se celebraron en condiciones de mercado”, manifestó Andrés Crump, socio de Baker McKenzie.

Las compañías implicadas en la solicitud de indagación aseguran que son independientes y que, a pesar de las participaciones cruzadas entre sí, no ejercen control sobre las otras.

La idea sería puesta a consideración el próximo 25 de marzo durante la asamblea de accionistas ordinaria. Actualmente tiene 31,6%

Se concluyó que las transacciones con socios estratégicos en los Estados Financieros Separados y Consolidados siguieron normas

Los encuentros se llevarán a cabo el próximo 19 de abril. Al cuarto día de aceptación, Gilinski ya logró 1,44 millones de acciones en Sura