MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Argos y Sura explicaron que el segundo semestre sería el del trámite y desarrollo, además aclararon que los títulos no tendrán derecho a voto

Gonzalo Pérez y Jorge Mario Velásquez, presidentes de Grupo Sura y Grupo Argos, respectivamente, ayer tuvieron una primera llamada con accionistas de las empresas para aclarar dudas del acuerdo de movimiento de acciones y su posterior enajenación de Nutresa, según lo pactado con Jaime Gilinski y la familia real de Abu Dabi.

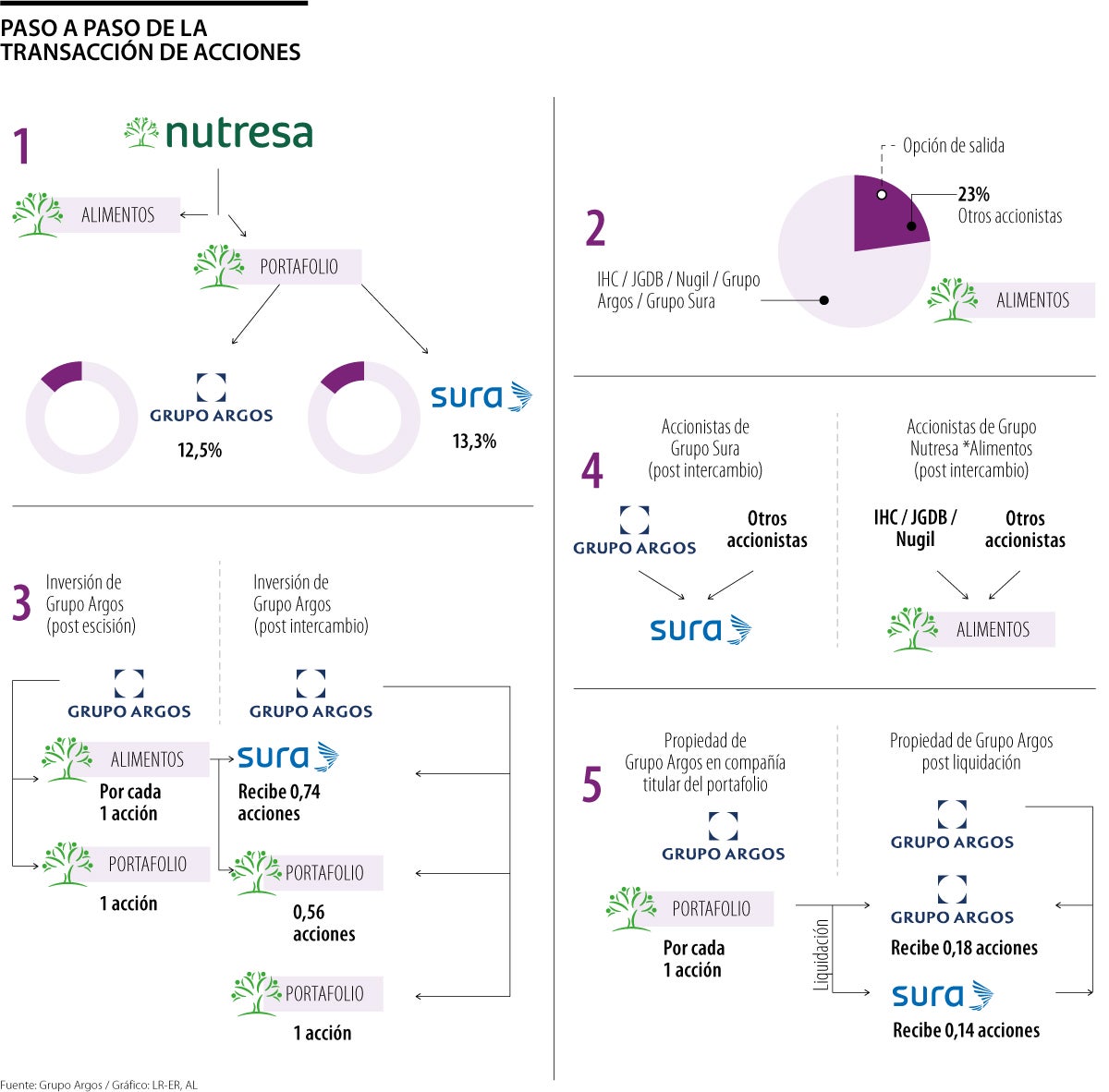

La transacción que está sujeta a la aprobación de las autoridades locales fue dividida en varias etapas. En primer lugar, Nutresa se dividirá en dos (Nutresa Alimentos y Nutresa Portafolio), mientras que paralelo a esa operación, Gilinski y el GEA crearán un Patrimonio Autónomo donde se darán los cruces de participaciones.

En total son cinco tiempos para el negocio, por lo que Gonzalo Pérez detalló que una primera meta sería concretar todo hasta diciembre. “Hemos conversado con los reguladores, incluso de otros países, para que precisamente, evitando estos periodos que generan incertidumbre, reduzcamos el tiempo al mayor posible. Podemos hablar de seis meses, un periodo prudencial, todos estamos en que sea el menor tiempo y con todo el respeto por los accionistas y las partes involucradas”.

Objetivo de Argos en Sura

En primer lugar, Velásquez resaltó en que todo el trámite contempla el intercambio de 254 millones de acciones de Grupo Nutresa (56%) - con lo cual Jgdb, Nugil e IHC Capital Holding llegarían hasta 87% de participación en Grupo Nutresa- por 189 millones de acciones de Grupo Sura (41%) y 144 millones de acciones de la nueva sociedad titular del portafolio (31%). Esto quiere decir que, en esta fase de la transacción, por una acción de Nutresa, Grupo Argos recibirá 0,74 acciones de Sura y 0,56 acciones de la nueva sociedad titular del portafolio.

Por eso el ejecutivo hizo énfasis en el momento luego de la transacción. “Quiero ser explícito en que Argos no tiene la intención ni votación de controlar Sura, por lo que se ha planteado un mecanismo que no se tendrán derechos a voto producto de las acciones del intercambio, ni por las posición de control. Como está diseñado, esto se llevará a un patrimonio autónomo, mantendrá derechos económicos pero no de voto”.

El ejecutivo ve como positivo el acuerdo, más si se tiene en cuenta, según él, que “independientemente de los términos de intercambio, el solo ejercicio de realizarlo generaría un término favorable para Argos y sus accionistas”.

Eso sí, Jorge Mario Velásquez, también reconoció que “en el transcurso de estos casi 19 meses, (haciendo referencia desde que empezaron las movidas) Grupo Argos analizó siete OPA y sus posibles impactos. Queríamos entonces proteger los intereses de la compañía y sus accionistas. Siempre buscamos velar el impacto positivo de todos los grupos de interés. Tras meses de trabajo, la compañía anunció la firma de un acuerdo Macro”.

El paso siguiente

Luego del anuncio de detalles de la semana pasada y ayer la explicación de las cabezas de Sura y Argos, viene completar la escisión espejo de Grupo Nutresa en dos compañías.

Sobre este punto, lo primero entonces es la originación de Nutresa Alimentos y la nueva sociedad titular del portafolio (Nutresa Portafolio) 13,3% de Grupo Sura y 12,5% por otro lado, de Grupo Argos.

Básicamente, habrá una que es la de operación de alimentos y otra que es la de portafolio. Como se entiende, por cada acción de Grupo Nutresa, luego de la división, cada accionista mantendrá una acción de la compañía de alimentos y recibirá una de la nueva sociedad (la unidad de portafolio)”, agregó Ronald Mercure analista mercados latam NasInvest.

Luego de este proceso serán Grupo Argos y Grupo Sura los que lanzarán una OPA por los accionistas minoritarios que tienen títulos en la nueva Nutresa Alimentos.

En las explicaciones de los directivos del día de ayer, se aclaró que en esta OPA futura por 23% de Nutresa hay dos puntos. En primer lugar, 10,1% es responsabilidad de Grupo Argos (22%) y Grupo Sura (78%). Si más de 10,1% de los accionistas de Nutresa Alimentos) participa en la oferta, IHC, Nugil o Jgdb comprarán de Argos y Sura a un precio de US$12 por acción cada uno de los títulos excedente.

Gilinski alcanza una fortuna de US$4.400 millones actualmente, según el listado The Real Time Billionaires, publicado por Forbes

Grupo Nutresa, es dueño de 12,26% de Grupo Argos y de 13,01% del Grupo Sura, con corte al 31 de diciembre del año pasado

La nueva propuesta de OPA por Sura pagaría US$9,88 o $39.457. De lograr 6,25% adicional, el Grupo Gilinski se quedaría con 31,5%