MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Analistas dicen que es difícil pronosticar exactamente qué pasará, pues Sura tendrán que priorizar la liquidez o el poder político

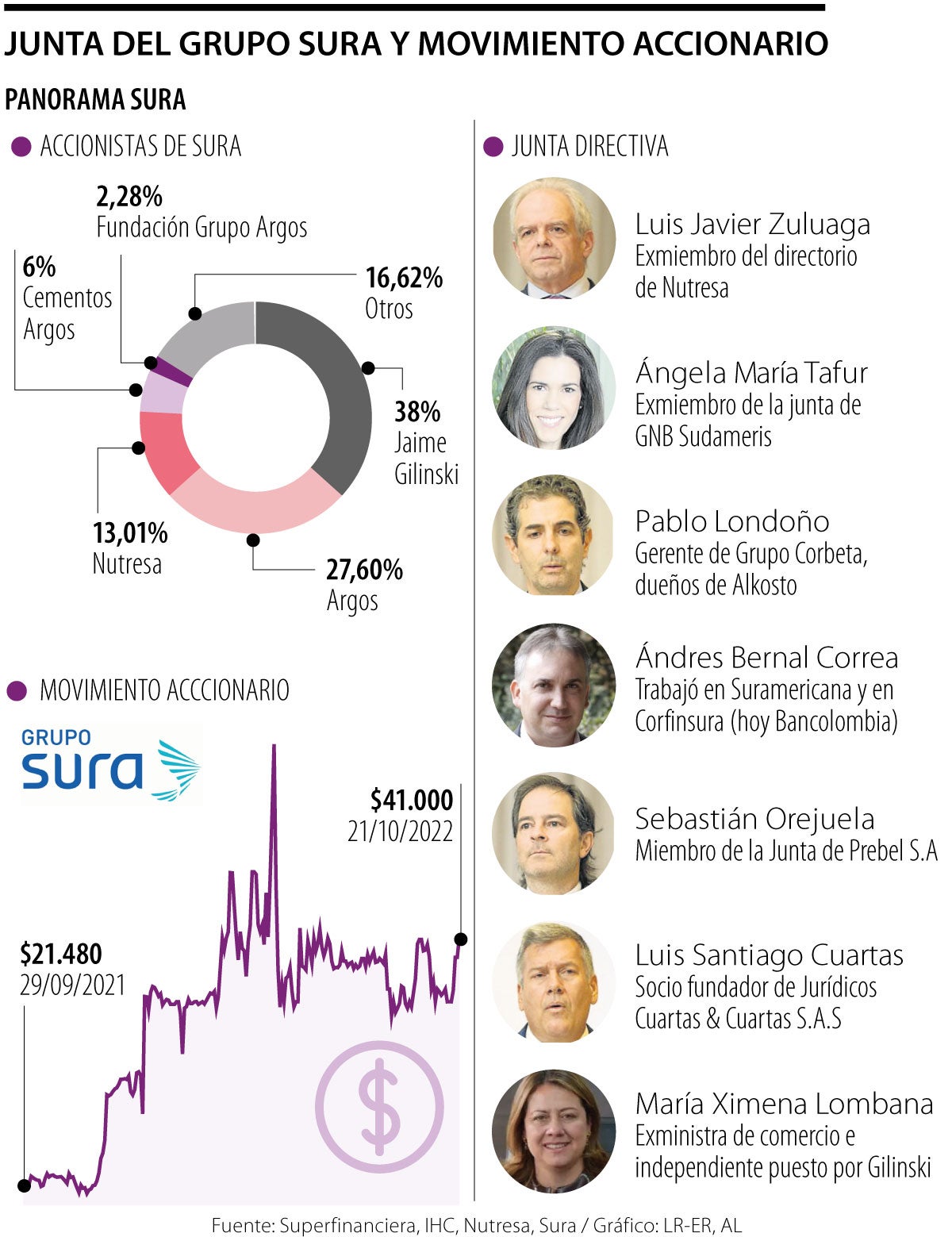

El empresario Jaime Gilinski a través de Jgdb Holding, como accionista de Sura, solicitó convocar una asamblea extraordinaria para el día 26 de octubre a las 7:00 a.m., para discutir los posibles conflictos de interés que tienen los miembros de la Junta Directiva al decidir sobre la OPA de IHC por Nutresa.

Con esta reunión se crean nuevas especulaciones, pues usualmente han sido los miembros independientes de la Junta los que no tienen conflictos de interés y los que terminan decidiendo en la OPA.

Según el artículo 44 de la Ley 964 de 2005, las juntas directivas de los emisores de valores deben integrarse por un mínimo de cinco y máximo diez miembros principales, de los cuales 25% deberán ser independientes. Por esto mismo no podrá tomarse como independiente a aquella persona que sea empleado o directivo del emisor o de alguna de sus filiales, subsidiarias o controlantes, incluyendo aquellas personas que hayan ostentado esos cargos en algún momento.

En este punto, luego de darse por aprobada la OPA por parte de la Superintendencia Financiera y ad portas del inicio del periodo de aceptación de la oferta, empiezan a surgir dudas de si Sura venderá su participación a la empresa árabe International Holding Company (IHC).

La empresa de seguros e inversiones, así como Argos, han tenido una gran presión luego de la oferta lanzado por IHC pues el precio ofrecido es mucho más alto y los ingresos que les generarían podrían beneficiarlos como empresa.

Analistas dicen que es difícil pronosticar exactamente qué pasará, pues puede que los inversionistas que no tienen una relación directa con el enroque vendan sus participaciones y eso influya en los demás.

Según Luis Humberto Ustariz, socio de Ustariz & Abogados, “la experiencia que se tenga en el ramo de la empresa es determinante. Cuando se tiene el conocimiento, no se depende económicamente y cuando usted es una persona ética, la influencia a la que puede verse sometido es mínima”.

La cantidad de dinero que ingresaría a Sura con la OPA, si decide vender, sería más de $13 billones.

Andrés Moreno, analista bursátil y financiero dice que “los accionistas deberían tener en cuenta el momento económico de ahora, ya que es muy distinto al de la primera oferta, donde las tasas de interés estaban más bajas al igual que el dólar. Pero esa decisión dependerá directamente del GEA, si le da prioridad al control político sobre la liquidez”

Y agregó que “yo creería que lo más sensato es que vendan, saquen la nutrición a ese desenroque y utilicen ese dinero para seguir protegiendo su patrimonio y su capital”.

Por otro lado, hay analistas que dicen que la oferta no es lo suficientemente grande. por lo que no cree que decidan vender las acciones de Nutresa. Édgar Jiménez, docente de la Universidad Jorge Tadeo Lozano, cree que “la decisión va a seguir siendo la misma por parte del Grupo Sura y en su momento también Argos, pues de hacerse ahora sería relativamente fácil para Gilinski”.

El periodo de aceptación se llevará a cabo entre el 3 y el 18 de noviembre, pero el oferente podrá prorrogar el plazo 20 días hábiles adicionales, por lo que la OPA podría alargarse incluso hasta el 19 de diciembre.

Gilinski alcanza una fortuna de US$4.400 millones actualmente, según el listado The Real Time Billionaires, publicado por Forbes

Previo al encuentro, la compañía ratificó su cambio en el número de miembros independientes y patrimoniales en la Junta Directiva

Los accionistas de Sura y argos van a recibir acciones de los mismos grupos, como una ‘recompra’