MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Hoy, cada uno de los hasta ahora socios de dichas compañías, recibieron en sus arcas el monto total por la venta de su participación

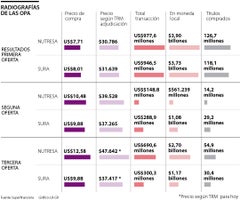

El pasado 28 de febrero concluyó la segunda ronda de OPA presentada por el Grupo Gilinski. Al final de esa semana, la Bolsa de Valores de Colombia (BVC) confirmó y adjudicó las segundas ofertas presentada por el empresario caleño, ratificándolo como el mayor accionista del Grupo Sura con 31,6% y el segundo copropietario de Grupo Nutresa con 30,8%.

En total, el empresario caleño logró comprar 14,2 millones de acciones en la compañía de alimentos tras recibir 1.562 aceptaciones de oferta. Dicha cifra equivale a 13,61% del máximo que pretendía Jaime Gilinski (22,8%) y 3,11% del total de las acciones en circulación.

Respecto a la empresa de inversiones y seguros, la bolsa confirmó la venta de 29,2 millones de especies a través de 1.556 aceptaciones de OPA, con lo cual llegó a 100% del total que buscaba abarcar (6,25%). De este modo sumó 6,25% al porcentaje que abarcó con la primera transacción.

Por cada fracción de Nutresa, el comprador pagará US$10,48 o $39.528 según la Tasa Representativa del Mercado (TRM) del día de adjudicación, precio fijo sobre el cual se desembolsará el pago la próxima semana. Así mismo, por cada título de Sura se entregarán US$9,98 o $37.265,09. Al final, la operación tuvo un costo de US$506,4 millones.

El pasado lunes, una parte del dinero por la venta estuvo disponible en la misma BVC para que, quienes lo deseaban, invirtieran en otras acciones. Adicionalmente, hoy, cada uno de los hasta ahora socios de dichas compañías, recibieron en sus arcas el monto total por la venta de su participación.

Para Arnoldo Casas, director de Inversiones para Credicorp Capital, “Gilinski busca asegurar dos puestos en las juntas directivas de Sura y Nutresa, con lo cual conseguiría mayor poder político y corporativo para tomar decisiones, especialmente en Bancolombia”.

Según el experto, indiscutiblemente el mercado se va a beneficiar de las nuevas OPA, pese a que su injerencia en el mercado bursátil comienza a ser marginal.

Sin embargo, la semana pasada la Superintendencia Financiera de Colombia (SFC) ordenó suspender la negociación de los títulos de estos mismos emisores en el mercado bursátil debido a dos nuevas propuestas de compra que ampliarían la participación del mismo en el Grupo Empresarial Antioqueño (GEA).

La intención en Sura busca entre 5,2% y 6,5%, pagando un total de US$9,88 por cada título, mismo valor que había ofrecido en la segunda OPA lanzada por el mismo emisor. Sin embargo, en el caso de Nutresa, el comprador aumentó la oferta a US$12,58 para quedarse con, máximo, 12% adicional. La oferta que cerró hoy ofrecía US$10,48 por la mismas acciones.

Ahora la decisión se encuentra en manos de dicho órgano regulador, que si no realiza requerimientos adicionales al oferente, esta semana se daría la aprobación de las nuevas ofertas de adquisición. Luego de que se dé luz verde por parte del órgano regulador, el Grupo Gilinski tendrá que publicar simultáneamente el cuadernillo de oferta y el primer aviso del proceso a través de medios masivos de comunicación.

Según Guillermo Sinisterra, PhD en Economía de la Universidad de Nueva York y profesor de la Universidad Javeriana, los Gilinski se encontraron con un momento óptimo para hacer las OPA, ya que las acciones colombianas se vieron muy golpeadas durante la pandemia.

“Con este panorama, los emisores no estaban reflejando su verdadero valor y, muchísimo menos, una prima de control. El precio justo no era el que veíamos todos, ya que tenemos un sistema con muy poca demanda, jugadores y estructuras corporativas muy débiles que limitan la negociación”, señaló.

En un rango de cinco días calendario tendrá que mover tres avisos de oferta, en donde además debe incluir el plazo de aceptación de OPA. Este lapso no puede ser menor a 10 días ni superior a 30 días hábiles.

El oferente podrá prorrogar el plazo inicialmente establecido para la aceptación de la oferta, por una sola vez, y con antelación de al menos tres días hábiles al vencimiento del plazo inicial. Dicha extensión no podrá superar el plazo máximo señalado.

Esta prórroga se deberá comunicar a los interesados mediante aviso publicado en el mismo medio en el que se difundió el aviso de oferta inicial y mediante los canales oficiales.

Tras finalizar la oferta, la BVC tiene hasta cinco días calendario para confirmar y adjudicar la venta. Cumplido este debido proceso, quienes decidieron vender recibirán el pago tres días después.

En contraste, quien quiera presentar una OPA competitiva tendrá hasta tres días antes de vencer el periodo de aceptación de ofertas para presentar la propuesta.

Gilinski alcanza una fortuna de US$4.400 millones actualmente, según el listado The Real Time Billionaires, publicado por Forbes

Previo al encuentro, la compañía ratificó su cambio en el número de miembros independientes y patrimoniales en la Junta Directiva

Los accionistas de Sura y argos van a recibir acciones de los mismos grupos, como una ‘recompra’