MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

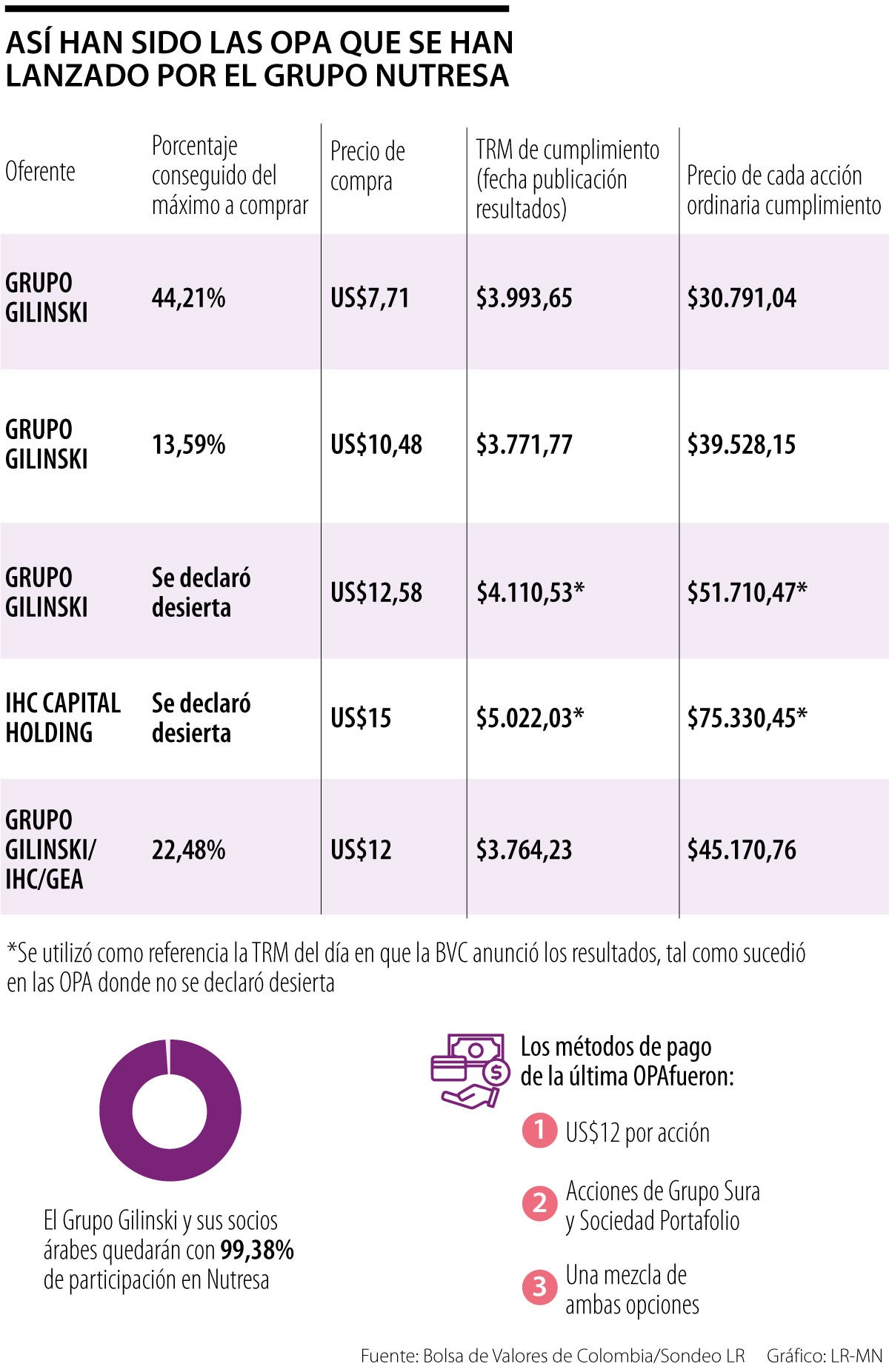

OPA que se han lanzado por el Grupo Nutresa

Una vez terminado el intercambio de acciones que se tiene previsto, el Grupo Gilinski y sus socios árabes pasarán a tener 99,38% de participación en Nutresa.

La Oferta Pública de Adquisición, OPA, con la que se buscó entre 10% y hasta 23,1% del Grupo Nutresa terminó la semana pasada y la Bolsa de Valores de Colombia, BVC, informó el día y la tasa de cambio con la que finalizará este paso del denominado Acuerdo de Madrid.

Según el informe de la BVC, publicado en la tarde del lunes, al final serán adjudicadas más de 102,91 millones de acciones de las 105,73 millones que se buscaban en la OPA.

En otras palabras, el proceso alcanzó 97,34% del porcentaje máximo por el que se apostó. Los resultados significan que se logró 22,48% del total accionario por lo que, una vez terminado el intercambio de acciones que se tiene previsto, el Grupo Gilinski y sus socios árabes pasarán a tener 99,38% de participación en Nutresa.

Tal como se estableció en el cuadernillo, las adjudicaciones se realizarán el próximo 11 de abril, tres días hábiles después de los resultados oficiales comunicados por la Bolsa. Con esto, además, quedó definido el precio al que se pagarán las acciones, si se llega a pedir la transacción en pesos: $45.170,76, lo que representa una tasa de cambio de $3.764,23.

Vale recordar que la OPA fue lanzada en conjunto por los grupos Argos y Sura, las sociedades del Grupo Gilinski y una designada por IHC Capital Holdings.

Sobre el 23,1% que se buscaba, Argos y Sura debían conseguir hasta 10% de las acciones, es decir, 46,22 millones de títulos. En este caso, la forma de pago, incluía una combinación de acciones de Sura y de la llamada Sociedad Portafolio o entregar US$12 por acción, que tal como lo definió la BVC, serían $45.170,76. Por ahora, las compañías del Grupo Empresarial Antioqueño, GEA, no han comunicado de qué manera los minoritarios pidieron el pago.

Las del Grupo Gilinski y los árabes ofrecieron adquirir el porcentaje restante que se consiguiera y que excediera ese 10,1% hasta el equivalente a 13% de la empresa, es decir, 59,5 millones de acciones. Finalmente, como en la OPA se consiguió 22,48% de Nutresa, las empresas del GEA pagarán el 10% de ese proceso y el 12,48% estará a cargo del Grupo Gilinski y sus socios árabes.

En el caso de las acciones que no pagó el GEA, el precio se estableció en los mencionados US$12 por cada título.

Según los analistas, la expectativa por la monetización de este proceso ha generado presiones sobre el dólar en Colombia. Si todo se pagara en efectivo, el proceso representaría más de US$1.200 millones.

"Sin embargo, es importante tener en cuenta que una parte de los recursos para el pago de esta operación fueron obtenidos a través de créditos con la banca local y que otra parte podrá ser pagada en acciones de Grupo Sura y Grupo Argos dependiendo de lo que defina cada inversionista", dijo Germán Cristiancho, director de investigaciones económicas de Davivienda Corredores.

En su caso, estiman que el flujo de monetización de dólares que pudo estar relacionado con esta operación se acercaría a US$650 millones, "pero a partir de la próxima semana este factor ya no influenciaría la tasa de cambio".

Esta es la quinta OPA que se lanza por el Grupo Nutresa, desde noviembre de 2021 cuando Jaime Gilinski sorprendió al mercado con la primera con la que inició una seguidilla de ofertas con las que buscó participación en las empresas del GEA.

En el caso de la primera, se ofreció US$7,71 por acción en un proceso en el que se buscaba entre 50,1% y 62,62% de la multilatina. Finalmente, el banquero logró 44,21% de participación tras adjudicarse 126,79 millones de acciones. En ese momento, se adjudicaron a una TRM de $3.993,65, es decir, que se pagaron a $30.791,04.

La segunda OPA vino prácticamente de inmediato, una vez finalizado el proceso. Se lanzó el 17 de enero de 2022 y se buscó entre 18,3% y 22,8% de participación en Nutresa. En ese momento, el Grupo Gilinski logró 13,59% de las acciones tras pagar $39.528,15 o US$10,48.

En estos dos casos, los minoritarios de Nutresa ganaron en comparación con lo que se pagará en la última OPA.

La tercera Oferta se declaró desierta tras ser lanzada el 28 de febrero de 2022 para buscar entre 9,6% y 12%. En ese momento se ofreció US$12,58 por acción. Si bien al final no se adjudicó ningún título, a modo de ejercicio hipotético, si se toma como referencia la TRM en la que se publicaron los resultados finales, que fue el 16 de mayo de 2022, los títulos se hubieran pagado a $51.710,47.

Un ejercicio similar se puede hacer con la cuarta OPA, que esa vez fue lanzada solamente por los árabes. En ese momento, buscaron entre 25% y 31,25% pagando US$15 por acción. El proceso, nuevamente se declaró desierto, pero si se toma como referencia la TRM en la que se publicaron los resultados finales, que fue el 18 de noviembre de 2022, cuando el dólar estaba en $5.022, las especies se hubieran pagado a $75.330,45.

Su participación líder en Sura le permite tener cierta injerencia indirecta en la entidad financiera, donde esta empresa posee 46%

En Nutresa se vendieron 555.309 papeles para un total de 0,79% del total de porcentaje adicional que quiere obtener el Grupo Gilinski