MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

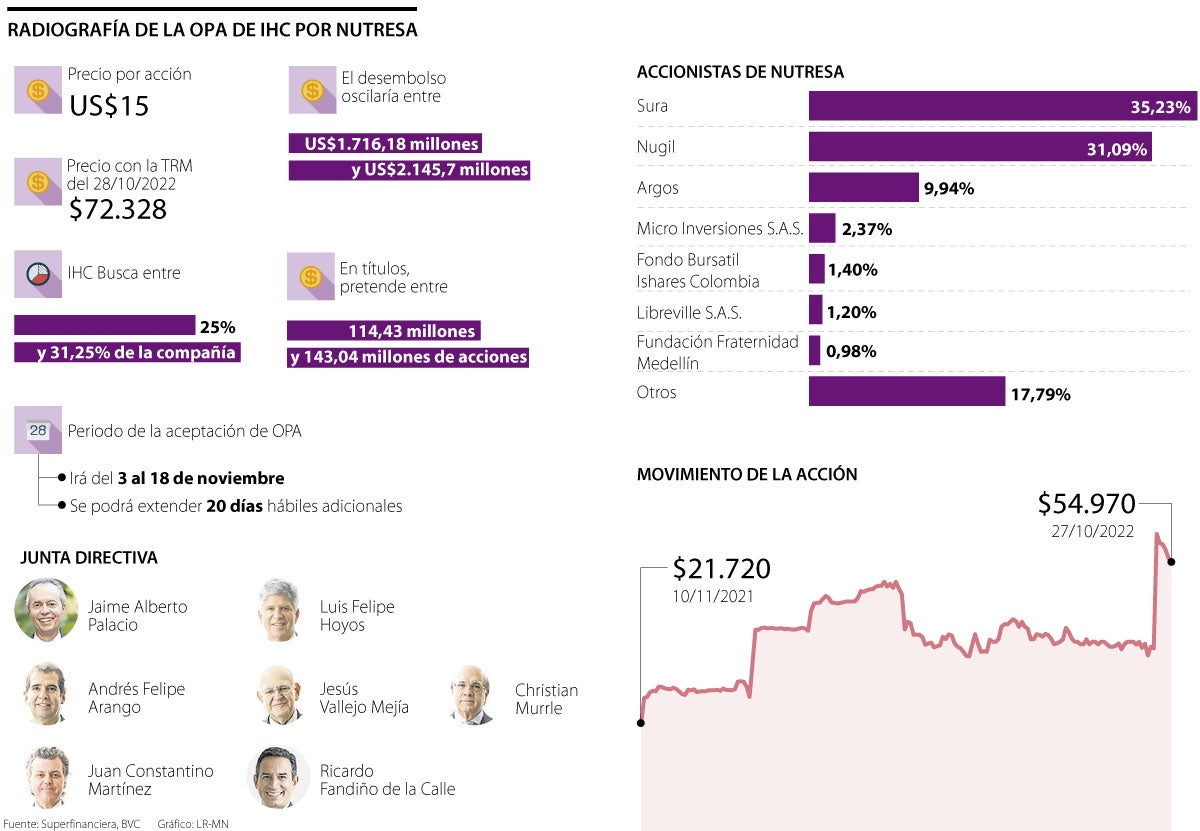

La empresa árabe, IHC, busca entre 25% y 31,25% de Nutresa y está dispuesta a pagar US$15 por cada título. El plazo iniciará el jueves

Luego de que la Superintendencia Financiera de Colombia (SFC) aprobara la Oferta Pública de Adquisición (OPA) que presentó International Holding Company (IHC) por Nutresa, esta semana iniciará el periodo de aceptación de compra, que irá del 3 al 18 de noviembre, aunque el oferente podrá prorrogar el plazo 20 días hábiles adicionales, por lo que la OPA podría alargarse incluso hasta el 19 de diciembre.

En esta ocasión, el oferente pretende entre 25% y 31,25% de las especies ordinarias en circulación de la multilatina de alimentos; y está dispuesto a pagar US$15 por cada título, es decir, $72.328 en moneda local con la TRM vigente el 28 de octubre.

La suma será pagadera en efectivo y en pesos colombianos, o en dólares. Para aquellos que opten por recibir el pago en moneda local, el precio se calculará con la TRM publicada y certificada por la Superfinanciera el día de la adjudicación.

“El precio es demasiado atractivo. La valoración es muy buena y controvertir esa cifra es difícil. Están pagando casi 23 veces el múltiplo de Ebitda y, cuando se observan las transacciones similares, o a cómo cotiza el sector, ese múltiplo está muy por encima”, indicó Sebastián Toro, experto financiero y fundador de Arena Alfa.

En total, desembolsaría entre US$1.716,18 millones y US$2.145,7 millones, mientras que en moneda local entre $7,9 billones y $9,9 billones. Sin embargo, IHC podrá modificar los mínimos de la compra, si no llega a, por lo menos, el 25% que pretende, o la OPA podría declararse desierta.

Los socios de la compañía que decidan vender podrán manifestar su intención a través de cualquier comisionista de bolsa miembro de la BVC. Si bien los gastos en que incurran los accionistas para la aceptación y liquidación de la OPA correrán por cuenta de cada uno, el oferente acordó que este pagará dicha comisión a las siguientes firmas: Servivalores GNB Sudameris, Acciones & Valores, Alianza Valores, Casa de Bolsa, Credicorp Capital, Global Securities y Larrain Vial.

Los expertos aseguran que el éxito de la oferta dependerá de los accionistas minoritarios y de la decisión de Sura y Argos, que poseen 35,23% y 9,94% respectivamente en la empresa objeto de compra.

Por un lado, analistas señalan que un 7% del flotante sería de familias antioqueñas que no venderían, pues preferirían mantener su participación a largo plazo en dicha empresa.

“Si uno entra a mirar en la página del registro de valores, hay unas porciones pequeñas que tienen algunas empresas que se clasifican como el flotante. Un 7% u 8% de ese porcentaje son esas compañías donde los dueños son antioqueños, como la familia Palacio, que probablemente no va a vender, porque así sea que el precio que ofrezcan sea de $100.000, lo que les interesa es mantener algo de propiedad dentro de Nutresa”, explicó Valeria Álvarez, analista senior de acciones de Itaú Comisionista de Bolsa.

La decisión del flotante restante dependerá de qué tan atractivo vean el precio y sopesen la posibilidad de que se presente una OPA adicional mejorando la oferta, como sucedió en las presentadas por Jaime Gilinski.

Si se comparan los precios en dólares, esta nueva oferta de US$15 por cada título de la multilatina de alimentos es 94,6% más alta que la primera presentada por el empresario caleño, 43,1% más que la segunda y 23,5% más que la tercera.

“En precio, es atractivo. Si se mira el valor objetivo que tienen los analistas en Nutresa, no supera los $30.000, pero la pregunta también es, ¿si no pueden comprar a ese precio, van a continuar con más ofertas? ¿Cuál es el precio que están dispuestos a pagar? El inversionista también puede estar pensando en eso, en esperar a ver si ofrecen más”, dijo Álvarez.

En el caso en que sean los minoritarios los que decidan vender, y no los mayores socios, IHC tendría que liberar el mínimo de la oferta, de 25%, pues solo con el flotante no se lograría ese total. En caso contrario, la OPA se declararía desierta, como sucedió con la tercera de Gilinski sobre Nutresa y la que presentó el mismo inversionista caleño por Grupo Argos.

Por el otro lado están entonces los socios mayoritarios. Los mayores accionistas de la compañía son Sura, con 35,23%; Jaime Gilinski, a través de Nugil, con 31,09%; y Argos, con 9,94% del total.

“El éxito dependerá de que el GEA vea valor en el precio que están ofreciendo, que es atractivo, pues a Sura le entrarían $11 billones y a Argos, $3 billones”, señaló Andrés Moreno, analista financiero y bursátil.

Sin embargo, en el caso de estas dos compañías del GEA, los expertos prevén que la decisión irá más allá de lo económico. “Los negocios no siempre son temas de precios, de cuánto pagan. El GEA puede decir que el negocio les parece estratégico, que no quieren ceder el control. Entonces ellos pueden tener argumentos desde el punto de vista estratégico”, dijo Toro.

Jaime Gilinski, como socio mayoritario de Grupo Sura, considera que vender es una buena oportunidad que le dejaría a la compañía una suma de más de $11 billones si la Junta Directiva decide salir de la participación de 35,23% a través de la oferta en curso. Con este monto, el empresario cree que Sura podría saldar sus deudas, invertir los recursos en Bancolombia e, incluso, triplicar su utilidad.

“No solo la oferta está muy por encima del valor fundamental, sino que también hay que analizar el impacto positivo que tendría en los balances y resultados de la compañía”, indicó el empresario caleño.

Los siete miembros de la Junta de Sura decidirán sobre la oferta de IHC

La semana pasada, la Asamblea de Accionistas de Grupo Sura habilitó a los siete miembros de la Junta Directiva para que decidan si vender o no la participación de 35,23% que tiene la sociedad en Grupo Nutresa, a través de la OPA que presentó International Holding Company (IHC). Los votos de los accionistas habilitaron con 59,65% a Luis Javier Zuluaga, 99,62% a Pablo Lodoño, 99,62% a Santiago Cuartas y con 59,67% a Sebastián Orejuela, quienes habían manifestado posibles conflictos de interés.

En estas asambleas se decidirá si se autoriza a sus juntas directivas estudiar las respectivas OPA y definir si hay conflictos de intereses

Con las ventas de hoy, el total de acciones transadas llega a 265.376, lo cual equivale a 0,09% del máximo que espera adquirir Nugil

Grupo Argos también se reunió hoy y determinó que sean cinco los integrantes del órgano directivo quienes determinen el futuro