MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La compañía de seguros e inversiones podría obtener $11 billones y el Holding de construcción y energía, $3,1 billones si aceptan

Con la Oferta Pública de Adquisición (OPA) hecha por International Holding Company (IHC), surge un interrogante: si dos de los accionistas mayoritarios, Sura y Argos venderán su participación y, en caso de hacerlo, cuánto sería el dinero que ingrese a sus compañías luego de la venta de sus títulos de Nutresa.

Si los inversionistas llegaran a vender, obtendrían ganancias de más del 20 veces el indicador Ebitda, según expertos, por lo que podría ser una suma de dinero estratégica que podrían invertir en su operación.

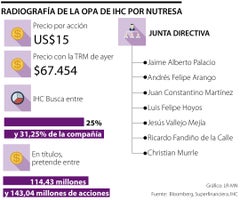

El precio que ofrece IHC es de US$15 por acción, que en moneda local son $67.454 con la Tasa Representativa del Mercado (TRM) vigente ayer, 79% más que el precio al que cerró la especie el día en que se anunció la OPA.

Hay que puntualizar que Sura es el mayor accionista de la empresa, seguido por Gilinski con Nugil S.A.S., quien después de tres OPA, alcanzó el control de 31,09% de la misma.

Con las más de 161,2 millones de especies que tiene la compañía de seguros e inversiones en Nutresa, podría recibir más de US$2.419,3 millones o $11 billones si decide vender su participación en la OPA que presentó la compañía árabe IHC. Mientras que Argos vería ganancias por US$682,89 millones o $3,1 billones por las más de 45,52 millones de acciones que tiene de la multilatina de alimentos.

En el caso de estas dos compañías del GEA, los expertos prevén que la decisión irá más allá de lo económico, pues deberán pensar en intereses políticos y societarios. “Los negocios no siempre son temas de precios. El GEA puede decir que el negocio les parece estratégico, que no quieren ceder el control, que no quieren salir del activo, porque eso, además, les daría mayor participación en sus mismas empresas. Entonces ellos pueden tener argumentos desde el punto de vista estratégico”, dijo Sebastián Toro, analista financiero y fundador de Arena Alfa.

Para Édgar Jiménez, especialista en Finanzas de la Universidad de los Andes y docente de la Universidad Jorge Tadeo Lozano, “tienen que pensar en los intereses que tiene cada uno como organización y saber si definitivamente cederán ante la presión, o quieren mantener la estructura de enroque. Pero por el otro lado, desaprovecharían la oportunidad de materializar un dinero muy importante que vendría de esta oferta de los árabes”.

Para algunos expertos, el precio que ofrece IHC es atractivo. Por ejemplo, si se comparan los precios en dólares, esta nueva oferta es 94,6% más alta que la primera presentada por Jaime Gilinski, 43,1% más que la segunda y 23,5% más que la tercera.

“Están ofreciendo tres veces el valor, también están duplicando el precio de la OPA de enero en $30.000. Económicamente es un gran negocio para los accionistas ordinarios y preferenciales. Pero hay razones políticas y regionales para no hacerlo”, indicó Andrés Moreno, analista bursátil y financiero.

Se especula en el mercado que Sura y Argos no venderían hasta que les paguen la prima de control, lo que significaría la negociación de cada título en un valor aproximado entre US$60 y US$70, comenta Diego Palencia, vicepresidente de investigación de Solidus Capital.

Gilinski alcanza una fortuna de US$4.400 millones actualmente, según el listado The Real Time Billionaires, publicado por Forbes

Previo al encuentro, la compañía ratificó su cambio en el número de miembros independientes y patrimoniales en la Junta Directiva

Los accionistas de Sura y argos van a recibir acciones de los mismos grupos, como una ‘recompra’