MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La compañía de seguros e inversiones tiene 161,2 millones de especies, esto quiere decir que podría recibir más de US$2.419,3 millones

La reciente alza del dólar pone aún más expectativa en la OPA de IHC sobre Nutresa, pues el precio de US$15 por título se vuelve cada vez más atractivo en moneda local.

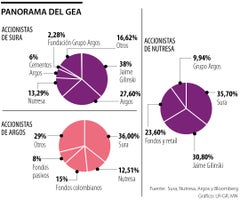

Así las cosas, los socios mayoritarios de la multilatina de alimentos tendrán que analizar la oferta para decidir si venden o no su participación, en caso de que la Superfinanciera dé el aval. Sura y Argos, con 35,23% y 9,94% cada una, jugarán un papel crucial, porque en caso de que vendan, el enroque del Grupo Empresarial Antioqueño (GEA) empezaría a deshacerse.

La compañía de seguros e inversiones tiene 161,2 millones de especies, esto quiere decir que podría recibir más de US$2.419,3 millones o $11 billones si decide vender su participación en la OPA. Mientras que Argos vería ganancias por US$682,89 millones, o $3,1 billones, por las más de 45,52 millones de acciones que tiene de la multilatina de alimentos. Aprovecharía una tasa de cambio alta y tendría mayor liquidez.

Si las dos compañías deciden vender, el enroque del GEA se empezaría a deshacer, pues la compañía árabe y Jaime Gilinski serían los mayores socios de Nutresa, dejando atrás una historia de más de 50 años.

De darse esa composición accionaria, también cambiaría el órgano directivo de la compañía. “El poder de decisión ya no estaría en manos de quienes tradicionalmente han estado al frente de la compañía, sino que llegarían personas con otro tipo de intereses”, comenta Édgar Jiménez, especialista en finanzas de la Universidad de los Andes.

El mercado, además, espera otras OPA por compañías del grupo paisa y, en ese escenario, una nueva Junta Directiva en Nutresa podría ver valor en nuevas ofertas y decidir vender su participación en compañías como Argos y Sura. Pero en esta OPA de IHC no se trata solo de beneficios monetarios. Los expertos dicen que también se deben evaluar aspectos societarios.

...

“Los enroques tienen tanto filosofía como estructura corporativa, en la primera comparten ideales y se enrocan por la confianza mutua, mientras en la corporativa cada empresa tiene su propia administración y toma decisiones independientes con los mejores manuales de gobierno corporativo”, dijo Diego Palencia, vicepresidente de investigación de Solidus Capital.

El experto señala que el comprador hostil prepara múltiples escenarios, respuestas y confrontaciones hasta que logra el control sin importar el tiempo que sea necesario, “por este motivo, ninguna empresa del GEA venderá ninguna participación, menos en una compra de este tipo”. El mercado aún está a la espera del aval de la Superintendencia Financiera de Colombia (SFC).

Las especies más negociadas fueron preferencial Bancolombia con $619.414 millones y Ecopetrol con más de $589.755 millones

En la reunión de este miércoles se discutieron los potenciales conflictos de interés de los miembros de la Junta Directiva

La nueva intención de compra pretende una participación de entre 26% y 32,5% de las acciones en circulación de la compañía