MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

No es probable que Sura y Argos presenten una oferta y cedan el control, pero necesitarán que Proteccion u otros accionistas minoritarios también lo rechacen para bloquear el acuerdo

La oferta de adquisición del multimillonario Jaime Gilinski por una participación mayoritaria en el productor colombiano de alimentos Nutresa ha puesto el foco en una administradora de fondos de pensiones que puede ser la clave para determinar si la transacción se concreta.

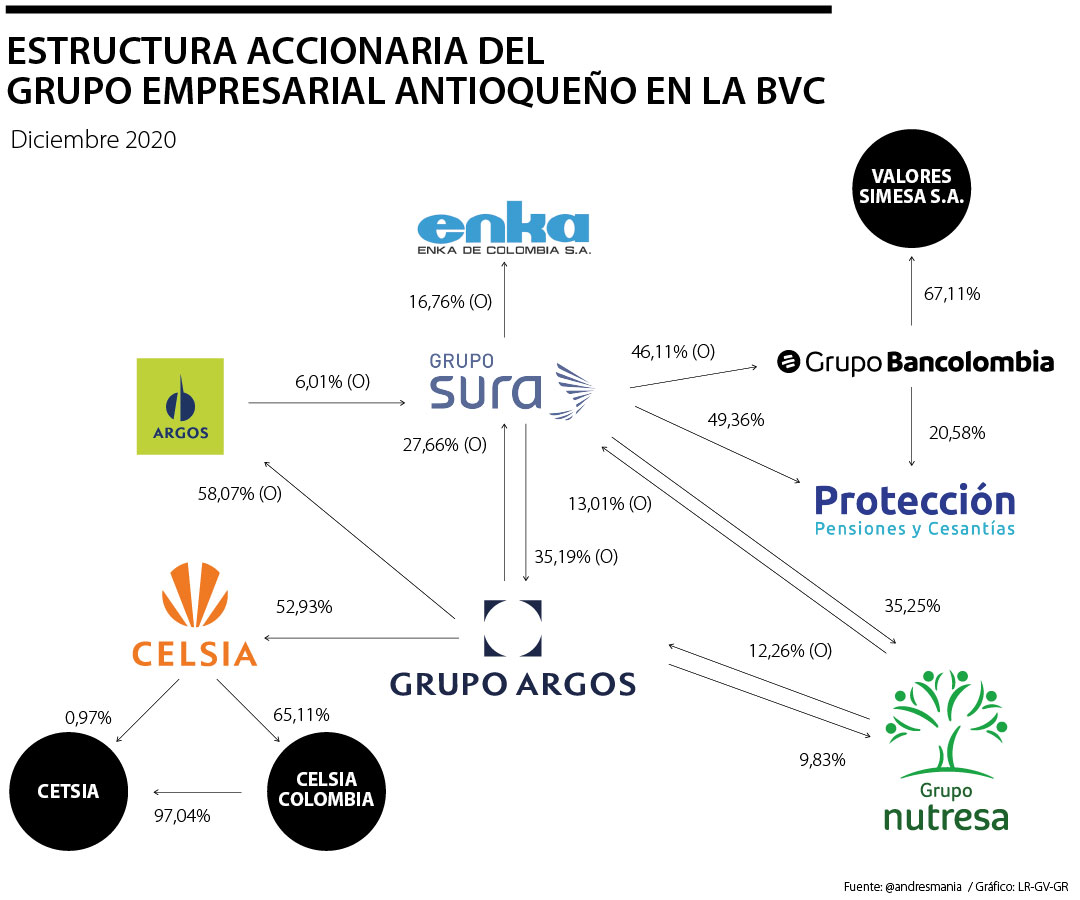

Proteccion SA, que administra fondos de jubilación con una participación del 5,2% en el productor de alimentos con sede en Medellín, está estrechamente asociada con los dos mayores tenedores de Nutresa: Grupo de Inversiones Suramericana SA, o Sura, y Grupo Argos SA, que en conjunto poseen otro 45,3%. Si no quieren vender, eso significa que Protección podría inclinar la balanza de una forma u otra si los inversionistas minoritarios deciden ofertar con la prima del 38% que se ofrece.

Nutresa, Protección, Sura y Argos forman parte de un exclusivo grupo empresarial oriundo de Medellín denominado Grupo Empresarial Antioqueño o GEA. La coalición gestiona grandes sectores de la economía colombiana y los conglomerados que cotizan en bolsa, desde los años setenta y ochenta, ha podido defenderse de ofertas de adquisición hostiles.

Pero ahora Gilinski, que ha hecho la mayor parte de su fortuna estimada en US$4.400 millones en inversiones bancarias y de capital privado, busca alterar esa dinámica. Se asoció con Royal Group de Abu Dhabi para ofrecer comprar un mínimo de 50,1% de las acciones y un máximo de 62,6%, según personas familiarizadas con los planes. La oferta, a US$7,71 por acción, representa una prima del 38% desde donde las acciones se negociaban antes del anuncio.

No es probable que Sura y Argos cedan el control, pero necesitarán que Proteccion u otros accionistas minoritarios también lo rechacen para bloquear el acuerdo, escribieron en un informe los analistas de BTG Pactual, Daniel Guardiola, Alonso Aramburu y Daniel Callamand. Otros tenedores minoritarios incluyen fondos de pensiones administrados por Porvenir SA y un fondo cotizado en bolsa de BlackRock Inc.

Protección "podría desempeñar el papel de ser el negociador o el factor decisivo", escribieron.

Los principales accionistas no han anunciado públicamente sus posiciones sobre la oferta por Nutresa, que elabora café, galletas saladas, pasta y carne. La administración de Grupo Sura convocó a una reunión de directorio para considerar sus próximos pasos, mientras que Argos dijo en un comunicado que su directorio acordó contratar asesores para analizar los aspectos económicos y legales de un acuerdo. Proteccion declinó hacer comentarios y dijo que está esperando que el regulador financiero decida si aprueba la licitación.

Si Proteccion, la segunda administradora de fondos de pensiones más grande de Colombia, rechaza la oferta, tendría que justificar públicamente la decisión dado que su deber es maximizar los retornos de los inversionistas, señaló Luis Carlos Bravo, profesor de finanzas en la escuela de negocios colombiana INALDE.

“Sería extraño que dijera que no, especialmente si las otras administradoras de fondos de pensiones están de acuerdo con la oferta”, dijo. "Eso puede verse como un conflicto de intereses, una decisión que buscaría preservar la estructura del grupo y podría no ser lo mejor para los jubilados".

José German Cristancho, analista jefe de la correduría Davivienda Corredores con sede en Bogotá, dice que no será una tarea fácil alcanzar el umbral del 50,1%. “Se puede argumentar que si bien hay una prima, no es necesariamente un precio justo para la empresa”, dijo Cristancho en una entrevista. El precio es nueve veces la medida de las ganancias, y se han realizado adquisiciones similares en 13 veces, dijo.

El analista de LarrainVial Luis Ramos no está de acuerdo. En un informe, escribió que "el precio de venta parece atractivo, especialmente para los inversores no estratégicos de la empresa".

Gilinski alcanza una fortuna de US$4.400 millones actualmente, según el listado The Real Time Billionaires, publicado por Forbes

Grupo Nutresa, es dueño de 12,26% de Grupo Argos y de 13,01% del Grupo Sura, con corte al 31 de diciembre del año pasado

La nueva propuesta de OPA por Sura pagaría US$9,88 o $39.457. De lograr 6,25% adicional, el Grupo Gilinski se quedaría con 31,5%