MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

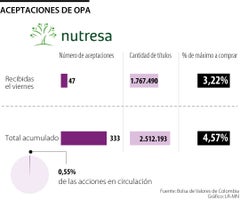

A la fecha, el empresario caleño sumaba 2,51 millones de especies, las cuales equivalen a 4,57% del máximo a adquirir por el oferente

En el último día del periodo de aceptación de la OPA por Nutresa, La República conoció que los nuevos socios de la compañía declinarán esta tercera oferta, a la espera del nombre del nuevo socio estratégico de la multilatina de alimentos.

Así mismo, se conoció que no presentarán otras ofertas hasta después de que se conozca el nuevo presidente de Colombia para el próximo cuatrienio de 2022-2026.

A la fecha, el empresario caleño sumaba 2,51 millones de especies, las cuales equivalen a 4,57% del máximo que buscaba adquirir y solo 0,55% de los títulos en circulación.

En el caso de Nutresa, se había anunciado que se estaba llevando a cabo la "búsqueda de un socio que pueda pagar un valor por la acción mucho más cercano al fundamental, de tal forma que beneficie a todos los tenedores de títulos y que se lleve a cabo mediante una OPA acordada, esto teniendo en cuenta que el valor real es muy superior a lo que hoy se está ofreciendo".

Además, se dijo que uno de los propósitos es que el nuevo participante comparta los valores de la compañía y su visión de largo plazo, como la posibilidad de que la compañía esté listada en mercados de valores mucho más profundos y líquidos, como la Bolsa de Nueva York.

En Inside con LR, Jorge Mario Velásquez, el presidente de Grupo Argos, aseguró que esperarían a que culminen las ofertas y, frente a la OPA preacordada, dijo que "una vez se finalice el proceso, sin importar cuál sea el resultado, se va a poder entregar al mercado detalles de los cronogramas. La parte conceptual importante es que hay una decisión pronta, rápida y ejecutiva. En el caso del enliste de parte de nuestros negocios, debería estar listo en la segunda mitad de este año, junto con la llegada de este nuevo vehículo que integrará los negocios que ya mencioné y que verían la luz en 2023".

La tercera oferta por Nutresa buscaba entre 9,6% y 12% del total de acciones en circulación, lo cual equivale a entre 43,9 millones y 54,9 millones de acciones. El precio a pagar por cada título era de US$12,58, lo que representa un aumento de 20% frente a la segunda OPA, y un crecimiento de 63,1% frente a la primera.

El desembolso final sería de hasta US$691 millones, o $2,84 billones si se tiene en cuenta la TRM vigente hoy.

Incluyendo la deuda financiera neta de Nutresa, la oferta de US$12,58 por acción valora a Nutresa en $27 billones, cifra que es 18 veces el Ebitda de la compañía del año pasado ($1,5 billones).

Aunque Gilinski ha invertido más de US$2.499 millones para filtrar el enroque del Grupo Empresarial Antioqueño (GEA), aún no logra dominar dicha compañía, donde, sin los resultados de esta tercera OPA, quedaría con 30,8%, posicionándose como el segundo socio, por debajo de Grupo Sura, que tiene 35,5%, y por encima de Grupo Argos, con 9,88%.

Dentro del balance de los caleños, se incluyen un puesto independiente y uno patrimonial en el Grupo Nutresa, en cabeza de Ricardo Fandiño de la Calle y Gabriel Gilinski, respectivamente. En el caso de Inversiones Suramericana, consiguió un esquema similar con José Luis Suárez y Gabriel Gilinski.

Efectivo, intercambio de títulos y mantener las acciones son las tres opciones que se tendrían en una OPI. Para saber cuál es la más pertinente hay que revisar el perfil de riesgo

Un posible desliste de Nutresa y la caída de las acciones de Bancolombia y preferencial Bancolombia han generado incertidumbre

Solo en la jornada de hoy, la Bolsa de Valores de Colombia registró 29 aceptaciones de oferta, con un total de 31.330 especies vendidas