MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El tercer hombre más rico de Colombia, con un patrimonio de US$4.200 millones, tiene 34% de Sura y, por ahora, 30% en Nutresa

Jaime Gilinski nunca olvidó la batalla legal y financiera librada desde 1997 con el entonces Sindicato Antioqueño, cuyo final tuvo lugar en 2010. Más de 20 años después de que el empresario caleño le vendiera 51% del entonces Banco de Colombia por US$418,1 millones en efectivo al grupo paisa, regresó para acabar el enroque accionario del, ahora, Grupo Empresarial Antioqueño (GEA), sistema que se creía infalible por la posición cruzada entre las compañías de esta empresa.

Hasta ahora, el ingreso al círculo de compañías como Grupo Sura, Grupo Nutresa, Grupo Argos, Cementos Argos, Grupo Bancolombia y la AFP Protección, le ha costado al empresario más de US$2.499 millones, cifra que ha sido desembolsada de la mano de la familia real de Abu Dabi y un crédito del First Bank de ese mismo país. Gran parte de este dinero lo han recibido los accionistas minoritarios y los fondos de pensiones gracias a que ninguna de las joyas de la corona ha cedido su participación.

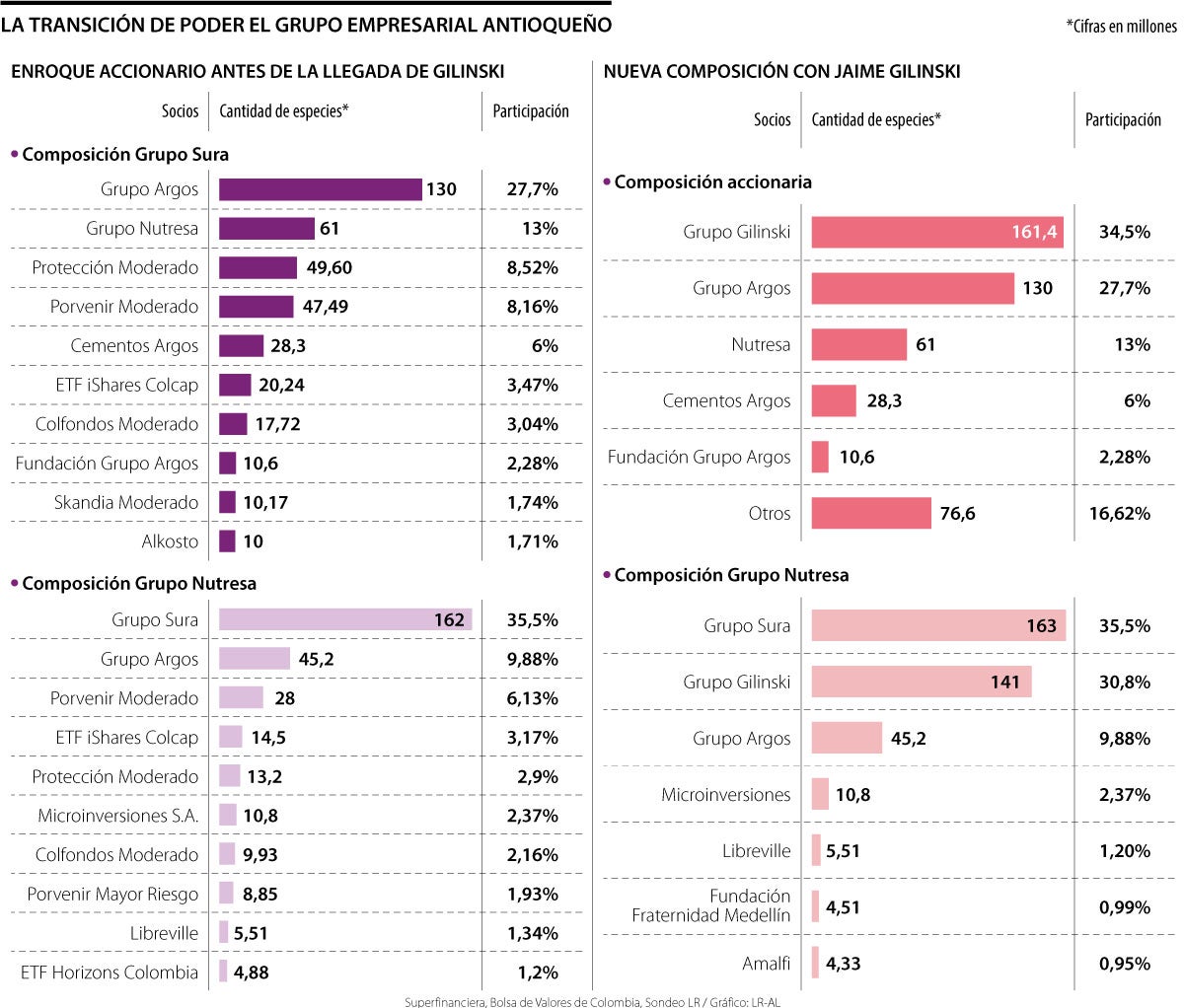

El tercer hombre más rico de Colombia, con un patrimonio de US$4.200 millones, según la revista Forbes, posee 34,5% de las acciones de Inversiones Suramericana y 30,8% en la multilatina de alimentos, este último a la espera de que finalice la tercera OPA lanzada sobre dicho emisor. A esta presencia económica se le suma el poder político acumulado, el cual se ha visto representado en el dominio de cuatro sillas dentro de las juntas directivas de estas empresas.

Previo a esta inyección de capital, las grandes cabezas como Jorge Mario Velásquez, presidente del Grupo Argos; Gonzalo Alberto Pérez, presidente del Grupo Sura; y Carlos Ignacio Gallego, presidente del Grupo Nutresa, eran quienes mandaban la parada dentro del consorcio económico, y muchos de los negocios que se desarrollan en Antioquia, esto sin incluir el número de sillas, tanto patrimoniales e independientes, que dominaban en los directorios de cada empresa.

Hasta octubre de 2021, los accionistas mayoritarios de la empresa de seguros e inversiones eran Grupo Argos, con 27,7%; Grupo Nutresa, con 13%; el fondo moderado de Protección, con 8,52%; el fondo moderado de Porvenir, con 8,16%; y Cementos Argos, con 6%. Culminadas las ofertas, los fondos de pensiones dejaron de tener una posición importante, las empresas del GEA mantuvieron su porcentaje, y Gilinski quedó a la cabeza del listado.

Respecto a la empresa que produce marcas como Jet, Tosh, Zenú, Doria, Crem Helado, Festival o ChocoListo, su control se encontraba en manos de Grupo Sura, con 35,3%; Grupo Argos, con 9,87%; fondo moderado de Porvenir, con 6,13%; el fondo iShares Colcap, con 3,17%; fondo moderado de Protección, con 2,90%; y Microinversiones, con 2,37%. Llegado el 12 de enero, cuando finalizó la primera ronda de OPA, las AFP salieron totalmente de dicha compañía.

Omar Suárez, gerente de estrategia y renta variable de Casa de Bolsa, aseguró que las OPA presentadas por Gilinski han sido una muestra de que las acciones en Colombia estaban baratas. El precio del mercado ha estado por debajo de su precio justo, lo cual explica porqué continúa un movimiento de esta índole. Una oferta de este tipo siempre puede ser interesante para los accionistas si sus títulos se transan por debajo de lo que deberían moverse”.

Con las jugadas adelantadas hasta el momento, Gilinski adquiere una injerencia económica en otras compañías gracias a que Nutresa posee 13% en Grupo Sura y 9,47% en Grupo Argos. A esto se suma el hecho de que Grupo Sura ostenta 49,3% de la AFP Protección, 46,1% de Grupo Bancolombia, 35,2% de Grupo Nutresa, 27,2% en Grupo Argos y 16,7% de Enka. De forma indirecta, también tocaría las operaciones de Cementos Argos y Celsia, teniendo presente que Argos posee 58% y 52,9%, respectivamente.

Sin embargo, la disputa por el poder político se mantiene en el limbo después de que la asamblea extraordinaria del Grupo Sura no autorizara a cinco de los siete miembros de la Junta Directiva para discutir la oferta de compra debido a los conflictos de interés manifestados, hecho que no permitió conseguir el quórum requerido por el reglamento.

Actualmente, ante el presidente de esta empresa, Gonzalo Pérez, cursan dos cartas en las que, el propio Gilinski, le solicita convocar a un nuevo encuentro extraordinario con el fin de elegir un nuevo órgano directivo y conocer las razones por las cuales no se ha vendido la participación que posee esta empresa en Nutresa durante las dos primeras ofertas de compras planteadas por este.

Diego Palencia, vicepresidente de Investigaciones y Estrategia de Solidus Capital Banca de Inversión, concluyó que “estratégicamente, Gilinski tiene el apoyo de los minoritarios. Incluso, varios empezaron a anunciar acciones legales porque quieren materializar su rendimiento de muy corto plazo y, si vía dividendos no se está logrando”.

Los interesados tienen hasta el 16 de mayo para salir de su participación en la compañía de alimentos. Para llevar a cabo dicha transacción, cada socio debe acercarse a su comisionista de bolsa de preferencia.

El mercado se mantiene atento a una próxima jugada. Se especula que podría empezar a gestarse la llegada de una nueva OPA por otra joya de la corona, especialmente por Bancolombia, que a su vez buscaría ser fusionada con GNB Sudameris.

Socios de Nutresa han vendido 390.340 acciones a través de tercera OPA

En el décimo sexto día de aceptación de OPA, tres socios del Grupo Nutresa decidieron vender 1.369 acciones, lo que suma un total de 390.340 especies adquiridas por el Grupo Gilinski a través de dicho mecanismo del mercado accionario. Según la Bolsa de Valores de Colombia (BVC), este monto equivale a 0,71% del máximo a comprar y 0,08% de las acciones ordinarias en circulación. Este proceso de compra irá hasta el próximo 16 de mayo, tras ser extendido el periodo de aceptación de la oferta.

La compañía publicó un comunicado en la SFC en el aseguraba que una auditoría de Kroll determinó que no hubo fraude contable

En lo que va del año, el indicador del mercado local ha crecido 12,34% y desde que se presentó la primera OPA ha subido 13,4%