MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La Superfinanciera tiene hasta cinco días hábiles para autorizar esta transacción. La acción será suspendida de la BVC entre tanto

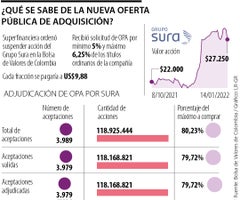

La Superintendencia Financiera de Colombia (SFC) ordenó la suspensión de la acción ordinaria del Grupo Sura tras recibir una nueva solicitud de OPA por, mínimo 5% y máximo 6,25% de las acciones ordinarias en circulación. Cada fracción se pagaría a US$9,88 o $39.457, según la tasa de cambio oficial vigente para este fin de semana.

Ahora, la misma entidad supervisora del mercado tiene hasta cinco días hábiles para autorizar esta transacción, momento a partir del cual el oferente, que en este caso vuelve a ser el Grupo Gilinski, tendrá que publicar tres avisos de oferta de manera pública y masiva, para luego comenzar el proceso de aceptación de oferta. Las fechas se definirán en el cuadernillo de oferta inicial, el cual será construido tras surtirse el proceso legal.

Aunque el ente regulador está obligado a comunicarse dentro de ese plazo, esta publicación no tiene que ser una respuesta final con la aprobación o desaprobación de la OPA. Con el fin de tener un proceso transparente y legítimo, la SFC puede solicitar modificaciones al documento.

Adicionalmente, ante la BVC se tendrá que presentar la garantía bancaria correspondiente a 50% del total de la suma a pagar por los títulos, la cual será corroborada por la misma entidad para que el proceso siga su curso normal. Por ahora, ya fue radicado el proyecto de garantía para participar en la OPA por parte de Jgdb Holding.

Bajo este panorama, la acción podría reanudarse dentro de dos semanas, viendo un incremento sustancial, como sucedió antes, en el nivel de su cotización dentro del mercado bursátil.

A por más puestos en la Junta Directiva

Este precio se encuentra 56,94% por encima del precio que registraba el emisor cuando fue presentada la primera oferta ($25.140). Además, esta nueva oferta está 44,79% sobre la última cotización en el mercado de la acción ordinaria de Sura ($27.250) y 24,69% sobre lo que pagó Gilinski durante su primera OPA ($31.642,70).

Para Arnoldo Casas, director de Inversiones para Credicorp Capital, "Gilinski busca asegurar dos puestos en la Junta Directiva del Grupo Sura, con lo cual conseguiría mayor poder político para tomar decisiones, especialmente en lo que respecta a Bancolombia".

Según el experto, indiscutiblemente el mercado va a subir mucho más de lo que lo ha venido haciendo, sobre todo en lo que atañe a emisores como el banco del GEA y Grupo Argos.

La nueva oferta se presenta luego de que en horas de la tarde, la BVC confirmara la adjudicación de la misma tras la verificación reglamentaria de cada una de las aceptaciones de oferta, esto pese a que en horas de la mañana se conociera que Sura había enviado una carta solicitando el aplazamiento de dicho proceso.

En total fue aprobada la venta de 118,16 millones de especies, lo cual representa 25,25% de la compañía de seguros e inversiones, así como 79,72% del máximo que esperaba adquirir el Grupo Gilinski. Por fuera se quedó la venta de 756.623 títulos por alguna irregularidad procedimental.

Cada papel será pago a US$8,01 o $31.642,70, esto teniendo en cuenta que la Tasa Representativa del Mercado (TRM) para hoy fue de $3.950,40. De este modo, el empresario caleño desembolsará $3,73 billones, aunque no todo será entregado en pesos, ya que, los hasta hoy socios de dicha empresa, pueden optar por el pago en dólares.

¿Qué solicitaba el Grupo Sura?

La carta - que no quiso ser publicada oficialmente por la compañía de inversiones y seguros - solicitaba tener en cuenta la resolución de dos recursos jurídicos que cursan ante la Superintendencia de Industria (SIC) y Comercio y la SFC.

El contenido de la misma, revelada por el periodista Daniel Coronell, da cuenta de un reclamo ante la SIC por reservarse información sobre la existencia de la intención de OPA desde diciembre de 2020. A esto se suma un alegato por la aprobación de la propuesta presentada por Jgdb Holdings del Grupo Gilinski, frente a lo cual Sura nunca tuvo conocimiento, pese a ser un afectado directo.

Según la compañía de inversiones y seguros, haber ocultado la oferta, no solo desconoció sus derechos, sino que impidió que otros actores del mercado pudieran participar de una oferta amistosa y con un valor que pudiera satisfacer mucho mejor al mercado.

Los reclamos se extenderían frente al papel de la Superintendencia de Salud debido a que también debía manifestar una autorización por el papel de EPS Suramericana en el sector.

Adicionalmente, el proceso que se encuentra en manos de la SFC gira entorno a la supuesta violación del Estatuto Financiero ya que dicho regulador no dio autorización expresa a dicha transacción ante el traslado de más de 10% de la propiedad de varias entidades financieras, dentro de las que se suman Bancolombia y Protección.

Iniciando semana se reveló que en el Consejo de Estado fue demandada la ley que reglamenta las OPA en Colombia.

Efectivo, intercambio de títulos y mantener las acciones son las tres opciones que se tendrían en una OPI. Para saber cuál es la más pertinente hay que revisar el perfil de riesgo

Un posible desliste de Nutresa y la caída de las acciones de Bancolombia y preferencial Bancolombia han generado incertidumbre

Solo en la jornada de hoy, la Bolsa de Valores de Colombia registró 29 aceptaciones de oferta, con un total de 31.330 especies vendidas