MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

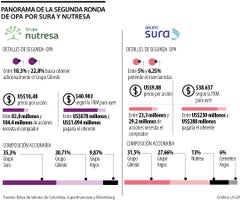

Tras el segundo round de las OPA sobre Sura y Nutresa, el empresario caleño consiguió un total de 31,5% y 30,71% de participación

Comienza el tercer round de OPA por las empresas del Grupo Empresarial Antioqueño (GEA). Esta noche, la Superintendencia Financiera de Colombia (SFC) ordenó suspender nuevamente la negociación de Sura y Nutresa en la Bolsa de Valores de Colombia (BVC) debido a dos ofertas presentadas por el Grupo Gilinski con el fin de seguir sumando participación en estas compañías.

La oferta por Inversiones Suramericana busca entre 5,2% y 6,5%, pagando un total de US$9,88 por cada título, mismo valor que había ofrecido en la segunda OPA lanzada por el mismo emisor. Sin embargo, en el caso de la multilatina de alimentos, el empresario caleño aumentó la oferta a US$12,58 para quedarse con, máximo, 12% adicional. La oferta que cerró hoy ofrecía US$10,48 por la mismas acciones.

Si la SFC no realiza requerimientos adicionales al oferente, el próximo viernes se daría la aprobación de las nuevas ofertas de adquisición.

Luego de que se dé luz verde por parte del órgano regulador, el Grupo Gilinski tendrá que publicar simultáneamente el cuadernillo de oferta y el primer aviso del proceso a través de medios masivos de comunicación. Por ahora ya fueron radicados los proyectos de garantías bancarias en la bolsa.

En un rango de cinco días calendario tendrá que mover tres avisos de oferta, en donde además debe incluir el plazo de aceptación de OPA. Este lapso no puede ser menor a 10 días ni superior a 30 días hábiles.

El oferente podrá prorrogar el plazo inicialmente establecido para la aceptación de la oferta, por una sola vez, y con antelación de al menos tres días hábiles al vencimiento del plazo inicial. Dicha extensión no podrá superar el plazo máximo señalado.

Esta prórroga se deberá comunicar a los interesados mediante aviso publicado en el mismo medio en el que se difundió el aviso de oferta inicial y mediante los canales oficiales.

Tras finalizar la oferta, la BVC tiene hasta cinco días calendario para confirmar y adjudicar la venta. Cumplido este debido proceso, quienes decidieron vender recibirán el pago tres días después.

En contraste, quien quiera presentar una OPA competitiva tendrá hasta tres días antes de vencer el periodo de aceptación de ofertas para presentar la propuesta.

¿Cómo quedó parado el caleño tras las segundas OPA?

Hoy, luego de 15 días hábiles del periodo de aceptación del segundo round de las OPA presentadas por el Grupo Gilinski sobre Sura y Nutresa, el empresario caleño se quedó con 31,5% y 30,71% de participación, respectivamente. Bajo este panorama, se convierte en el máximo accionista de la compañía de seguros e inversiones y se mantiene como el segundo mayor socio de la multilatina de alimentos.

Así, el empresario caleño se mantiene por encima de compañías del Grupo Empresarial Antioqueño (GEA), como Grupo Argos, que tiene 27,6% en Sura y 9,87% en Nutresa; y Cementos Argos, que posee 6% en Sura y Nutresa.

Durante el último día de venta, la BVC registró 898 aceptaciones en el caso de Inversiones Suramericana, con lo cual se llegó a un total de 36,23 millones de acciones ofertadas, equivalentes a 123,89% del máximo que pretendía el empresario caleño.

Con lo anterior, se alcanzó 7,74% del total de las acciones en circulación. Sin embargo, en esta ocasión el oferente se comprometió a no modificar el máximo de la oferta (6,25%), por lo que se espera que haya prorrateo.

En cuanto a la compañía multilatina de alimentos, 1.562 copropietarios decidieron salir de su participación. Al final, el inversionista logró 14,26 millones de títulos, los cuales representan 13,61% de lo que pretendía abarcar: 6,25% o 29,2 millones de acciones. Con el total logrado, está la posibilidad de que el empresario decida no comprar los títulos.

Guillermo Sinisterra, PhD en Economía de la Universidad de Nueva York y profesor de la Universidad Javeriana, aseguró que los Gilinski se encontraron con un momento óptimo para hacer las OPA, ya que las acciones colombianas se vieron muy golpeadas durante la pandemia, como consecuencia de la incertidumbre internacional que impactó fuertemente a los mercados.

“Con este panorama, los emisores no estaban reflejando su verdadero valor y, muchísimo menos, una prima de control. El precio justo no era el que veíamos todos, ya que tenemos un sistema con muy poca demanda, jugadores y estructuras corporativas muy débiles que limitan la negociación”, señaló.

En el caso de Sura, el empresario pagará US$9,88 o $38.637, según la Tasa Representativa del Mercado (TRM). El precio de la oferta está 56,9% por encima del que registraba el emisor cuando fue presentada la primera OPA ($25.140), 21% sobre su última cotización en el mercado y 24,69% sobre lo que pagó Gilinski en su primera movida ($31.642,70). El precio actual de las acciones está 17,7% arriba de lo desembolsado a inicio de año.

En Nutresa, Gilinski desembolsará US$10,48 o $40.983. Dicho nivel se encuentra 89,03% sobre el precio que registraba cuando fue presentada la primera oferta ($22.140). Además, está 35,92% sobre lo que se pagó en la primera ronda ($30.791). Su precio en bolsa se mueve 31,4% sobre lo cancelado en enero.

Desembolso se realizará la próxima semana

Tras el cierre del periodo de aceptación del segundo set de OPA presentadas por el Grupo Gilinski para quedarse con un porcentaje adicional en Nutresa y Sura, la Bolsa de Valores de Colombia (BVC) tiene hasta cinco días calendario para revisar, verificar y adjudicar las acciones que se vendieron entre enero y febrero. Cumplido este requisito, el oferente desembolsará el dinero de la cantidad entregada a cada uno de los vendedores de los títulos. Cada uno decidirá si dicho pago se hará efectivo en una cuenta local o extranjera, bien sea en dólares o pesos colombianos.

El empresario también tendría participación indirecta en el holding, dadas las acciones que logró en Sura y Nutresa en las anteriores OPA

La dinámica de la BVC ha facilitado que Colombia se aleje de los efectos económicos extranjeros. El Colcap ha crecido más de 15%