MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

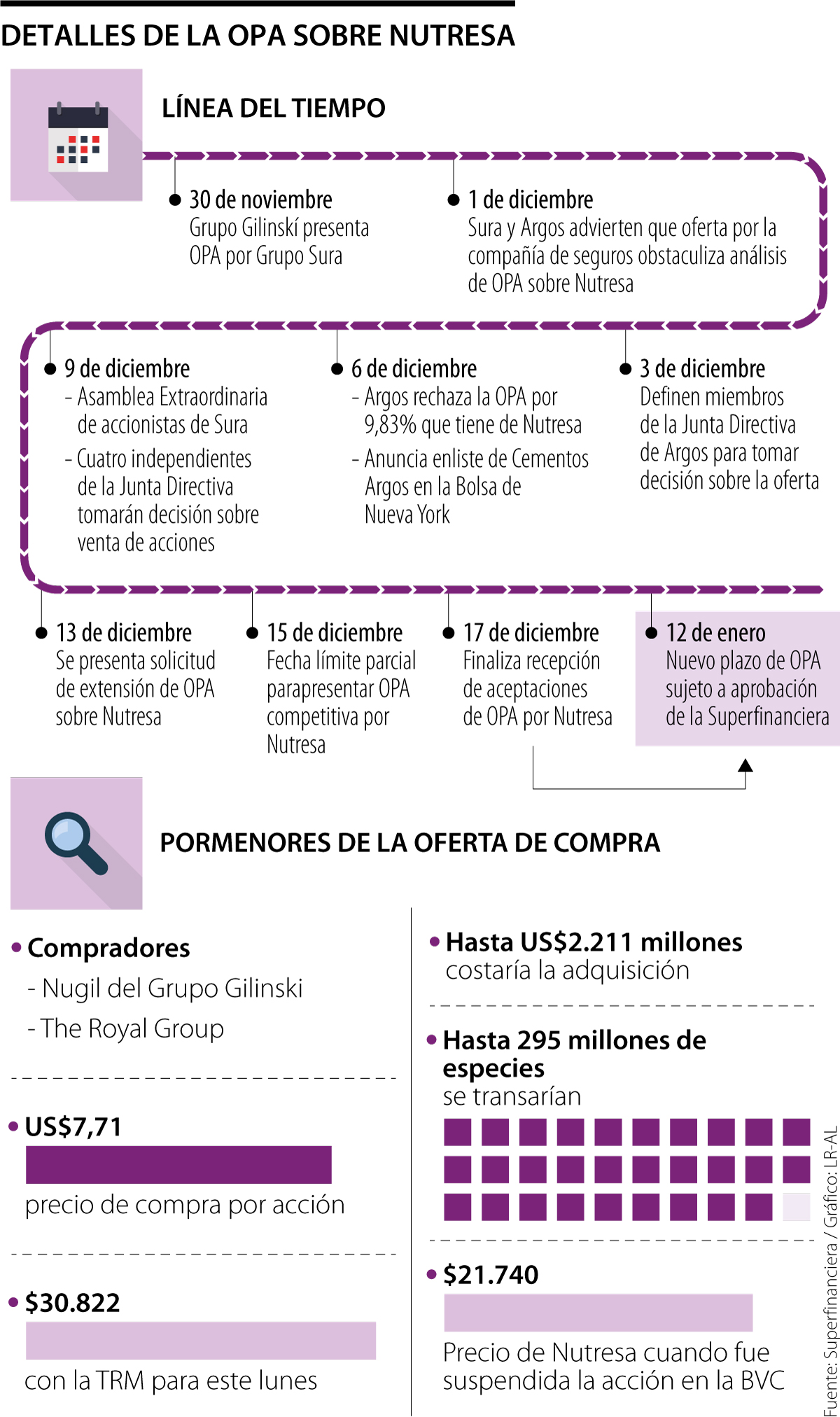

La nueva fecha límite sería el próximo 12 de enero de 2022. El día para presentar una oferta competitiva se extendería también

A solo cuatro días de que finalice el plazo para la aceptación de la OPA sobre Nutresa, el Grupo Gilinski planteó a la Superintendencia Financiera de Colombia (SFC) la extensión del tiempo límite para recibir aceptaciones. Hasta ayer, estaba definido que vencería el próximo viernes 17 de diciembre; sin embargo, la nueva fecha límite para la transacción se amplía hasta el 12 de enero de 2022.

Ante este panorama, el Grupo Gilinski tiene la posibilidad de modificar su oferta, aceptando la cantidad de títulos que consiga y disminuyendo así su intención de compra, la cual está entre 50,1% y 62,6%. La otra opción se enfocaría en aumentar el valor de adquisición, que hoy se encuentra en US$7,71 o $29.974 por especie, según la Tasa Representativa del Mercado (TRM) para este lunes.

En total, el Grupo Gilinski y la familia real de Abu Dhabi desembolsarían entre US$1.768 millones o $6,99 billones y US$2.211 millones o $8,74 billones para un total de títulos que oscila entre 229,4 millones y 286,8 millones.

Sin embargo, aunque la acción ha repuntado más de 20% en la Bolsa de Valores de Colombia (BVC), es poco probable que supere el precio de adquisición propuesto, esto debido a varios factores. Uno de ellos es que el emisor no ha conseguido dicho nivel desde que cotiza en el mercado accionario. El máximo histórico se encuentra en $29.500, mientras que el precio objetivo promedio de las comisionistas de bolsa es de $28.524.

Para Diego Franco, jefe de Inversiones en Franco Capital, hay público que le está apostando a largo plazo a la compañía, lo cual se ha sumado a que el mercado presenta una brecha entre el precio en bolsa y la oferta de Nugil, con lo que se podría tener cierta rentabilidad en menos de un mes.

“Lo lógico sería que el precio se ubicara por debajo del precio de la OPA porque, si en algún escenario el mercado cotizara la acción en $30.000 o más, la gente ya no tendría que aceptar el precio de los Gilinski, sino vender directamente a través de la misma bolsa de valores”, destacó el experto.

Otro de los factores se centra en la propia dinámica del mercado ya que, durante todo el año, los inversionistas locales, pero especialmente los extranjeros, han estado saliendo de sus posiciones tras la rebaja de la calificación de Colombia y otros factores. En consecuencia, la ausencia de una demanda sustancial de compradores en la BVC sigue limitada, afectando, a su vez, el comportamiento de las acciones del Grupo Empresarial Antioqueño.

Por ahora el mercado sigue a la expectativa ante quién pueda fungir como el ‘Caballero blanco’ que se convierta en un socio amistoso, que tenga los recursos para lanzar un OPA competitiva y que le facilite al mismo GEA recomprar su participación en el futuro. Según analistas, entre las compañías opcionadas están algunas de las más importantes del sector de alimentos, como Nestlé, Mondelēz y PepsiCo.

Según Andrés Moreno, analista financiero y bursátil, “el precio actual de compra es adecuado. Entre más acciones lleguen ahora, es mucho mejor para quienes aún no se deciden a salir de sus posiciones, entre quienes se encuentran las administradoras de fondos de pensiones. Ver que el precio repunte y sobrepase lo dicho por Gilinski podría suceder si llega otro competidor”.

Bajo esta idea, quien quiera entrar en el negocio tendría que mejorar lo propuesto inicialmente, mínimo, en 5%. Por lo tanto, el precio a pagar por título sería de US$8,09 o $31.451, lo que llevaría a desembolsar un capital de entre US$1.855 millones y US$2.320 millones, dependiendo de la cantidad de especies que desee comprar.

Gilinski alcanza una fortuna de US$4.400 millones actualmente, según el listado The Real Time Billionaires, publicado por Forbes

Previo al encuentro, la compañía ratificó su cambio en el número de miembros independientes y patrimoniales en la Junta Directiva

Los accionistas de Sura y argos van a recibir acciones de los mismos grupos, como una ‘recompra’