MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Grupo Sura

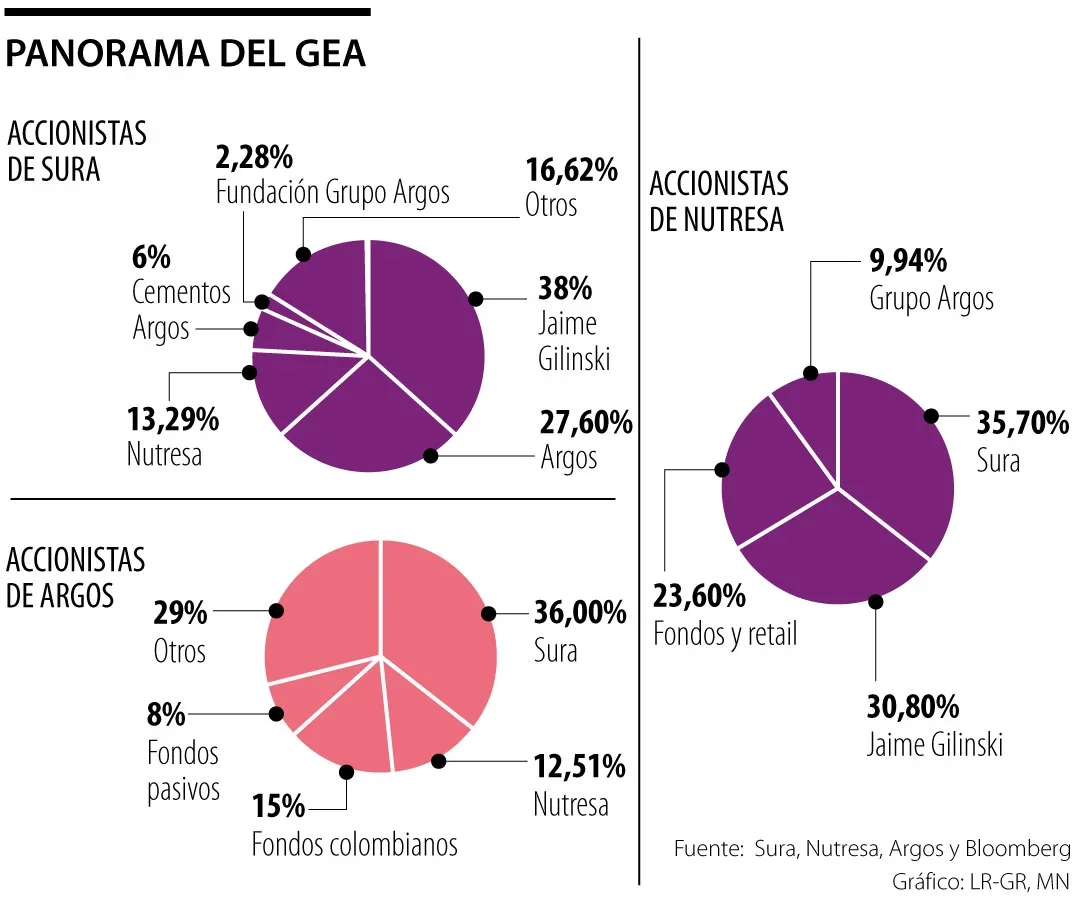

Entre los términos está que Nutresa deje de ser accionista de Sura y de Grupo Argos y a su vez JGDB, Nugil e IHC Capital Holding también se comprometen a dejar de ser accionistas de Grupo de Inversiones Suramericana y Grupo Argos.

Después de casi año y medio y ocho OPA en el mercado accionario, el Grupo Nutresa informó que logró un Memorando de Entendimiento (MOU) para que JGDB y Nugil, empresas que habían lanzado las Ofertas anteriores y pertenecientes al Grupo Gilinski y sus socios árabes, Royal Group de Abu Dhabi y el IHC Capital Holding, adquieran una participación controlante en Nutresa no inferior al 87% de las acciones de la compañía.

Con esto Gilinski acaba con el enroque de empresas del conocido Grupo Empresarial Antioqueño (GEA) que se había consolidado desde 1978.

En el MOU, según se conoció el comunicado, las partes fijaron los términos generales de un compromiso que deberá ejecutarse a través de la celebración de acuerdos definitivos y varias operaciones "que estarán sujetos a la obtención de las autorizaciones legales, estatutarias y regulatorias que apliquen".

Entre los términos está que Nutresa deje de ser accionista de Sura y de Grupo Argos y a su vez JGDB, Nugil e IHC Capital Holding también se comprometen a dejar de ser accionistas de Grupo de Inversiones Suramericana y Grupo Argos.

De esta manera y con este acuerdo se espera que se acabe una trama empresarial que inició en noviembre de 2021 en la que el empresario caleño Jaime Gilinski invirtió más de $10 billones para acceder a posiciones en tres de las empresas insignia del Grupo.

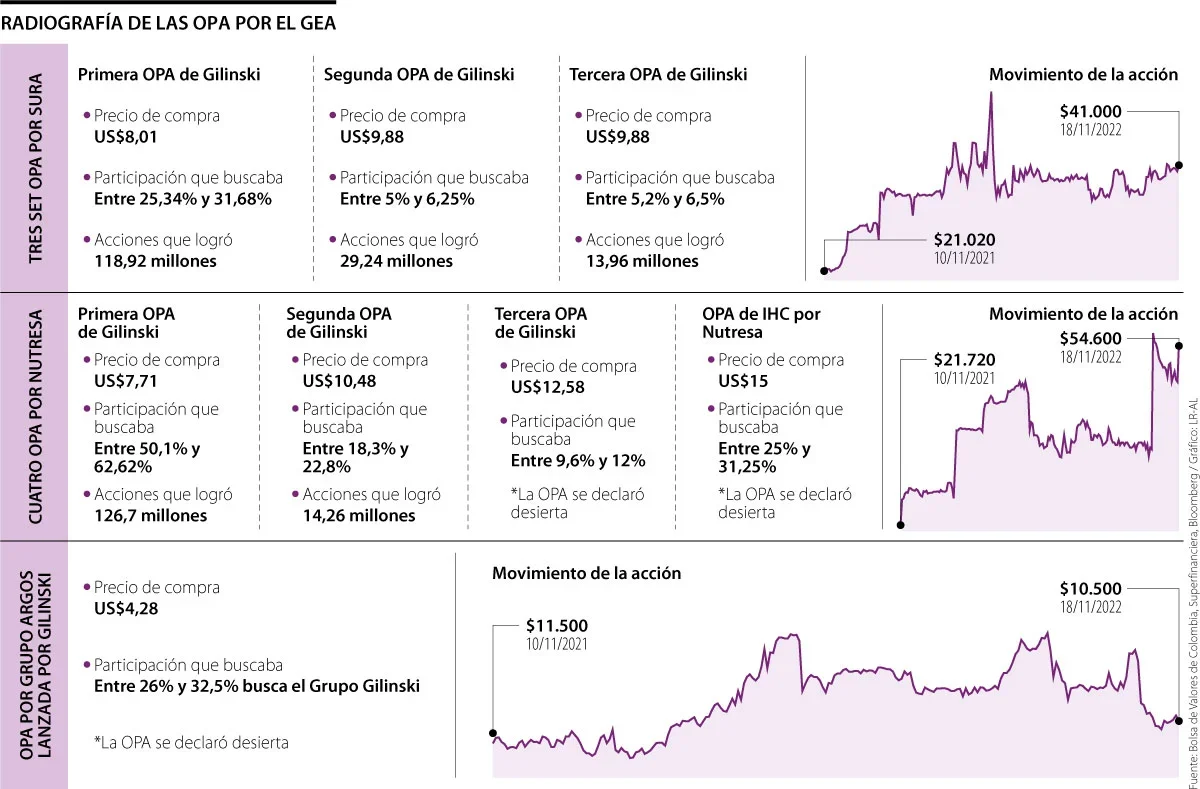

En Nutresa, la empresa en la que empezó la jugada en noviembre había conseguido 31% de las acciones tras tres set de OPA. En el caso de Sura, porcentaje que con el nuevo acuerdo devolvería, había conseguido 38%, sumando un 34,5% a través de las ofertas y 3,5% a través de pequeñas compras en la BVC.

En el caso de la séptima intención de compra por Grupo Argos, el inversionista había solo logrado 11,08% de las especies, evento que en su momento se declaró desierto.

Esta movida parece ser el cierre de esta movida empresarial, calificada como una de las más relevantes en la historia económica reciente del país. Según Diego Palencia, vicepresidente de investigación de Solidus Capital, “no hay precedentes cercanos en la historia empresarial de una compra hostil de esta magnitud. Se ha vuelto un caso de estudio muy importante en campos como las finanzas corporativas, el gobierno corporativo y ciencia jurídica y legal de los estatutos de grupos empresariales en Latinoamérica".

Argos dijo que explora oportunidades con múltiples actores e inversionistas nacionales e internacionales como es usual

Según el emisor, seguirá acompañando las iniciativas tendientes a maximizar el valor para todos los accionistas y su portafolio

Con esta oferta por el holding de construcción y energía, el empresario caleño pretende entre 26% y 32,5% de las acciones ordinarias