MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El encuentro se llevará a cabo el próximo 16 de Noviembre en Medellín. Hasta el momento, los socios han salido de 367.550 títulos

En medio del periodo de aceptación de las Ofertas Públicas de Adquisición (OPA) por Nutresa, el Grupo Argos convocó a una reunión extraordinaria de las Asamblea de Accionista para deliberar sobre los conflictos de interés de los miembros de la Juntas Directivas a la hora de decidir sobre el proceso de adquisición.

El encuentro de los socios se llevará a cabo el próximo 16 de noviembre a las 9:00 a.m. en el Centro Empresarial El Poblado de la Cámara de Comercio de Medellín. Durante la reunión se decidirá en torno a la autorización requerida en materia de potenciales conflictos de interés de los miembros del órgano directivo.

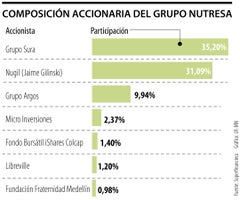

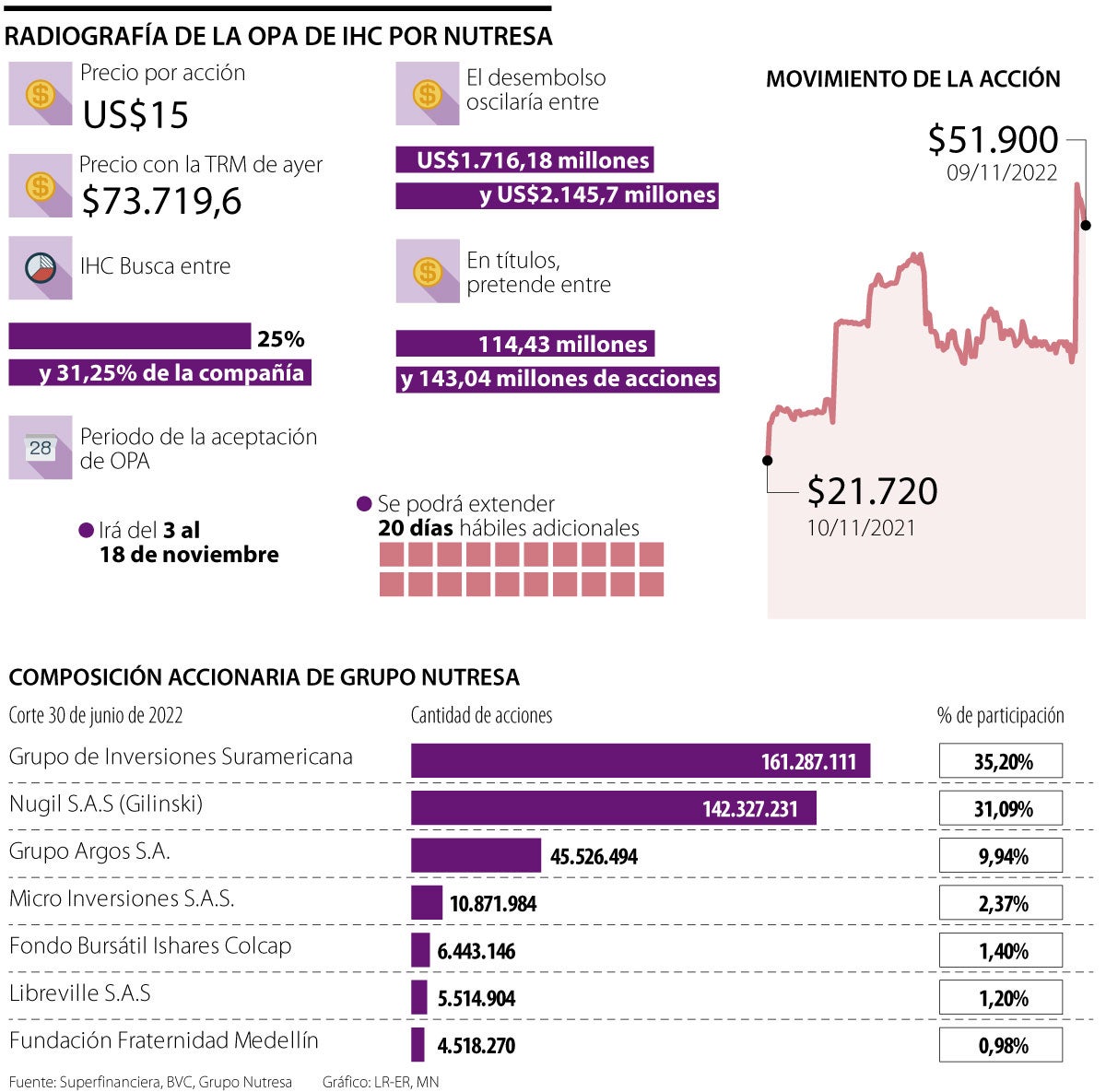

Los tres principales socios de la multilatina de alimentos son: Grupo de Inversiones Suramericana, con 161,2 millones de acciones y 35,2% de participación; Nugil S.A.S de Jaime Gilinski; con 142,3 millones de acciones o 31,09% de participación; y Grupo Argos, con 45,5 millones de acciones y 9,94% de contribución. De vender todas las acciones, Sura obtendría US$2.419 millones, Gilinski US$2.134 millones y Argos US$682 millones.

La oferta por la multilatina de alimentos busca entre 25% y 31,25% del total de acciones en circulación, lo cual equivale a entre 114,43 millones y 143,04 millones de acciones. El precio a pagar es de US$15 o $73.950, según la Tasa Representativa del Mercado (TRM) para ayer.

Si alcanza la participación que busca en Nutresa, IHC desembolsaría entre US$1.716,18 millones y US$2.145,7 millones, mientras que en moneda local sería entre $8,6 billones y $10,7 billones.

Por ahora ha logrado 367.550 acciones o 0,26% del máximo a comprar y frente al total de las especies en circulación de la multilatina de alimentos, este monto representa 0,08%. El plazo de la OPA irá hasta el próximo 18 de noviembre, aunque el oferente podrá extenderlo 20 días hábiles adicionales, hasta diciembre.

Las acciones de las compañías del otrora Sindicato Antioqueño vieron crecer su valor en la Bolsa de Valores de Colombia (BVC) desde que se lanzó la primera oferta en noviembre del año pasado. Ahora, y con este nuevo panorama, los especialistas plantearon dos posibles escenarios: el primero es que la oferta sea existo, por lo que el precio de la especie se seguiría cotizando al mismo valor.

El segundo escenario corresponde a una oferta desierta y, en tal caso, los analistas aseguraron que las acciones podrían caer hasta el precio de los títulos antes de la OPA. En este caso, los títulos caerán a $40.000 e, incluso, bajaría al precio que registraba antes de la OPA; es decir, a cerca de $36.980, lo que representaría un retroceso de entre 34,4% y 39,4% frente al máximo que registró la acción del Grupo Empresarial Antioqueño (GEA).

Al respecto, Édgar Jiménez, investigador del Laboratorio Financiero de la Universidad Jorge Tadeo Lozano, dijo que “la recomendación particular en estos ejercicios de ofertas públicas de adquisición es vender, sobre todo cuando ya estamos en la cuarta y con unos niveles de precio significativos. Pensar en que puedan llegar OPA adicionales con precios cada vez más altos es incierto”.

Previo al encuentro, la compañía ratificó su cambio en el número de miembros independientes y patrimoniales en la Junta Directiva

La comisionista de bolsa prevé que el empresario caleño obtenga una participación de 25% en cada empresa que reduciría su liquidez