MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Grupo Sura será el único oferente que se endeudará en la Oferta Pública por Nutresa

El cuadernillo ya se publicó y quedaron registrados los oferentes. Grupos Argos y Sura deberán responder por 10% de las acciones

Tras la luz verde de la Superintendencia Financiera para la Oferta Pública de Adquisición, OPA, por el Grupo Nutresa, se publicó el cuadernillo en el que quedan claras las reglas del juego del proceso.

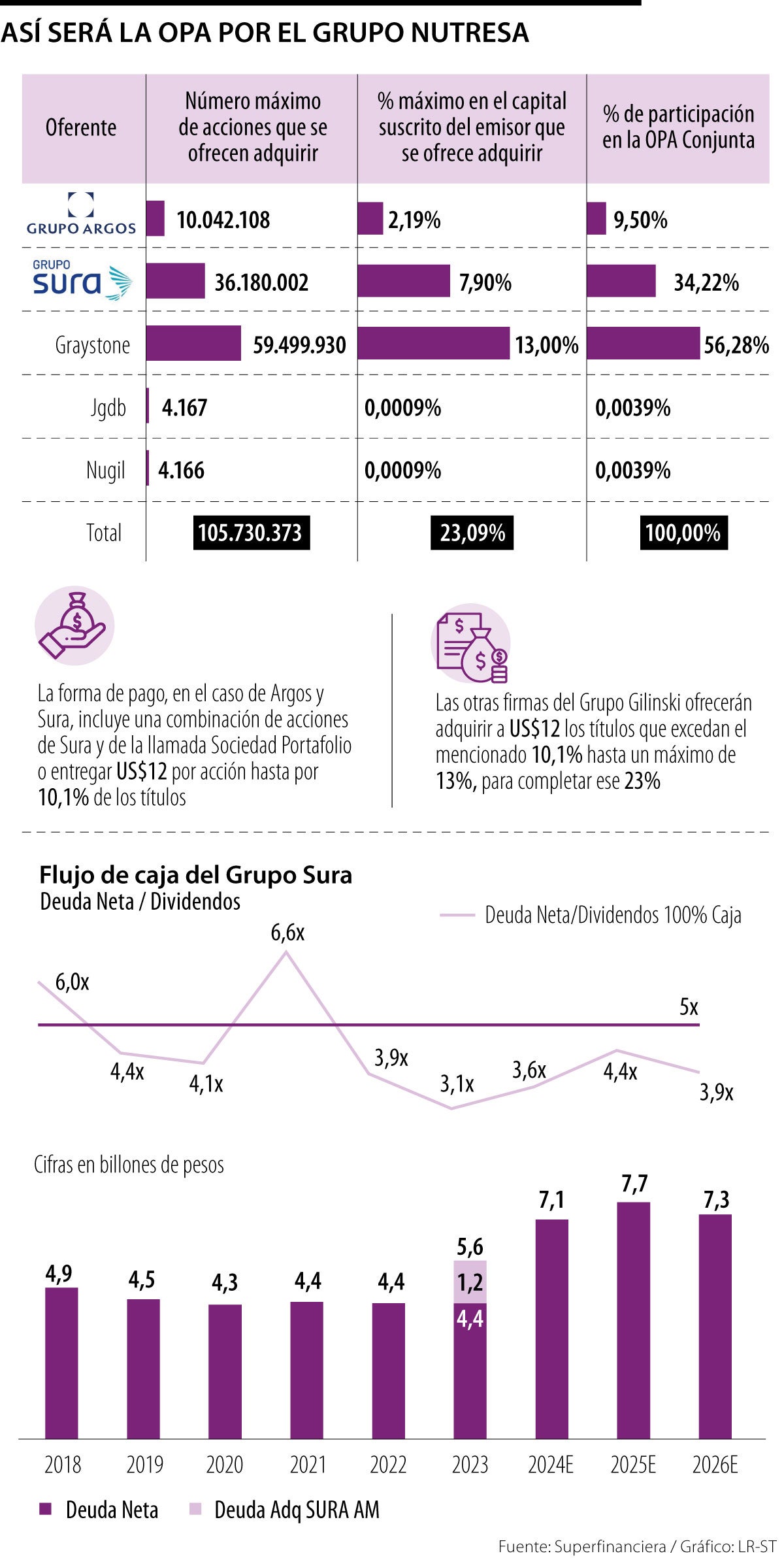

El documento trae los detalles de cuántas acciones tendrán que comprar cada una de las empresas que buscarán las acciones de la multilatina de alimentos, en donde están el Grupo Argos, el Grupo Sura, Jgdb, Nugil y Graystone Holdings, que es una sociedad designada por IHC, los socios árabes del Grupo Gilinski.

El objetivo de la OPA es ir hasta por 23,1% de la participación, es decir, 105,7 millones de las especies de Nutresa, por lo que de conseguir en su totalidad este porcentaje, el Grupo Gilinski quedaría con 100% de la participación en la compañía. La Oferta, tal como quedó establecido en el Acuerdo de Madrid, tiene unas condiciones que no les pone las mismas obligaciones a todas las compañías.

Por ejemplo, según el cuadernillo, Grupo Argos y Grupo Sura deberán conseguir hasta 10% de las acciones, en un porcentaje en el que Grupo Argos ofrecerá adquirir un máximo de 10,04 millones de títulos, lo que representa 2,19% de lo que se busca.

En el caso del holding financiero, tendría que ir por 36,18 millones de acciones de Nutresa, lo que representa 7,9% del total que se busca. Con ambos porcentajes, se conseguiría el 10,1% que está a cargo de las compañías del Grupo Empresarial Antioqueño.

Según se explica en el cuadernillo, en el caso de Grupo Sura, “los recursos para la adquisición de las acciones del emisor se realizará con recursos tanto propios como provenientes de operaciones de financiación”. El resto, especifica el documento, lo realizará con recursos propios.

“Sura no tiene el capital suficiente y ese es uno de los temas que ha generado inquietud parcial por parte de los inversionistas, porque no tiene los recursos y va a quedar en un nivel de endeudamiento alto”, dijo Juan Pablo Vieira, CEO en JP Tactical Trading. Según un análisis que realizó el Hub Visión de Davivienda en diciembre pasado, el nivel de deuda bruta del holding superaría los $7 billones en 2024, desde $4,8 billones que había al tercer trimestre.

“Es clave mencionar que, bajo nuestros supuestos el indicador deuda neta/dividendos presenta un importante incremento, pero se mantiene por debajo de los límites asignados por las calificadoras de riesgos (5,0x), bajo el nivel de calificación actual”, dijo el análisis.

En los más recientes resultados financieros, Sura insistió en que espera que los indicadores de endeudamiento se ubiquen por debajo de lo recomendado por las calificadoras, “en niveles de 3,6x (2024); 4,4x (2025) y 3,9x (2026), para el indicador Deuda Neta/Dividendo”, agregó un informe del Hub Visión de Davivienda a principios de este mes.

La forma de pago, en el caso de Argos y Sura incluye una combinación de acciones de Sura y de la llamada Sociedad Portafolio o entregar US$12 por acción. Las otras firmas del Grupo Gilinski ofrecerán adquirir a US$12 los títulos que excedan el mencionado 10,1% hasta un máximo de 13%, para completar ese 23%.

Fue publicado el cuadernillo que tiene los detalles de la Oferta Pública de Adquisición, OPA, que se lanzó por el Grupo Nutresa

La conclusión de la maratón de asambleas fue que Argos, Nutresa y Sura tienen autorización para decidir en las juntas de estas firmas