MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Jaime Gilinski solicitó una auditoría externa tras evidenciar la existencia de tres acuerdos con Grupo Bolívar, Munich RE y Cdpq

El mayor accionista de Grupo Sura, Jaime Gilinski, con 38% de participación en la empresa, solicitó convocar una asamblea extraordinaria de accionistas para que la administración y el revisor fiscal entreguen explicaciones sobre las revelaciones que se hicieron en los estados financieros de la compañía.

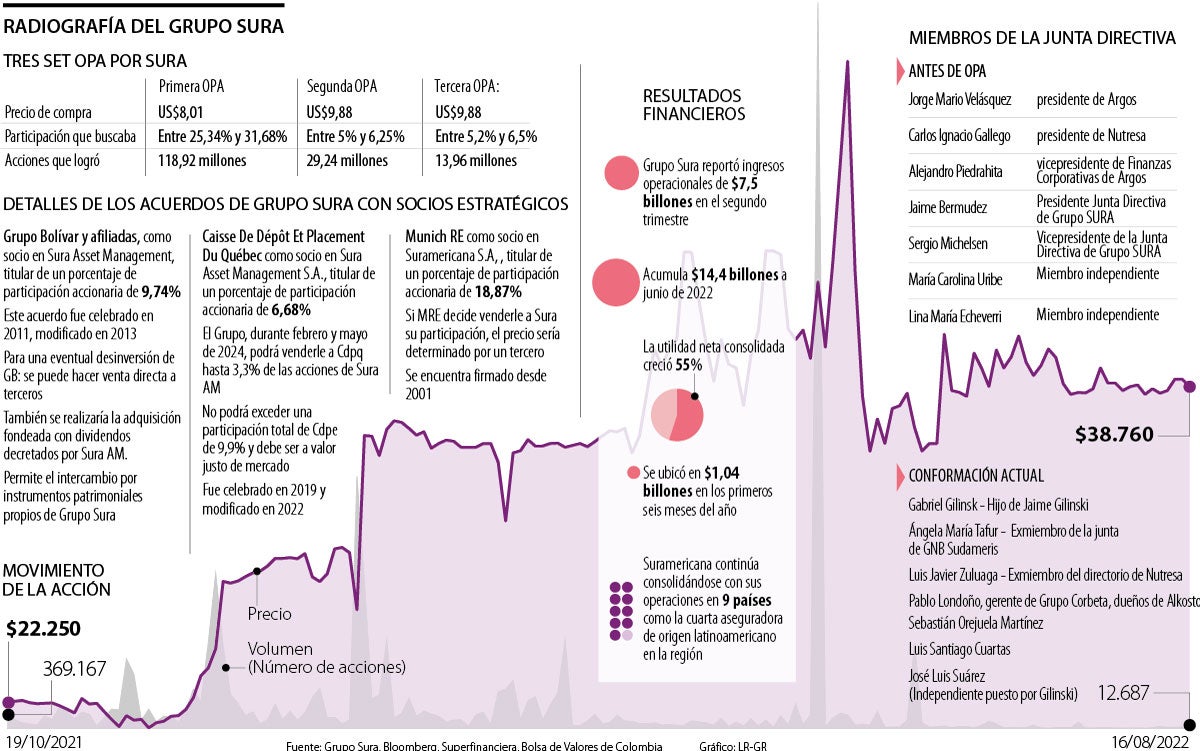

Estos evidenciaron la existencia de tres “acuerdos complejos” con socios minoritarios en sus filiales que, según la carta radicada por el empresario ante Ernst & Young, revisor fiscal del Grupo, podrían causar pasivos de varios billones de pesos. Uno es con Munich RE, otro con Caisse De Dépôt Et Placement Du Québec y otro con Grupo Bolívar y sus afiliadas.

Dichos acuerdos establecen mecanismos para una eventual desinversión en la compañía. El primero en mención se firmó en 2001 y establece que, en el caso de que Munich RE decida vender su participación de 18,8% de las acciones de Suramericana S.A., el precio sería determinado por un tercero independiente.

Por su parte, el acuerdo con Caisse De Dépôt Et Placement Du Québec (Cdpq) determina que Grupo Sura, durante el periodo comprendido entre febrero y mayo de 2024, podrá venderle a dicha empresa hasta 3,3% de las acciones de Sura Asset Management a valor justo de mercado, el cual también será determinado por terceros independientes. Luego, a partir de abril de 2029, Cdpq podrá desinvertir, vendiendo la participación de Sura AM a la compañía de seguros e inversiones.

Mientras que el acuerdo celebrado en 2011 con Grupo Bolívar, que posee 9,74% de Sura Asset Management, dictamina los mecanismos que se podrían utilizar en una eventual desinversión, como la venta directa a terceros, adquisición fondeada con dividendos y el intercambio por instrumentos patrimoniales propios del Grupo Sura, consistente en acciones preferenciales.

Ahora bien, una de las discusiones es si dichos contratos deben ser tratados como un pasivo, pues, según los expertos, si se ejercen tendrían un impacto en la deuda de la compañía.

“En las debidas diligencias se identifican aspectos estratégicos que pueden afectar la estructura de capital, pero es difícil identificar la naturaleza del acuerdo para reconocer aspectos de pasivos. Si fueran contratos, se deben establecer todas las cláusulas de impacto financiero”, manifestó Diego Fernando Palencia, vicepresidente de Solidus Capital.

Además, analistas financieros consultados por este Diario, concuerdan en que se avecinaría un proceso legal contra el Grupo, ya que Gilinski podría considerar que los administradores actuaron en contra de los intereses de la sociedad o de los demás accionistas, o que dieron un trato preferencial a ciertos socios sobre otros.

“Eso puede llevar, por ejemplo, a que se pongan multas a los administradores por su actuación. Pero no solo eso, podría buscar que un juez los declare responsables por esa actuación porque causó perjuicio a la sociedad. Ahí la discusión sería gigante”, explicó Diego Márquez, especialista en derecho financiero, corporativo y asociado del bufete Del Hierro Abogados.

Estas acciones, según expertos, ayudarían a que Gilinski eleve su control de compras hostiles. Aunque normalmente son años de debidas diligencias y conceptos profundos de la dinámica patrimonial.

“Esa información la podrían utilizar para tener más control sobre la compañía, que finalmente es la que les interesa por ser más cercana a Bancolombia. En esa Asamblea pueden pedir otros miembros de junta y sacar a las personas involucradas. Yo creo que lo van a jugar por el lado de ganar control, en lugar de demandar a la compañía y decir que la transacción no se hizo a un precio justo”, dijo Guillermo Sinisterra, PhD en Economía de la Universidad de Nueva York y profesor de la Universidad Javeriana.

En síntesis, si se encuentran deterioros patrimoniales, desequilibrios económicos o alguna fuente de problemas de valoración con cifras, hechos y datos contundentes, se podría desencadenar un proceso legal.

No obstante, ante la pregunta de si el Grupo estaba en la obligación de informar estos acuerdos, los analistas aseguran que no, ya que “ese es uno de los riesgos que asumen las personas que lanzan una toma hostil por una sociedad, y es que no tienen el alcance de los detalles de la operación. Por eso, en sociedades cerradas, siempre que se va a hacer una compra se hace una debida diligencia, que implica revisar muchísimos pormenores para conocer el estado de la sociedad target”, puntualizó Márquez.

Por ahora, en la asamblea, que se solicitó convocar para el próximo 24 de agosto, se consideraría “ordenar a la Junta Directiva de la Sociedad para que en los próximos 30 días calendario designe y contrate a Deloitte, PricewaterhouseCoopers y/o Kpmg como auditor externo para adelantar una revisión exhaustiva del impacto contable y financiero que pueden tener, para el Grupo Sura S.A., los acuerdos suscritos con Grupo Bolívar, Munich RE y Cdpq”.

Adicionalmente, la reunión permitiría identificar la posible existencia de otros acuerdos o contratos similares, suscritos por el Grupo Sura S.A. “que no hayan sido revelados adecuada y oportunamente en los Estados Financieros de la sociedad durante los últimos veinte años”.

¿Qué responde Sura?

La compañía destacó que no hay obligación normativa de revelar los contratos sobre empresas no listadas. Incluso, recalca que la única obligación que existe consiste en informar que se hizo el acuerdo, pero no los detalles del contenido.

Sobre la salvedad del revisor, “se recomendó actualizar la política de los resultados porque no se conocen los efectos contables que tienen la cláusulas de los acuerdos con los accionistas minoritarios, y lo recomienda porque son acuerdos de altas complejidad y no hay una interpretación definida”, dijo la empresa. Por eso, la Junta informó que revisará y hará una aclaración de la política contable.

“Se aclara que no todos los contratos son iguales. Cada uno tiene términos distintos y condiciones diferentes y por eso se revisa cada uno de forma independiente cada tanto”, puntualizó la compañía.

Tras la carta presentada a EY, este diario le preguntó a Gonzalo Pérez, presidente del Grupo Sura, y al presidente de la Junta Directiva, Santiago Cuartas, y está a la espera de la respuesta oficial.

Detalles de las tres OPA por el Grupo

El empresario caleño es el mayor accionista de Grupo Sura con una participación de 38%, pero esto fue posible tras presentar tres set de OPA, consiguiendo 118,92 millones de acciones en la primera, 29,24 millones en la segunda y 13,96 millones en la última. En cuanto al movimiento accionario, para noviembre de 2021 la especie tocaba los $22.250 y al cierre de ayer llegó a $38.760 en la Bolsa de Valores de Colombia (BVC), lo cual representa un aumento de 74,2% desde que Jaime Gilinski inició su jugada por las compañías del Grupo Empresarial Antioqueño (GEA).

Previo al encuentro, la compañía ratificó su cambio en el número de miembros independientes y patrimoniales en la Junta Directiva

La comisionista de bolsa prevé que el empresario caleño obtenga una participación de 25% en cada empresa que reduciría su liquidez