MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Los Gilinski están pagando aproximadamente $8.000 más por cada título de la empresa colombiana, lo que representa una oportunidad para los accionistas minoritarios

El mercado está a la espera del desenlace de la Oferta Pública de Adquisición (OPA) lanzada la semana pasada por Grupo Nutresa. ¿El Grupo Empresarial Antioqueño (GEA) cederá su participación? ¿los grandes accionistas como Grupo Sura, Grupo Argos y Protección participarán de la OPA? Estos son algunos de los interrogantes que aún quedan en el aire.

Después del anuncio, quienes tienen participación en la empresa colombiana ya son conscientes de que se vienen decisiones importantes en el próximo mes y medio.

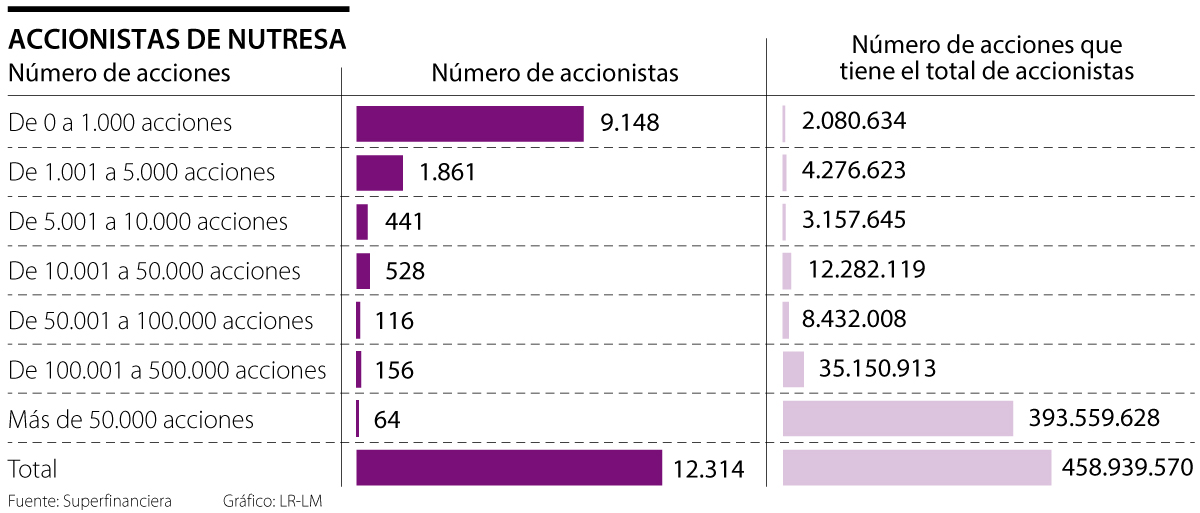

Mientras los grandes accionistas dan algunas nociones de qué pasará con su participación en Nutresa, los inversionistas minoritarios estudian sus posibilidades. Algo importante ya que del total, 74% tiene menos de 1.000 títulos de la compañía. Aunque esto solo representa 0,45% de participación, son 9.148 personas que deben tomar decisiones financiera informadas para sacar la mayor utilidad posible.

La República consultó a cinco gurús financieros sobre el tema, quienes apuntaron a que lo más recomendable es vender las acciones de la compañía. El título de la empresa tiene un precio de $21.740 y durante la pandemia no ha superado los $25.000. El Grupo Gilinski, holding empresarial interesado en ser el nuevo accionista mayoritario de la compañía de alimentos, está dispuesto a pagar un poco más de $29.000 por cada especie.

Eso significa que si una persona compró la acción a $21.740, tendrá una utilidad superior a 30%. Incluso, como el título llegó a tocar niveles más bajos, algunos podrán tener una ganancia mayor.

“Debemos esperar el aviso de la OPA, saber si los grandes accionistas van a continuar con el negocio; si van, lo mejor es que todos vendan, pero si los grandes no participan y hay certeza de que el GEA va a quedar al mando de la compañía, lo mejor es no vender. En la mayoría de los casos, la gente tiende a quedarse con las utilidades y vender”, explicó Andrés Moreno, asesor financiero y analista bursátil.

Todo dependerá de la participación del GEA en la operación, algo con lo que concuerda Wilson Tovar, director de Investigación de Acciones y Valores: “el inversionista siempre quiere rentabilidad, el activo es muy bueno, que está siendo apreciado por uno más grande y les puede ofrecer la prima de Navidad anticipada; el lío es que en realidad no depende de ellos, sino del controlante, es decir del GEA”.

Quiere decir que de llegarse a dar la participación del GEA en la operación, lo más recomendable es vender. Sin embargo, también hay que prestar atención a otros detalles, que podrían llegar a ser una muy buena ganancia en el futuro.

A raíz de la pandemia y la crisis económica derivada del paro nacional, el mercado colombiano empezó a cotizar muy por debajo de su valor real. Los gurús financieros consultados afirmaron que Nutresa es una compañía sólida, que tiene posibilidades de ser valorada por mucho más dinero y que el mercado no le está dando un precio justo.

Por lo anterior, surge el interrogante ¿es el precio ofrecido por los Gilinski muy bueno o es justo para una compañía del talante de Nutresa?

Es probable que el holding empresarial, dueño de Lulo Bank y GNB Sudameris, pueda estar tomando ventaja de la situación coyuntural para ofrecer un precio justo por la acción, que representa una oportunidad de ganancia.

Los analistas consultados dijeron que más allá de ser un buen precio o una buena estrategia de los Gilinski, es una oportunidad que no volverá a ver el accionista minoritario, pues una vez la empresa pase por el proceso de OPA, lo más probable es que el precio de la especie caiga y pierda liquidez. Los expertos recordaron que esto es lo que ha pasado históricamente con empresas que llevan a cabo este tipo de operaciones.

Por eso, destacaron que la mejor oportunidad de sacar utilidades es vender su acción. Sin embargo, si el GEA no participa en la OPA, lo más recomendable es quedarse con los títulos, pues una vez se supere la crisis económica y haya menos incertidumbre, algo que podría pasar a mediados de 2022 con la certeza de quién será el próximo mandatario de los colombianos y la erradicación parcial del covid-19, la acción podría recuperar el valor que realmente merece.

Si aún así decide conservar los títulos y la OPA se realiza con éxito, deberá saber que ahora las decisiones empresariales las tomará el Grupo Gilinski, un holding con presencia regional y participación en diferentes sectores económicos. Con esto, puede sacar provecho de los dividendos que van a surgir si accionistas como Sura, Argos y Porvenir venden su participación en la compañía.

Si aún tiene dudas sobre su decisión, está sobre la mesa buscar un asesor financiero.

Habría una rentabilidad de 37%

Valeria Álvarez, trader y estratega de renta variable de Itaú Comisionista de Bolsa, destacó que mientras que el precio de la acción de Nutresa está en $21.740, el valor que está ofreciendo el Grupo Gilinski ronda los $29.800, lo que implica una rentabilidad de 37%. “Los $29.000 por acción se vieron hace siete años, incluso más”, destacó la experta. Aunque la compañía sea sólida y su acción pueda valer más, agregó que no es probable que, en el corto plazo, alcance el precio que ofrecerá el Grupo Gilinski en la OPA.

No están obligados a vender la acción

Jorge Bernal, trader de Casa de Bolsa, señaló que ningún accionista, mayoritario o minoritario, está obligado a participar de la operación. “Pero sí es una oportunidad interesante, ya que los Gilinski están ofreciendo precios que se acercan a los máximos históricos del título, con esto pueden recuperar la inversión y generar una utilidad”, destacó el gurú. También explicó que la especie está muy por debajo de lo que realmente vale Nutresa, por lo que quienes se queden en la empresa tienen la posibilidad de ver altos precios de nuevo.

Hay que esperar la decisión del GEA

Juan Miguel Ramírez, equity trader de Acciones & Valores, hizo énfasis en que no se puede tomar ninguna decisión hasta saber si el Grupo Empresarial Antioqueño (GEA) decide vender Nutresa. “Si pudiera haber otra oferta por parte de ellos, sería una oportunidad de venta, teniendo en cuenta todo lo deprimido que ha estado el mercado en general”. Si el GEA decide ceder su participación en Nutresa, lo más recomendable es que los accionistas minoritarios tomen el mismo camino y generen utilidades mientras tienen certeza del precio de la acción.

La OPA es una oportunidad única

Felipe Campos, director de Investigaciones Alianza Valores y Fiduciaria, expresó que “la compañía vale más de lo que está cotizando ahora, es una buena señal para el futuro”. Sin embargo, enfatizó que, a corto plazo, “hay que tener en cuenta que de los $8.000 que se están dando de más por cada título, aproximadamente $7.000, representan una prima por el control de la compañía. Esto es una oportunidad muy grande para los minoritarios, es decir, que los Gilinski están literalmente pagando extra para tener el control de Nutresa y esto no volverá a pasar”.

Cada accionista debe ser asesorado

Sebastián Toro, trader, especialista en economía y exasesor de Renta y Bolsa, expresó que “no se puede recomendar vender o no porque eso implicaría una asesoría, cada quien debe decidir si está de acuerdo o no con el precio; a mí, personalmente, y no es una recomendación, me parece un precio atractivo para vender”. Además, manifestó que, aunque todo puede pasar, históricamente el comportamiento que tienen los títulos después de pasar por un proceso de OPA, es que se desvalorizan y pierden liquidez.

La compañía de seguros e inversiones había suspendido la búsqueda para cumplir con la regla de pasividad en medio de la OPA

GEA agrupa a muchas de las empresas más importantes de Colombia, entre ellas la productora de alimentos Nutresa