MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El caleño solicitó que se convoque a una asamblea extraordinaria para elegir otra Junta que decida sobre la oferta por la multilatina

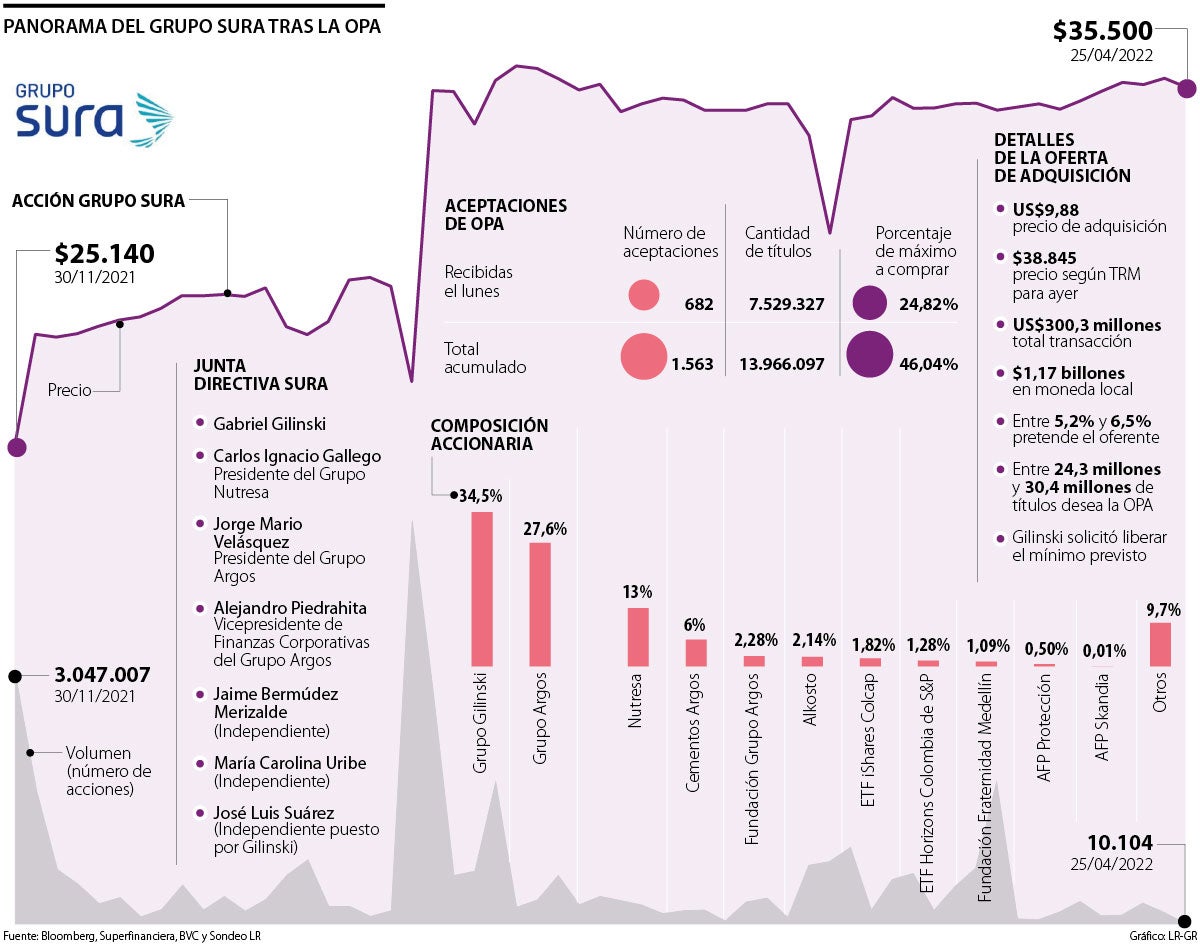

A la espera de que la Bolsa de Valores de Colombia (BVC) confirme y adjudique la tercera OPA presentada por Gilinski sobre Sura, el empresario caleño se consolida como el mayor accionista de la compañía, con 34,5% de participación. Con el poder económico en su bolsillo, ahora va por más poder político, al motivar una puja en la que pretende completar tres de siete sillas en la Junta Directiva del emisor.

Hasta el momento, el inversionista logró un miembro patrimonial (Gabriel Gilinski) y uno independiente (José Luis Suárez). Estas posiciones las alcanzó el pasado 25 de marzo, durante la asamblea ordinaria de accionistas de la empresa de seguros e inversiones, donde también fueron escogidos Jorge Velásquez, presidente del Grupo Argos; Alejandro Piedrahíta, vicepresidente de Finanzas Corporativas de Grupo Argos y Carlos Ignacio Gallego, presidente del Grupo Nutresa.

La puerta para que el caleño siga dando pasos estratégicos se abrió durante el más reciente encuentro extraordinario, en el que los socios de dicha empresa buscaban autorizar a varios de los integrantes del directorio para que decidieran sin vender o no su 35,3% en Nutresa. Al final, ninguno recibió luz verde, por lo que no fue posible alcanzar el quorum mínimo reglamentario.

Horas después, Jaime Gilinski radicó una carta dirigida al presidente de la compañía, Gonzalo Alberto Pérez, en la que le solicitó convocar a una nueva asamblea antes del 6 de mayo. La fecha sería clave gracias a que el empresario caleño extendió el periodo de aceptación de oferta hasta el 16 de ese mes.

En la misiva firmada por el nuevo integrante del Grupo Empresarial Antioqueño (GEA) se específica lo que sería el orden del día. En sus dos últimos puntos deja clara su intención al reunir a los socios de la empresa: conocer los argumentos sobre los cuales Sura ha optado por no vender en las dos primeras OPA, y tomar una decisión entorno a la nueva propuesta radicada por el mismo Gilinski.

En el sexto punto del documento se lee textualmente: presentación de un informe pormenorizado de la Junta Directiva a la asamblea general de accionistas sobre toda la información y los elementos de juicio que ha tomado en consideración para deliberar y decidir en relación con la participación de la compañía en las dos OPA que hasta la fecha ha presentado Nugil S.A.S., así como la información y elementos que sean necesarios para deliberar y decidir en relación con la tercera oferta sobre las acciones de Grupo Nutresa.

Adicionalmente, el séptimo punto contempla lo siguiente: decisión, por parte de la asamblea general de accionistas, en ejercicio de sus facultades legales y estatutarias, sobre la participación de la compañía en la tercera OPA sucesiva formulada el pasado 28 de febrero de 2022 por el mismo comprador caleño sobre las acciones de la multilatina de alimentos.

Según Diego Márquez, especialista en derecho financiero, corporativo y asociado del bufete Del Hierro Abogados, si los copropietarios consideraron que los miembros de las juntas directivas tenían suficientes conflictos de interés como para no autorizarlos para decidir, son los mismos accionistas los que deben dar herramientas para resolver ese problema.

“Detrás de esto hay algo que me parece más grave, y es que tiene que estar muy mal pensada una Junta Directiva cuando para tomar una decisión, cinco personas se declaran con conflictos de interés. Hay algo en la arquitectura de poder que está fallando, bien sea en la estructura, en la concepción, o la forma en que eligieron a los integrantes, sea por la razón que sea”, señaló el experto.

Dicha solicitud fue reiterada por el inversionista este lunes, tras conocer con cuánto quedaría en Inversiones Suramericana. Sin embargo, en el orden del día estableció otro enfoque: elegir una nueva Junta Directiva, argumentando que los estatutos establecen que los miembros pueden ser reelegidos o removidos libremente y en cualquier momento por la misma asamblea.

Diego Palencia, vicepresidente de Investigaciones y Estrategia de Solidus Capital Banca de Inversión, aseguró que “estratégicamente, Gilinski tiene el apoyo de los minoritarios. Incluso, varios empezaron a anunciar acciones legales porque quieren materializar su rendimiento de muy corto plazo y, si vía dividendos no se está logrando, se van a ver perjudicados porque no aprovechan los precios de mercado que artificialmente se han creado por la OPA, esto teniendo en cuenta que ese no es el valor real y simplemente se ha ido ajustando a una realidad del mercado”.

El especialista agregó que al interior se debería generar una junta en donde se ventilen las posiciones de cada uno de los miembros. Para él, es imperioso que se dé un encuentro extra en donde se pongan sobre la mesa tanto los estudios técnicos que tiene el grupo paisa, como los que tiene Gilinski, con el fin de que entre a jugar la opinión imparcial. Allí van a ser claves muchas opiniones adicionales respecto a lo que se pueda generar por parte de los patrimoniales de las juntas.

Según ambos analistas, lo que se viene es un ajuste del gobierno corporativo “que no responde a los sentimientos ni intenciones de los accionistas, sino a los hechos y la necesidad de ponerse de acuerdo para sacar esto adelante”, resaltó Palencia.

Socios de Nutresa han vendido 385.563 acciones a través de tercera OPA

En el décimo tercer día de aceptación de OPA, seis socios del Grupo Nutresa decidieron vender 11.950 acciones, lo que suma un total de 385.563 especies adquiridas por el Grupo Gilinski a través de dicho mecanismo del mercado accionario. Según la Bolsa de Valores de Colombia (BVC), este monto equivale a 0,7% del máximo a comprar y 0,08% de las acciones ordinarias en circulación. Parte de la decisión final se encuentra en manos del Grupo Sura, cuya Junta Directiva no tiene quorum para deliberar.

Gilinski alcanza una fortuna de US$4.400 millones actualmente, según el listado The Real Time Billionaires, publicado por Forbes

Previo al encuentro, la compañía ratificó su cambio en el número de miembros independientes y patrimoniales en la Junta Directiva

Los accionistas de Sura y argos van a recibir acciones de los mismos grupos, como una ‘recompra’