MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El empresario solicitó convocar a una reunión extraordinaria antes del 6 de mayo para definir la Junta, conseguiría tres de siete sillas

Ayer concluyó un paso más de Jaime Gilinski para seguir adentrándose en el Grupo Empresarial Antioqueño (GEA), hecho que se propuso hace casi tres años, cuando inició las consultas y requerimientos necesarios para adelantar su jugada corporativa, que podría seguir avanzando hasta llegar a Bancolombia.

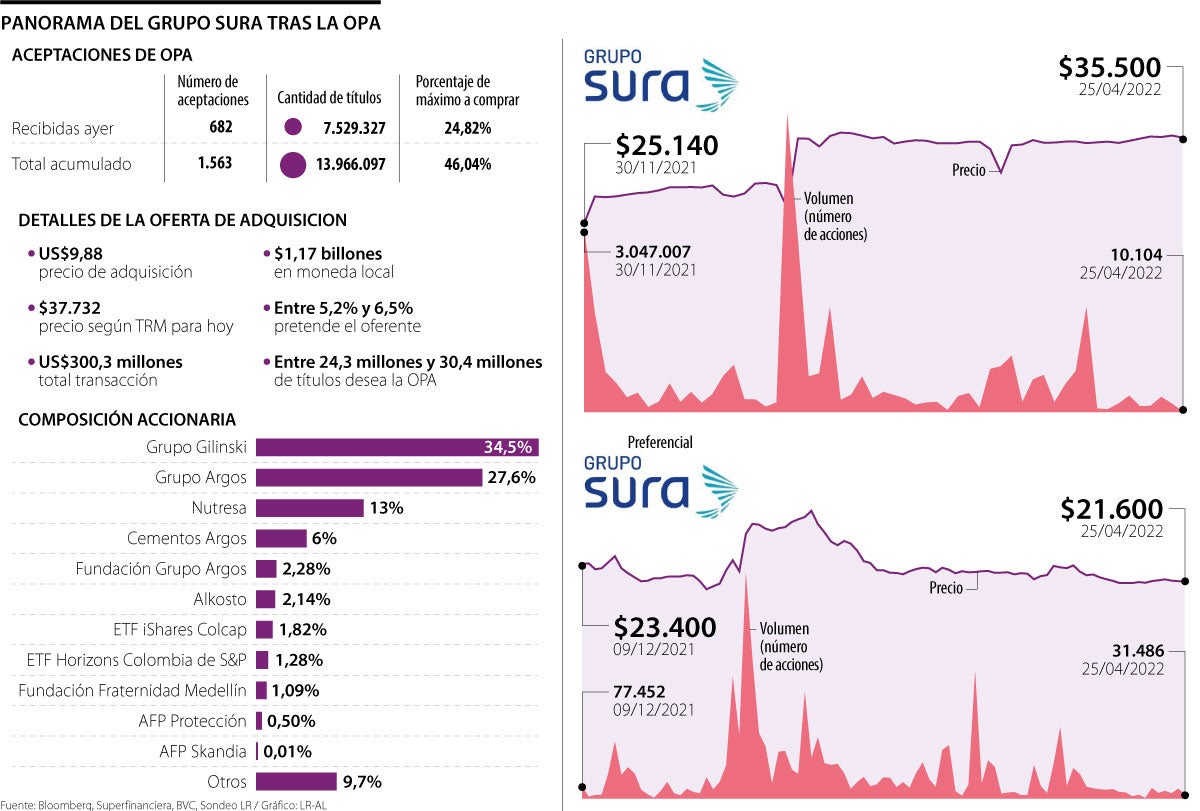

Según lo informó la Bolsa de Valores de Colombia (BVC), el empresario caleño logró que 1.563 socios le vendieran más de 13,96 millones de acciones en la tercera oferta, cifra con la cual consiguió adicionar 2,99% a su posición, pasando de tener 31,6% a 34,5% del emisor. Con dicho porcentaje se ratifica como el accionista más grande de la compañía, seguido por Argos, con 27,6%; Nutresa, con 13%; Cementos Argos, con 6%; y Fundación Grupo Argos, con 2,28%.

Con la nueva composición accionaria en Grupo Sura, Jaime Gilinski envió una carta al presidente de la compañía, Gonzalo Pérez, solicitando que convoque a una asamblea extraordinaria antes del 6 de mayo, para definir la Junta Directiva, teniendo en cuenta que no hay quorum para decidir en la OPA por Nutresa.

A los dos puestos que ya tiene en la compañía de seguros e inversiones, podría agregarle una silla adicional, teniendo en cuenta el resultado de la tercera OPA y que en la reunión ordinaria pasada solo votaron 91% de los accionistas.

Con este panorama, el inversionista continúa engrosando su poder político y económico directo e indirecto en todas las joyas de la corona. Esto, gracias a que Sura ostenta 49,3% de la AFP Protección, 46,1% de Bancolombia, 35,2% de Nutresa, 27,2% en Argos y 16,7% de Enka de Colombia. De forma parcial, también tocaría las operaciones de Cementos Argos y Celsia, teniendo presente que Grupo Argos posee 58% de la cementera y 52,9% de la compañía de energía.

En esta ocasión, el precio por especie se mantuvo igual que en la segunda ronda: US$9,88 o $37.732 según la Tasa Representativa del Mercado (TRM). La oferta pretendía entre 5,2% y 6,5% de las acciones disponibles, lo cual equivale a entre 24,3 millones y 30,4 millones de especies. Se prevé que, por cuenta de dicha compra, ingresen US$137,9 millones al mercado o $526.974 millones.

Cerrado el recuento de las acciones vendidas por los copropietarios de dicha empresa, la BVC tiene hasta cinco días calendario para confirmar y adjudicar la OPA, fecha clave para definir la TRM en que se pagará la transacción, y a partir de la cual tiene tres días para desembolsar el dinero.

Guillermo Sinisterra, PhD en Economía de la Universidad de Nueva York y profesor de la Universidad Javeriana, aseguró que los Gilinski se encontraron con un momento óptimo para hacer las OPA, ya que las acciones colombianas se vieron muy golpeadas durante la pandemia como consecuencia de la incertidumbre internacional que impactó fuertemente a los mercados.

“Con este panorama, las compañías locales no estaban reflejando su verdadero valor y muchísimo menos una prima de control como la que se ha ofrecido. El precio justo no era el que veíamos todos, debido que tenemos un sistema con muy poca demanda y jugadores y estructuras corporativas muy débiles que limitan la negociación”, señaló.

De hecho, el precio al que fueron transado los títulos evidencia que el valor a desembolsar por parte de Gilinski ($37.732) está 10,83% por debajo de la cifra que se registra en sus libros ($42.317). Así mismo, su cotización en el mercado continúa 11,54% por debajo del precio estimado a nivel corporativo.

El desarrollo de la jugada de ajedrez inició el 11 de noviembre del año pasado, cuando la SFC ordenó suspender la cotización de las acciones de Nutresa en el mercado accionario, debido a una propuesta de OPA radicada por Jaime Gilinski, empresario caleño que ya tenía historia con el otra Sindicato, Antioqueño tras una disputa a inicios de los 2000 que involucró al hoy Grupo Bancolombia. Días después, el mismo oferente dobló su apuesta y radicó una nueva OPA por Sura.

El 12 de enero de este año finalizó el periodo de aceptación de OPA y el comprador se quedó con 27,6% de la empresa de alimentos, tras pagar US$977 millones; y 25,2% de la compañía de seguros e inversiones, con un desembolso de US$946 millones.

No contento con esta participación, el mismo día en que se adjudicaron las OPA lanzó una nueva oferta que le otorgó 3,2% adicional en Nutresa, logrando 30,8%, por US$148 millones; mientras que en Sura consiguió 6,4% más para llegar a 31,6%, con un pago de US$288 millones.

Actualmente avanza un tercer round en el que el mismo inversionista busca quedarse hasta con 12% adicional en Nutresa. Hasta ahora, la llegada al grupo paisa le ha costado más de US$2.359 millones, cifra que ha sido cancelada de la mano con la familia real de Abu Dabi y un préstamo del First Bank de la misma zona geográfica.

Sin embargo, pretende poner a consideración del directorio una posible alianza estratégica entre Grupo Sura, Bancolombia y GNB Sudameris, que podría derivar en una unificación de estos consorcios.

Incluso, de forma indirecta buscaría filtrar la Junta de dicha entidad financiera. Así lo ratificó el mismo Jaime Gilinski en entrevista con LR. A la pregunta de si tenía planes de buscar sillas en las juntas directivas de dichas empresas, contestó de forma positiva y agregó: “creo que podemos contribuir a generar valor en esas compañías”.

Socios de Nutresa han vendido solo 373.613 acciones a través de la OPA

En el décimo segundo día de aceptación de OPA, 23 socios del Grupo Nutresa decidieron vender 15.145 acciones, lo que suma un total de 373.613 especies adquiridas por el Grupo Gilinski a través de dicho mecanismo del mercado accionario. Según la Bolsa de Valores de Colombia (BVC), este monto equivale a 0,68% del máximo a comprar y 0,08% de las acciones ordinarias en circulación. Parte de la decisión final se encuentra en manos del Grupo Sura, cuya Junta Directiva no consiguió el quorum para deliberar.

La compañía publicó un comunicado en la SFC en el aseguraba que una auditoría de Kroll determinó que no hubo fraude contable

En lo que va del año, el indicador del mercado local ha crecido 12,34% y desde que se presentó la primera OPA ha subido 13,4%