MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Hoy se reanudará la cotización de las acciones de Sura y Nutresa en la BVC. El mercado no descarta más ofertas por otras empresas

Con el regreso de la cotización de Sura y Nutresa a la Bolsa de Valores de Colombia (BVC), continúa el segundo capítulo de un movimiento corporativo que inició el pasado 11 de noviembre y que puso en jaque al Grupo Empresarial Antioqueño (GEA) tras revelarse una intención de OPA sobre estas compañías por parte de Jaime Gilinski. El empresario ya posee una cuarta parte de dicho conglomerado y, del total de lo desembolsado, ha puesto US$500 millones de su propio capital.

La otra parte ha sido financiada por el First Abu Dhabi Bank con una deuda definida a largo plazo, pero que evidencia el respaldo de los árabe a un movimiento estratégico que venía gestándose desde hace dos años, cuando el inversionista inició la solicitud de permisos y emisión de conceptos reglamentarios para salvaguardarse de violar alguna norma del mercado de capitales.

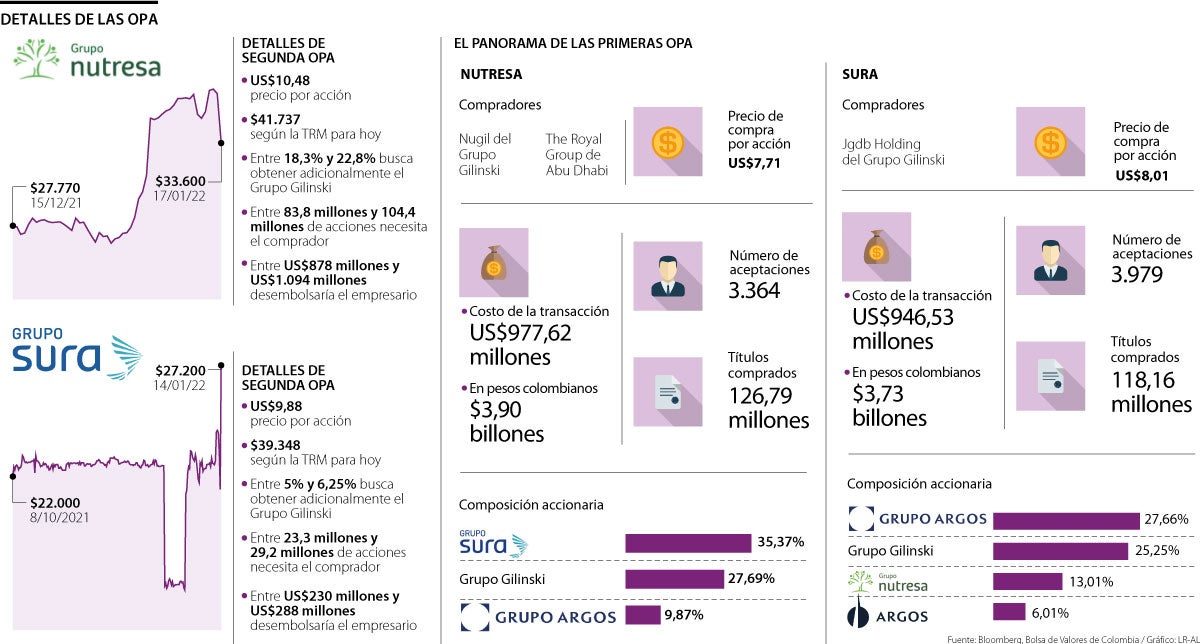

En la primera transacción se pagaron US$1.925 millones o $7,63 billones, lo cual hizo posible que Gilinski se quedara con 126,7 millones de especies en Nutresa, que equivalen a 27,6% de participación, mientras que en el caso de Sura logró adueñarse de 118,1 millones de títulos que le otorgaron 25,2%, siendo así el segundo socio más grande de ambas empresas.

Para el caso específico de la compañía de seguros e inversiones, la adquisición se ejecutó con 35% de capital del propio inversionista caleño, mientras que 65% restante provino de un apalancamiento, con lo cual, la nueva cabeza de dicha empresa puso US$331 millones de un total de US$946 millones.

Una estructura similar se esgrimió en la transacción sobre la compañía de alimentos, donde aproximadamente US$342 millones de capital lo puso sobre la mesa la familia Gilinski y US$635 millones la entidad financiera árabe. Sin embargo, dentro del monto que no fue apalancado también tuvo participación The Royal Group, con al menos 49,9% de lo mencionado anteriormente.

De hecho, 50,1% de capital es del empresario caleño y 49,9% del grupo real árabe, por lo cual dicho monto representa 35% de lo que se desembolsaría. Así mismo, 65% correspondería a deuda financiera de largo plazo.

Sin embargo, la chequera del comprador no parece no agotarse y ahora estaría dispuesto a desembolsar hasta US$1.382 millones adicionales para quedarse con un porcentaje mucho más amplio en dos de las empresas más grandes del GEA. Esto lo dejaría como el mayor accionista de ambas compañías.

La primera OPA de la segunda ronda en conocerse fue por Sura, horas después de que la BVC confirmó la adjudicación de la compra inicial. Los compradores pagarían US$9,88 por cada fracción.

En total busca obtener entre 5% y 6,25% de los títulos ordinarios en circulación, lo cual equivale a entre 23,3 millones y 29,2 millones de papeles. Bajo este panorama, el costo de esta adquisición oscilaría entre US$230 millones y US$288 millones.

Dicha oferta está 56,94% por encima del precio que registraba el emisor cuando fue presentada la primera OPA ($25.140), 44,79% sobre la última cotización de la acción ($27.250) y 24,69% sobre lo que pagó en su primera movida ($31.642,70).

La segunda propuesta del nuevo capítulo va por Nutresa y ofrece US$10,48, además de querer conseguir entre 18,3% y 22,8% de la multilatina de alimentos. Dichos porcentajes equivalen a entre 83,8 millones y 104,4 millones de especies, por las cuales pagaría hasta US$1.094 millones.

Dicho precio se encuentra 89,03% por encima del que registraba el emisor cuando fue presentada la primera oferta ($22.140). Además, está 24,56% sobre la última cotización en el mercado accionario ($33.600) y 35,92% sobre lo que pagó el caleño hace un par de semanas ($30.791).

Para Arnoldo Casas, director de Inversiones para Credicorp Capital, “Gilinski busca asegurar dos puestos en las juntas directivas de Sura y Nutresa, con lo cual conseguiría mayor poder político y corporativo para tomar decisiones, especialmente en lo que respecta a Bancolombia”.

Según el experto, indiscutiblemente el mercado va a subir mucho más de lo que lo ha venido haciendo, sobre todo en lo que atañe a emisores como el banco del GEA y Grupo Argos.

Ahora la estructura de pago cambiará levemente ya que, para lanzarse a ofertar por Sura, el empresario caleño se aseguró de que 100% del capital saliera de sus arcas, mientras que por Nutresa si se mantiene un mínimo de 35% de su bolsillo y el restante financiado bajo las mismas condiciones que la primera ronda.

¿Qué busca el empresario?

No contento con haber conseguido 25,2% en Sura y 27,6% en Nutresa, Jaime Gilinski sigue tras su objetivo de controlar la compañía de alimentos y quedar como el socio más grande de la empresa de seguros e inversiones. De ser exitosas las nuevas ofertas, pasaría a tener 31,5% y 50,4%, respectivamente.

No obstante, el mercado se mantiene atento a la posibilidad de que los movimientos estratégicos y corporativos no paren aquí, sino que, por el contrario, se dé una operación avispa en la que se reciban muchas más ofertas por otros emisores de gran calado dentro del otrora Sindicato Antioqueño.

Guillermo Sinisterra, PhD en Economía de la Universidad de Nueva York y profesor de la Universidad Javeriana, aseguró que “en este momento no descartaría ninguna OPA adicional sobre otra empresa del grupo. Pese a que no sabemos que vayan a hacer con estas compañías, si les interesa el GEA, la siguiente oferta no va a ser Bancolombia, sino Argos”.

El experto dijo que, en el corto plazo, Gilinski se quedaría quieto gracias a que, con la participación final tendría gran poder sobre varias empresas. Esto sería posible gracias a que Nutresa tiene 13,04% de Sura y 9,47% de Argos, a lo cual se suma el enroque central de Sura, compañía que tiene en Enka 16,76%, 27,20% en Argos, 35,37% en Nutresa, 46,11% en Bancolombia y 49,36% en Protección.

Andrés Moreno, analista financiero y bursátil, dijo que el empresario caleño no necesita comprar por el momento. “Puede ser viable, pero primero va a completar el porcentaje que necesita en Nutresa y Sura para deshacer el enroque del consorcio económico paisa. Él quiere más presencia en alimentos y sector financiero, pese a que Argos se viene valorizando fuertemente”, añadió.

Las OPA por Sura y Nutresa son las más grandes de la última década

El primer round de las OPA presentadas por el Grupo Gilinski para quedarse con un alto porcentaje de Nutresa y Sura representó el desembolso de $7,63 billones, a lo cual se sumarían $5,5 billones que se pagarían durante la segunda parte de la operación que continúa desarmando el enroque del Grupo Empresarial Antioqueño (GEA). Bajo dicho panorama, esta compra sería la más grande de la última década y la segunda del siglo, superada solamente por la compra de Bavaria, que tuvo un costo de más de US$7.200 millones.

La compañía de seguros e inversiones había suspendido la búsqueda para cumplir con la regla de pasividad en medio de la OPA

GEA agrupa a muchas de las empresas más importantes de Colombia, entre ellas la productora de alimentos Nutresa