MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

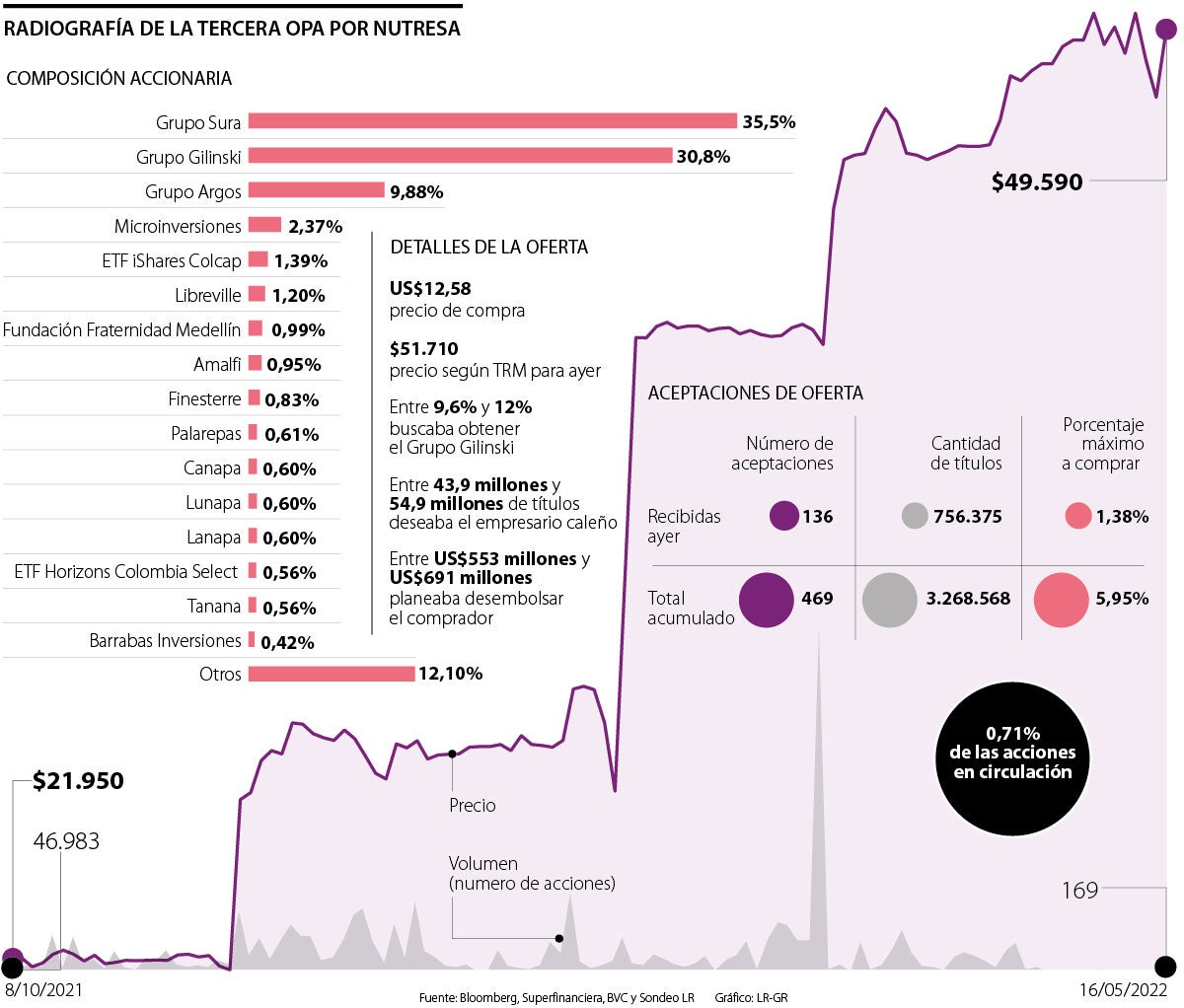

Sura encabeza los principales socios de la compañía con 35%. En diciembre, el grupo paisa anunció la llegada de una OPA acordada

La jugada estratégica de Jaime Gilinski comienza a entrar en un periodo de calma tras más de seis meses moviendo las fichas para hacerse a un poder político y económico razonable al interior del Grupo Empresarial Antioqueño (GEA). El principal aliciente para tomar esta decisión es el resultado de la más reciente Oferta Pública de Adquisición (OPA) presentada por el Grupo Nutresa y cuyo periodo de aceptación concluyó ayer tras más de 25 días hábiles en desarrollo.

El empresario caleño buscaba en su tercera apuesta por la multilatina de alimentos entre 9,6% y 12% del total de acciones en circulación, lo cual equivale a entre 43,9 millones y 54,9 millones de acciones. El precio a pagar por cada título era de US$12,58 o $51.710 según la Tasa Representativa del Mercado (TRM) para ayer. Dicha propuesta representaba un aumento de 20% frente a la segunda OPA y un crecimiento de 63,1% frente a la primera, por lo que el desembolso final iba a ser de hasta US$691 millones.

Datos registrados por la Bolsa de Valores de Colombia (BVC) evidenciaron que solo 469 socios decidieron salir de su participación, lo que totalizó 3,26 millones de acciones equivalentes a 5,95% del máximo a comprar y 0,71% de los títulos en circulación. Dicho comportamiento se da pese a que ayer 136 copropietarios accedieron a vender sus especies para un total de 756.375 papeles.

Sin embargo, pese a que durante las dos primeras ofertas decidió comprar lo que había llegado, este diario pudo establecer que el empresario caleño no liberará los mínimos de la OPA y desistirá de su compra. Bajo este panorama, Gilinski se mantiene con una participación de 30,8% en la empresa, por debajo de Grupo Sura (35,5%) y por encima de Grupo Argos (9,88%). En horas de la tarde de ayer, la bolsa declaró desierta la oferta tras no llegar a los mínimos.

Así mismo, se estableció que el nuevo miembro del otrora Sindicato Antioqueño no presentará otras ofertas de adquisición hasta que se conozca el nuevo presidente de Colombia para el periodo 2022-2026, además de mantenerse a la expectativa por la llegada del socio estratégico anunciado por el grupo paisa desde finales del año pasado, cuando el mercado vio llegar la primera oferta por parte del caleño.

Sharon Vargas, analista de portafolio para Itaú Comisionista de Bolsa, aseguró que “ahora que no se van a dar más ofertas, la acción podría empezar a tener retrocesos en vista de que los inversionistas van a querer tomar utilidad ante dicho escenario. Sin embargo, puede que el título no estuviese subiendo por la OPA, sino por un desempeño de la compañía y los planes a futuro para la misma, lo que reflejaría un comportamiento mixto”.

De hecho, el pasado 11 de enero en Inside LR, Jorge Mario Velásquez, presidente del Grupo Argos, aseguró que “en el caso de Nutresa se está llevando a cabo la búsqueda de un socio que pueda pagar un valor por la acción mucho más cercano al fundamental, de tal forma que beneficie a todos los tenedores de títulos y que se lleve a cabo mediante una OPA acordada, esto teniendo en cuenta que el valor real es muy superior a lo que hoy se está ofreciendo”.

Velásquez, uno de los líderes del consorcio antioqueño, agregó que “se busca que este nuevo participante comparta los valores de la compañía y su visión de largo plazo como la posibilidad de que esta compañía esté listada en mercados mucho más profundos y líquidos como el de Nueva York.

Al ser cuestionado por la fecha de esa posible oferta, él respondió: vamos a salir de esta oferta primero. Una vez se finalice el proceso, sin importar cuál sea el resultado, se va a poder entregar al mercado detalles de los cronogramas. La parte conceptual importante es que hay una decisión pronta, rápida y ejecutiva.

Si bien Gilinski ha invertido más de US$2.499 millones para filtrar el enroque del GEA, aún no logra dominar ninguna de las compañías. No obstante, bajo el panorama actual puede incidir en las decisiones de otras empresas del grupo como Grupo Argos, Cementos Argos, Bancolombia, Enka de Colombia y la AFP Protección.

Dentro del balance de los caleños se incluyen un puesto independiente y uno patrimonial en el Grupo Nutresa, en cabeza de Ricardo Fandiño de la Calle y Gabriel Gilinski, respectivamente. En el caso de Inversiones Suramericana, consiguió un esquema similar con José Luis Suárez y Gabriel Gilinski.

Hasta el momento, los principales accionistas de la empresa que produce productos como las chocolatinas Jet, Zenú y pastas Doria, han asegurado que, con base en análisis técnicos y estratégicos presentados por J.P. Morgan y otros asesores, la oferta se encuentra por debajo del valor fundamental, razón suficiente para rechazarla.

Al respecto, Diego Márquez, especialista en derecho financiero, corporativo y asociado del bufete Del Hierro Abogados, destacó que existe algo que se llama la responsabilidad de los administradores, en donde estos deben tomar las mejores decisiones para la compañía y los accionistas, evaluando las oportunidades como lo que son, negocios.

“Si esta oferta estaba más cerca de los fundamentales de la compañía, o incluso por encima de ellos, el hecho de que decidieran no vender podría impulsar a los socios a interponer acciones legales, argumentando que no buscaban beneficiar a la empresa, sino al grupo económico paisa”, agregó.

En lo que va del mes, Nutresa ha caído 0,72% y Sura 4,87% en el mercado

Pese a que las acciones de Nutresa y Sura hacen parte de las que más se han beneficiado con la presentación de las OPA por parte del Grupo Gilinski, en lo que va de mayo, la especie de la multilatina de alimentos ha descendido 0,72%, mientras que la de la empresa de seguros e inversiones ha caído 4,87%. El retroceso de los títulos podría ser mayor durante las próximas semanas en vista de que la injerencia de los movimientos del empresario caleño es limitada y empiezan a imperar las elecciones presidenciales.

Con las aceptaciones logradas, el empresario caleño pasaría a controlar 30,71% de Nutresa y 31,5% de la compañía de seguros

Esta empresa del GEA tiene participaciones en Nutresa, Cementos argos, Celsia y Sura. Esta última le abriría la puerta a Celsia